こんにちは!

2011年から自分なりにコツコツ資産運用している、ノマド的節約術の松本です。

将来に備えてこれから資産運用を始めてみようかと思うことがあるかと思います。

でも初めてだしどうやっていいのかがわからないのではないでしょうか。

私自身も資産運用に興味を持ち始めたのは20代後半の頃で、その頃から自分で試行錯誤しながらいろいろやってきました。

その後長年続けてきたことで、どのように資産運用していくのがいいのかある程度わかってきましたので、この機会におすすめの方法をまとめておきますね。

このページでは、初心者が資産運用するときにどのようなステップで始めればいいのかや、おすすめの方法について紹介していきます。

【要点】資産運用する流れ

このページでは、資産運用するための流れやおすすめの方法をまとめて紹介しているため、長くなっています。

まずは要点や準備しておくべきことだけをまとめました。

流れはこちら。

- 貯金があるかどうかの確認

- ムダな支出があれば徹底的に減らしておく

- 普通預金・定期預金を使いこなす

- 余裕資金で資産運用を始める

また、資産運用するためにはいろいろと口座を作っておく必要があります。

このあと紹介するIPOをもしやるのであれば、全部口座を作っておくのがおすすめ。

証券会社はこちら。

- (おすすめ)SBI証券の口座開設 → 詳細記事

- (おすすめ)楽天証券の口座開設 → 詳細記事

- マネックス証券の口座開設 → 詳細記事

- auカブコム証券の口座開設 → 詳細記事

- GMOクリック証券の口座開設 → 詳細記事

- 松井証券の口座開設 → 詳細記事

- 岡三オンライン証券の口座開設 → 詳細記事

資産運用するための準備編

資産運用してみたいと思ったとしても、ある程度のお金がないとできませんよね。

そのためにできることから紹介していきます。

まずは貯金ができているかの確認から

資産運用したいのであれば、ある程度の貯金があったほうがいいと思います。

貯金がなくても始められる方法もありますが、貯金があったほうが選択肢は広がりますよ。

ただし、資産運用に手を付けるお金は、最悪0円になったとしても気にならない分だけにしておきましょう。

投資になりますので、リスクも当然ながらあります。

まずないとは思いますが、0円になる可能性も否定はできませんので、なくなってもいいお金を一部資産運用にまわすのが基本です。

ノマド的節約術では貯金する方法も詳しく記事にしています。

100万円未満の貯金しかないのであれば、まずは100万円を目指してみましょう。

1,000万円あればよりやりやすくなりますよ。

貯金ができてないなら節約から始める

まず貯金という話でしたが、まだ貯金がそもそもないという場合は、ムダな支出をとにかく減らしていくのが先決です。

支出が多いのにお金持ちになるのは難しいですからね。

毎月勝手に出ていくような固定費をまずは減らしましょう。

携帯代や住宅ローンなど、見直すべき項目はたくさんありますよ。

もっとも簡単なのは携帯を格安SIMに変更することです。

毎月の収入を増やすよりも固定費を減らすほうが簡単ですからね。

真っ先に手を付けて、浮いたお金を貯金や資産運用にまわしましょう。

ノマド的節約術では、節約するための方法を数多く紹介していますので、資産運用を始める前に見直せそうなところは見直しておくのがおすすめです。

少しでも減らせるところがあれば、浮いたお金を全部資産運用にまわすこともできますからね。

節約や貯金の考え方については、ノマド的節約術で本も出版していますので、そちらもあわせて参考にしていただけたらうれしいです!

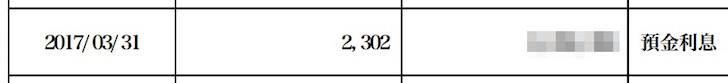

利息の高い普通預金・定期預金を使いこなす

節約・貯金の両方ができていると、加速度的に資産が増えていくと思います。

でも、リスクのあることを試すのはまだちょっと怖いということもあるかもしれませんね。

そんなときは、少しでも金利の高い銀行にお金を入れておくのがおすすめです。

基本中の基本ですが、金額が大きくなればなるほど、利息でもらえるお金も多くなるので、無視できなくなります。

普通預金はマネーブリッジ連携済みの楽天銀行かイオン銀行がおすすめ。

どちらも最大0.10%の金利で、他の銀行の定期預金の金利よりも高くなっています。

(楽天銀行は、口座残高300万円までが0.1%)

どちらかを選ぶなら今は楽天銀行のほうがいいかな。

このあと紹介する資産運用のために楽天証券も必要になりますので、マネーブリッジを使うことも合わせて楽天証券の口座を作っておきましょう。

ちなみに、楽天銀行と楽天証券は同時に口座開設できます。

ボーナス時期になれば、定期預金の金利が高いところがいくつか出てきます。

少しでも資産を増やしたいのであれば、こういった定期預金の金利が高い銀行をうまく使い分けることで増やせますよ。

ただし、資金移動するときに振込手数料やATM手数料は1円も払わないようにしておきましょう。

ムダ使いは資産運用の大敵です!

資産運用するのに使いたい方法

ここまで資産運用を始めるまでの準備について紹介してきました。

いよいよここから実際に資産運用する場合に使える方法を紹介しますね。

手間をかけないならロボアドバイザー

資産運用するといっても、あまり手間をかけたくないのが本音ではないでしょうか?

考える時間をなるべく減らして、本来楽しみたいことに時間をかけるのが一番いいはずです。

時間をより大切に考えてかつ資産運用していきたいのであれば、ロボアドバイザーのサービスを使うのがおすすめですよ。

口座開設して入金や積立の設定をしておけば、あとはほったらかしでOKというものです。

個人的にもいくつか利用していて、ウェルスナビとテオを中心に使っていますよ。

どちらも順調に資産が増えていて、やってみてよかったと思います。

1回設定しておけば、あとは自動的に運用してもらえますよ。

投資信託の積み立てでコツコツ増やす

ロボアドバイザーではなく自分でちょっと考えてみたいという場合は、自分で投資信託を購入もしくは積み立てしていくのもおすすめです。

私が資産運用を始めたのもこの方法が一番最初でした。

私は今も投資信託を毎月一定金額積み立てで買い続けていますよ。

毎日のように価格は変動しますので、平均値での購入単価になり、上がったときも下がったときも購入していくことになります。

その結果、長く続ければ続けるほどプラスになりやすい感覚ですね。

もちろん100%うまくいく方法ではないですが、2011年から続けてきた結果、今のところは大幅にプラスになっています。

350万円弱をコツコツ投資信託に積み立ててきたら50万ぐらいプラスになってた。コツコツの重要性をまた実感。これが奥さんの分。

自分のはちょっと金額少ないけど、こちらも60万ぐらいプラスになってる。インデックスはやっぱりいいですね。普段は意識してないけど久々に見たらこうだった。

— 松本 博樹 (@peter0906) 2017年10月23日

また、2018年からはつみたてNISAも始まりますので、投資信託の積み立てがより始めやすくなっている印象です。

この機会にコツコツ投資で資産運用してみるのもいいですよ。

この投資信託積み立ては貯金代わりにも使える方法というのが個人的にはポイント高いです。

先ほど紹介したロボアドバイザーもそうですけどね。

知ってるかどうか、やるかどうかだけで、大きく今後変わってくるはず。

あと、個人的にはいくつか直販の投資信託も毎月積み立てしています。

以下の3つですね。

この中ならひふみ投信やセゾン投信がおすすめですよ。

ポイント投資だと気軽に始めやすい

投資信託をもっと気軽に始めるのであれば、今持っているポイントを使って投資するのもおすすめです。

楽天ポイントやVポイントを使えば投資信託を買うこともできます。

楽天証券なら楽天ポイント、SBI証券ならVポイントという感じですね。

私もポイント投資はよく使っていて、持っている楽天ポイントやVポイントはすべて投資信託を買うのに使っています!

株を買う

資産運用・投資のイメージというと株式投資をイメージされるかと思います。

もちろん株を買うことも資産運用の方法の1つになりますよ。

個人的にもごくわずかですが株を保有していますので、株での運用もしているといえばしていることになります。

株を買うとなると、高くなりがちなイメージがあると思いますが、銘柄によっては10万円以内から買えるところも多いですよ。

また、今は1株単位で買える証券会社も増えているので、ハードルが下がりました。SBI証券だと手数料無料で1株から買えます。

株といえば株価の値上がり・値下がりのイメージだけかもしれませんが、配当金・株主優待・IPOといった魅力もありますよ。

それぞれについて見ていきましょう。

株式投資の始め方は以下のページが詳しいですよ。

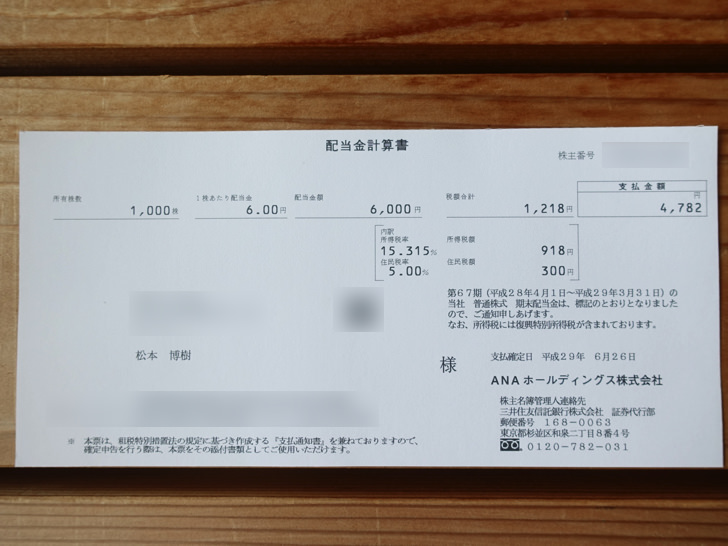

配当金生活を目標にしてみるのもアリ

企業の決算時期にあたる権利確定日と呼ばれる日に株を保有していると、株式配当金がもらえます。

配当金生活といった言葉を聞いたことはないでしょうか?

現実には配当金だけで生活している人もいます。

もし1億円分の株を買って、配当金の利回りが3%だったとしたら、それだけで年間300万円になりますからね。(税金は考慮せず)

普通に節約生活をしていれば、年間300万円あれば余裕で生活できちゃいます。

さすがにそこをいきなり目指すのは無茶だと思いますが、余裕資金で配当金がもらえる株を買っていくことで、その企業が配当金を出している限りは年に1〜2回配当金がもらえますよ。

私はそれほど株を持っていませんが、それでもちょこちょこ配当金が入ってきています。

地道ですが、配当金は臨時収入みたいでうれしいですね!

ちなみに配当金の受取先を楽天銀行にして、毎月キャンペーンに応募しておくと、1件受け取るごとに10円追加でもらえます。

こういった地味なことの積み重ねも資産形成ではとっても大切です。

もし配当金生活を目指すのであれば、1株から株を買えるSBIネオモバイル証券を使うのがおすすめですよ。

小さな金額から株を買えて、配当金もちゃんともらえます。

Vポイントを使って株を買うこともできるため、ポイント消化という意味でもおすすめですね。

株主優待を目当てにするのもおすすめ

株式投資していると、配当金だけでなく株主優待がもらえる銘柄もあります。

配当金と株主優待の両方がもらえるところも多く、両方合わせると利回りも高くなりますよ。

また、いろいろな手法を使うことで証券会社の手数料だけで株主優待を手に入れることができるテクニックもありますので、元手さえあれば株主優待の取得はかなりやりやすいです。

そのやり方は以下の記事で全部まとめています。

株主優待を取得することで、優待を使えるケースが増えるため、普段お金を使う機会を減らせます。

そうなると「収入 – 支出」の金額幅が大きくなって、その分資産運用にまわせますよね。

ロボアドバイザーとか投資信託にまわせるお金が増えますし、浮いたお金が積み重ねればまた株を買い増すことだってできますよ。

ちなみに個人的におすすめする株主優待は以下の記事で。

2011年から株主優待をいろいろ取得し続けているのでそれなりに詳しいつもりです!

参考:おすすめの株主優待まとめ

IPOへの投資にもチャレンジしてみては

また、配当金・株主優待以外にも株式投資で魅力的なのがIPOです。

新しく上場する企業の株を抽選で買うことができ、比較的値上がりしやすい傾向にあります。

そのためある程度のお金があるならIPOにもチャレンジして、より資産を増やしていくことも検討してみましょう。

老後の安心を優先するならiDeCo![SBI証券からイデコの書類到着]()

ここまでは自分で積極的に動いていく資産運用の方法を紹介しましたが、老後にとにかく備えたいと思うかもしれませんね。

個人的にはそんな先のことまで気にしすぎなくてもいいのではないかと思ったりもするんですが、備えがあるに越したことはありません。

そんな感じで守りを固めつつ資産運用的なこともするなら、個人型確定拠出年金(iDeCo)も選択肢になります。

iDeCo(イデコ)は、掛け金が全額所得控除になるため、節税になりますよ。

さらに掛け金を投資信託などで運用していくこともできます。

ただ、デメリットとしては60歳まで引き出すことができないお金になるため、流動性が低いこと。

今この瞬間のほうが大事なので、iDeCoを使う場合はよほど老後が心配な場合か他にお金をまわすところがない場合だけがおすすめです。

iDeCoを始めるなら、SBI証券がいいですよ。

レオス・キャピタルワークスの「ひふみ年金」がありますからね。

値下がりのリスクを恐れるのであれば、iDeCoで定期預金するという方法もありますよ。

現物化できる金・プラチナという方法も

形あるわかりやすいものを求める場合は、金やプラチナへの投資という選択肢もあります。

何かあったときに金は買われやすいですよ。

今は、証券会社によって現物化することもできます。

SBI証券なら手数料安く積み立てできますので、こちらがおすすめ。

毎日一定金額を買い付けることができ、私も毎日少額ではありますが、金を買い続けています。

未来に期待して仮想通貨という選択肢も

お金だけで見るとハイリスク・ハイリターンの方法にはなりますが、今はビットコインなどの仮想通貨への投資も流行りつつあります。

トレードするだけでもいいですが、未来の技術や思想に対して投資するという意味にもなりますので、短期的なお金の動きだけでなく長期的に見れるのであれば、やってみてもいいと思いますよ。

特にビットコインはずっと値上がりし続けています。

他にもいろいろな通貨がありますので、その思想を学びつつ投資してみるのもおもしろいです。

ちなみにビットコインなどに投資する場合、代表的なところでいうと以下の仮想通貨取引所がありますよ。

- Zaif

- coincheck

- bitFlyer

coincheckは取り扱っている通貨の種類が多いです。

ただ、最初にもいいましたが、ハイリスク・ハイリターンではあるので、なくなってもまったく問題ないお金だけをまわすようにしましょう!

生活費を投入するとかはもってのほかです。

FX・外貨預金などもあります![米ドル(USD)]()

投資するとなった場合、思い浮かびやすいところでFXがあるのではないでしょうか。

いわゆる外貨への投資ですね。

FXもハイリスク・ハイリターンの方法になりますので、基本的におすすめはしません。

私もFXで過去に痛い目を見ているので、もしされる場合はなくなっても大丈夫なお金をまわすのが鉄則です。

FXをやりたいのであれば、SBI FXで使える積立FXという方法を使って高いスワップポイントをもらえるように使うのがいいと思います。

ただFXの場合は、マネーパートナーズなど外貨両替に使うこともできるので、トレード以外の使い道もありますよ。

外貨預金は、資産運用としてはあまりおすすめしません。

手数料が高すぎるし預金保険の対象外です。

ただ、最近は外貨預金の残高をデビットカードでそのまま決済できるといった、外貨預金の使い道が出てきているので、デメリットだけではなくなりましたよ。

ソニー銀行のデビットカード「Sony Bank WALLET」は絶対持っておいたほうがいいぐらいおすすめです。

海外旅行で役立ちますよ。

個人的なおすすめ度

今までいろいろな資産運用のやり方を紹介してきましたが、それぞれがどれぐらいおすすめなのかが気になるのではないでしょうか。

ということで、これまで紹介した方法のおすすめ度を5段階で評価してみました。(独断と偏見)

- ロボアドバイザー:★★★★★

- 投資信託積み立て:★★★★★

- 株の売買:★★★

- 配当金:★★★★

- 株主優待:★★★★★

- IPO:★★★★

- iDeCo:★★

- 金・プラチナ:★★★

- 仮想通貨:★★★

- FX:★

- 外貨預金:★

手軽さ・身近さを評価基準にしています。

やはり、手間がかからないロボアドバイザーや投資信託の積み立てが個人的にはおすすめですね。

あとは株主優待もワクワク感や、手数料だけで取得できる方法があるということで評価を高くしました。

さいごに:自分自身の価値を高める努力を忘れずに

資産運用にどんな方法があるのかをこのページで一気に紹介してきました。

本来、資産運用はお金のことをあまり考えすぎないようにするためにやるものだと思っています。

お金に不安を抱えた状況で生活するのはいやですよね。

そうならないためにも資産運用に取り組んで、普段の生活をより充実させていきましょう。

また、仕事を頑張っていくことで自分自身の市場価値も上がりますし、その結果収入も増えると思います。

収入が増えたら、資産運用にまわせるお金がまた増えますよね。

その結果より資産が増えていくサイクルになりますよ。

本来大事なところを意識しつつ、資産運用にも取り組んでいくといいと思います。

ちなみに私も資産運用や投資は守りという感覚でやっていて、本来大事な仕事に集中できるようにしているつもりです。

インデックス投信は家族全員やってる。もちろん子供のも。

それだけじゃなく、小規模企業共済・イデコ・経営セーフティ共済・ロボアドもやってるから守りはある程度盤石な感じある。

人に仕事をお願いし始めたのはそこを全部かためてからでしたね。— 松本 博樹 (@peter0906) 2017年10月23日

仕事をより楽しくするためにも、自分の資産について迷わないようにしておきたいと思っています。