こんにちは、クレジットカード会社で働いていた経験がある『灯台もと暮らし』編集部の伊佐です。

クレジットカードの審査基準って一体何なんだろう…と疑問を抱いたことはありませんか?

カードに申し込んだはいいけど、審査に通らず落ちてしまったら、なんで審査に落ちてしまったのかが気になりますよね。

私は過去にクレジットカード会社に勤めていたことがあるのですが、よく友達にこんなことを聞かれます。

- 「審査に通りやすいポイントを教えて!」

- 「将来ゴールドカードが持ちたいんだけど、何に気をつければいいのかな。」

- 「延滞してしまったんだけど、これってブラックリスト入り?」

クレジットカードの審査基準の話は非常にデリケート。

私が一概に「こうすれば対策は完璧!」などと言えるものではないのですが、とはいえそこには何かしらのポイントが存在する気もしています。

この記事では私の体験をもとに、一般カード・上位カードを問わず「クレジットカードの審査に通りやすくするコツ」をお伝えしたいと思います。

あくまでも個人の見解ですので、参考程度に聞いてくださいね。そして、間違っていたらぜひ教えて下さい。

審査に通る通らないはともかく、すぐに結果がわかるクレジットカードの一覧はこちらです。

審査落ちでクレジットカードが作れないなら、デビットカードを使うのもいいですよ。

クレジットカードの審査基準とは?

そもそもクレジットカードの「クレジット」とは、「信用」を意味しています。

申込者の属性や利用履歴、家族構成など様々な要素をクレジットカード会社が「独自の基準で総合的に判断」した上で発行される、その人の信頼の証です。

クレジットカード会社もビジネスですから、カードの入会申込申請があればうれしくないはずがありません。

ですが、誰かれ構わずクレジットカードを発行して支払いが遅延=延滞してしまった場合、回収できなければそれがクレジットカード会社の「負債」となってしまいます。

ですから、健全経営をして対会員へのサービスを向上していくためにも、クレジットカード会社側も審査には慎重にならざるを得ないのです。

いじわるで審査基準を設定しているわけではありませんので、そこはぜひご理解を。

……なんだかクレジットカード会社を擁護するような発言をしてしまいました。本題に参りましょう。

申込書の情報と、信用機関情報の照会が基本

既述の通り、クレジットカードの審査基準は発行カード会社の「独自の基準」に従って「総合的に判断」されるものです。

ここで言う「総合的」とは、申込書に記載するような氏名、年齢、職業、家族構成や持ち家か賃貸かなどの属性情報の他、個人信用情報機関に登録されている情報が含まれます。

個人信用情報機関で審査する![個人信用情報機関_CIC]()

個人信用情報機関とは、「株式会社シー・アイ・シー」や「全国銀行個人信用情報センター」などに代表されるような、その名の通り「個人の信用情報」を保有する機関です。

信用情報とは、クレジットカードやローン契約に関する情報のことで、客観的な取引事実を登録した個人の情報のことを指します。

クレジットカード会社は、申込者が自己申告した申込書の情報に加えて、個人信用情報機関が保有する申込者の信用情報履歴をそのつど参照して、審査を行っているということになります。

ちなみに、もしクレジットカードなどの支払いを延滞してしまった場合は「事故情報」として自分の信用情報に記録されてしまいます。

各クレジットカード会社ごとに審査基準は異なるものの、個人信用情報機関は数えるほどしかありません。「同じ情報を共有している」という事実が、俗に言う「ブラックリスト」に繋がったのではないかと言われています。

クレジットカード審査通過のために気を付けたい4つのこと

では、クレジットカードの審査を通過するためにはどうすればいいのでしょうか。

明確な基準は存在しませんが、気を付けるべき点はありますのでそちらを順に見ていきましょう。

申込基準を満たしているか?

まず、大事なのが「申込基準を満たしているか」どうかです。

意外と盲点だったりします。

クレジットカードの会員資格には「満18歳以上」や、「満30歳以上」、あとは「女性限定」「学生限定」など属性や性別を限定したものがあります。

意外に見落としがちですが、こういった前提条件のところで、これを無視した申込をする方は一定以上いらっしゃいました。

非常に初歩的ですが、まずは申し込みたいクレジットカードの会員資格を自分が満たしているか確認しましょう。

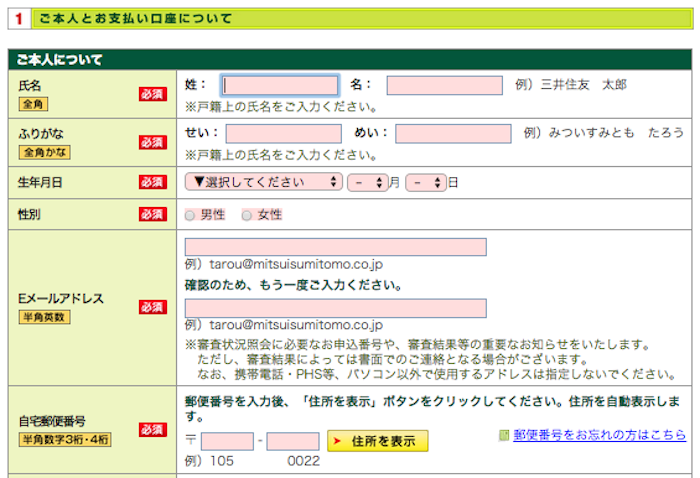

申込書をきちんと記入しよう![クレジットカード_申込書例]()

そして、次に大切なのがこちらです。

現在、クレジットカードの申し込み方法は一般的には郵送、オンライン申し込みの二通りに分かれていますが、どちらの場合も「きちんと必要事項を記載する」ことが大切です。

会社によって異なりますが、基本的にはクレジットカードの審査には「スコアリング」と呼ばれるシステムが採用されていることが多いです。

これは、申し込み者の属性を点数に変換していき、その点数によって審査の可否を判断するという自動システムのことを指しています。

もちろん審査のすべてを機械がしているわけではありませんので、人が見る部分ももちろんあります。

ですが、この「スコアリング」も重要な審査のひとつです。

機械が点数化できる範囲のものだけで、基本的には加算方式と言われていますので、記入がない場合は「ゼロ点」と計算され、点数が上がって行きません。

例えば申込書に「必須」と記載がなくても、欄が設けられているということはすなわち「クレジットカード会社が審査に利用できる情報」なのだと考えましょう。

埋められる部分はすべて埋める。

これが審査合格へのまず1つ確実なコツだと私は思います。

ちなみにこれは余談ですが、スコアリングや審査基準は、クレジットカード会社の社員でもごく一部、審査担当の部署に配属された社員でも知らされないことが多いです。

知ったとしても時によって審査基準は引き上げられたり引き下げられたりすることが多く、会社の中でも機密事項として扱われています。

よく「審査に落ちた理由を教えて下さい」という問い合わせを受けましたが、聞かれても、なぜ審査に落ちたのかはクレジットカード会社の社員でも本当に分からない。これが事実です。

日頃からクレジットヒストリーを大切に

「クレジットカードヒストリー」とは、その名の通り「クレジットカードの利用履歴」のことです。

もちろんクレジットカード会社の定義する優良会員とは、「支払いの延滞がない会員」です。

利用額は多くなくても構いません。

「使った額は、あらかじめ設定された支払日に確実に支払う」。これがクレジットカードヒストリーを美しく育てていく秘訣です。

携帯料金を滞納しない

クレジットカードとは少し離れますが、普段から使っている携帯電話の料金を滞納しないことも大切です。

真偽のところはわかりませんが、携帯料金を滞納した経験があると、クレジットカードの審査に響くとも言われています。

携帯料金を滞納したことがあるということは、お金の管理がしっかりできていなかったという証明になってしまうため、普通に考えて滞納しないに越したことはありません。

ゴールドカードを持ちたい場合

さて、先ほど優良会員の話をしましたが、優良会員とは「延滞のない会員」のみを指すのではありません。

もちろん、上位カードと呼ばれるゴールドカード保有者も、当然一定の審査基準を満たした「優良会員」と考えられています。

このゴールドカードを保有するためには、どうすればよいのでしょうか?

とにかくヒストリーを育てよう

まずはやはり、クレジットカードヒストリーを育てることです。

ゴールドカードは、ダイレクト申し込みも可能ですが、一般カードからの切り替えの方が合格率が高いといわれています。

理由は、クレジットカード会社が審査する時にクレジットカードヒストリーの詳細を参照できるためです。

一般カードで延滞なく、コンスタントに利用している顧客であれば、上位カードを発行した場合も同じように利用してくれるだろうと考えるのは、普通の流れですよね。

属性などが少し弱くてもゴールドカードが発行されるのはこのためです。

クレジットカードヒストリーを育てながらゴールドカードを目指すのであれば、三井住友カードやJCBカードがおすすめ。

特に三井住友カードは、18〜25歳しか持てない三井住友カード デビュープラスを使うと、有効期限が来たあとはヤングゴールドカードにあたる「三井住友カード プライムゴールド」に切り替えできます。

延滞はゴールドカード保有の敵

上位カードが欲しい場合は、延滞は絶対に避けましょう。

当然ながら延滞があったり、延滞の中でも金額や延滞日数が多かったりすると、「事故情報」の登録はどんどん膨らんでいきます。

「事故情報」は、程度にもよりますが基本的には「一定期間消えずに残るもの」です。

「少額・数日の延滞ならよい」は本当か?

金額が軽かったり、延滞日数が短かったりすると消えていきますが、それでも半年から一年間は個人信用機関で登録され続けてしまう情報になります。

一般カードはもちろん、ゴールドカードを保有したいという気持ちがある方は、ぜひ事故情報のない美しいクレジットカードヒストリーを育てるように心がけて下さい。

「払えるものだけ使う」これが鉄則ですね。

審査が甘いクレジットカードはあるのか?

審査に落ちた場合、「もっと審査の甘いクレジットカードはないのか?」と気になってしまいますよね。

ただ結論から言ってしまえば、審査が甘いと公言しているクレジットカードはありません。

当たり前ですが、審査は甘ければ甘いほど、滞納者の増加につながってしまうリスクが高くなるためです。

つまり、「うちは審査が甘いよ」とクレジットカード会社自体が言おうものなら、たちまち赤字になってしまう可能性だってあるわけですね。

ただしその一方で、クレジットカード会社によって審査基準が大きく異なるのも事実なんです。

わかりやすくいえば、「審査が甘いクレジットカード」はないけれど、「審査通過の基準が広いクレジットカード」は存在しているということです。

クレジットカードの審査で困っている場合、「審査通過の基準が広いクレジットカード」を申込してみるのも1つの選択肢です。

審査通過の基準が広いクレジットカードの見分け方

審査通過の基準が広いクレジットカードの見分け方はすごく簡単です。

それは専業主婦や学生さんでも申込を受付していること。

専業主婦や学生さんでも申込を受付しているクレジットカードは、一般的なクレジットカードよりも、審査通過の基準が広いといえます。

なぜかというと、専業主婦や学生さんはクレジットカード審査の大部分を占める「収入の安定性」で不利になりやすい属性だからです。

つまり、「収入の安定性が弱い属性でも申込を受付している=審査通過の基準が広い」と判断することができますよ。

この条件に該当するクレジットカードの代表例は、「楽天カード」です。

楽天カードは、申込可能な属性がとても幅広いです。

もちろん、専業主婦や学生さんでも申込可能になっていますよ。

「私でも審査に通過できそうなクレジットカードを探している」というなら、楽天カードに申込してみるのも1つの選択肢ですね。

独自の審査基準があるクレジットカードも

また、独自の審査基準を持っているクレジットカードも、他のクレジットカードでは審査が通らなかったときの候補になります。

決して審査が甘いというわけではありませんが、審査基準が異なれば審査に通過する可能性も出てきますよね。

独自の審査基準があるクレジットカードで代表的なのは以下の通り。

- セディナカードJiyu!da!

- ライフカード(年会費あり)

デポジット型のクレジットカードもあります

独自の審査基準とはまた別の話ではありますが、どうしてもクレジットカードが必要な場合は、デポジット型ライフカードという選択肢もあります。

事前に保証金を支払うことで、あとは普通のライフカードとして使えますよ。

最低でも10万円は必要になりますが、これまでの方法でなかなか審査に通らないのなら候補にしてみましょう。

クレジットカード審査合格・審査落ちの体験談

伊佐の場合

さて、ここまではクレジットカード申込時の審査基準や、気をつけるべきポイントなどについてご紹介してきました。上記のことなどに気を付けている私が保有しているクレジットカードについても記載しておきましょう。

- 三井住友プライムゴールドカード(Master Card)

- 三井住友ANA一般カード(VISA)

- SMBCファーストパック(VISA)(クレジット・キャッシュカード一体型)

- ソラチカカード(JCB)

- エポスカード(VISA)

実は、私はクレジットカードの審査に落ちたことがないのです。

その理由を考えた時、思い当たるのは「会社(上場企業)に勤めている時に申込書を記入した」、「延滞をほぼしたことがない」この2つです。

エポスカードやルミネカードなどの流通系と呼ばれる、いわゆるデパートやショッピングモールに紐付いたクレジットカードは、メインユーザーを女性に設定、つまりは主婦の方が入会することを想定しています。

そのため、前者の「会社に属している」ことはあまり気にしなくてもよいのではないかと思っています。

しかし一方、三井住友カードや銀行系のカードのように、主婦層ではなく会社員などのいわゆるサラリーマンなどの一定の収入がある層をメインユーザーと考えているクレジットカード会社のカードであれば、やはり「会社に属している」ことは強いメリットに感じます。

もちろんフリーランスの方や、ミュージシャンの方などもこういったクレジットカードを保有されていますので、一概に会社に属していることが良いのだと言っているのではありません。

ですが、もしクレジットカードを申し込む際に転職などの機会が重なる場合は、ぜひ会社員の身分が書けるタイミングで申込書を記入するようにしてみてください。

松本の場合

この部分だけはノマド的節約術運営者の松本が書いています。

私自身も会社員、フリーランス、経営者、それぞれの立場でクレジットカードを申し込んだことがあります。

今までの経験を振り返ってみると、会社員時代は一度もクレジットカードの審査に落ちたことがありませんでした。とはいえ、会社員時代は楽天カードぐらいしか持ってなかったですけどね。

フリーランス時代は、カードの審査が厳しくなるので、全然作れないのではないか?

そんな不安もありましたが、意外や意外、ほとんどのクレジットカードの審査を通過して無事に作れています。

松本がフリーランス時代に申し込んだクレジットカードは以下の通りです。

- 漢方スタイルクラブカード(VISA) → 通過

- レックスカード(VISA) → 通過

- イオンカードセレクト(Master) → 通過

- ビックカメラSuicaカード(JCB) → 通過

- エポスカード(VISA) → 審査落ち

- ライフカード(JCB) → 通過

- ウォルマートカードセゾン(AMEX) → 通過

意外と審査に通過しています。エポスカードだけは全然通らないですけど・・・。

漢方スタイルクラブカードに関して、実際に使っている方と何人か話をしたことがあるのですが、限度額の差がありました。

会社員の方は140万円とか100万円とかなのに、私はわずか60万円…。なんだこの差は!

個人事業主に対する信用度が低いのがまるわかりですよね。月に30〜40万円使うことも普通にあるので、限度額いっぱいになって、引き落としを待つしかないような状況がよくあります。

限度額の引き上げを申し込んでも審査落ちしてしまいます。このあたりも個人事業主には厳しいと思いますね。

会社を立ち上げたあとのクレジットカード審査結果

2014年8月に合同会社を立ち上げて法人化してからもいくつかクレジットカードに申し込んでいます。なぜか、法人化してからの方がクレジットカード審査によく落ちるんですよね・・・。

法人化してから申し込んだクレジットカードの審査結果は以下の通りです。

- セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード(AMEX) → 通過

- MUJIカード(VISA) → 通過

- 三井住友カード(VISA) → 審査落ち

- リクルートカードプラス(JCB) → 審査落ち

- リクルートカード(VISA) → 通過

- PayPayカード(JCB) → 通過

- P-onw Wiz(JCB) → 通過

- Orico Card THE POINT(Master) → 通過

法人化してからは2回落ちています。

セゾンのプラチナカードの審査は通るくせに、三井住友カードやリクルートカードプラスの審査には落ちています。

この現状を見ると、審査基準って一体なんなのだろうか…と思ってしまいますね。

上で紹介されてたように、必要事項をすべて埋めるというのはしてませんでした。

もしかしたら、しっかりやることで結果が変わる可能性もあります。

ちなみに私は過去に2度、口座の残高不足で引き落とし時に足りなかったということがありました。でも、連絡が来てすぐに支払いをしたので、それほど傷にはなっていないと思います。

もちろん1度も滞納していない方と比べると、点数は低いでしょう。もしかしたら審査に落ちる原因がそれなのかもしれませんね。ただし、支払っている金額はそれなりに多いです。

参考になるのか分かりませんが、松本のクレジットカード審査の体験記は以上です。

クレジットカードごとの審査について

ノマド的節約術では、数多くのクレジットカードを紹介していますし、実際に保有しています。

そのときの審査体験談も紹介していますので、これからクレジットカードの審査が気になるという場合はチェックしてみてくださいね。

注意!初めての申込みと複数同時申し込みは怪しまれることも

さいごに、審査基準とは少し異なりますが、申込み時の注意事項として以下のこともお伝えしておきましょう。

- 「年齢が30〜40代なのに、クレジットカードを保有した経歴がない」

- 「クレジットカード申込者が、同時に複数社にクレジットカード申込をしている」

これらに該当する場合、属性情報に問題がなくても審査に落ちてしまう場合があります。

理由は、前者は「実在する人物か怪しい」。

後者は「借り入れなどで資金繰りに困っているのではないか」と判断されることがあるためです。

どちらも、近年クレジットカードに関連する犯罪や悪用が増加しているからこその理由ですね。

前者はどうしようもないことかもしれませんが、複数枚申し込みは緊急の場合以外は避けたほうが無難かもしれません。

もし旅行などでカード発行を急ぐ場合は、「旅行利用のため」などとクレジットカード会社に相談すると、特例としてスピード発行などといった短期間での審査・発行をしてくれることもあります。そちらも上手く活用しましょう。

審査に通る通らないはともかく、すぐに結果がわかるクレジットカードの一覧はこちらです。

さいごに

クレジットカードの審査は難しいことが多く、日々基準も変化しているため、「これが正解!」とは言いづらい部分があります。

これまでに説明してきた通り、クレジットカード会社の中でも開示されていない情報がほとんどです。

実際、私も大切なお客様から「審査に落ちた」というクレームが入った際、審査担当部門に強く情報開示をお願いした経験があるのですが、相手は「答えられない」の一点張りでした。

クレジットカード会社は手に取れる商品を持っているわけではありません。

言うなれば顧客の信用情報こそが大切な商品なのです。

ですから、簡単に開示されないというのは今思えば大切な運営指標ですし、当たり前のことです。

真実のほどは分かりませんが、経験値として上記のような内容は確かだと思っています。

参考になるところがあれば幸いです。

どうしてもクレジットカードが作れないというなら、デビットカードを使うのもいいですよ。