こんにちは!

クレジットカードに詳しい、ノマド的節約術の松本です。

日本発のクレジットカードといえば、JCBカードですよね。

JCBカードって数多くの種類があって、それぞれにどんな特徴があって、どんなメリットがあるのかがわかりにくいと思います。(私自身がよくわかってなかった)

そこでこのページでは、JCBカードの一覧とそれぞれの特徴について詳しく見ていくことにしますね。

比較用に!年会費無料から5万円までのJCBカード一覧と特徴まとめ

ここからは、それぞれのJCBカードを紹介していきますね。

JCB一般カード(JCBオリジナルシリーズ)※受付終了

まずは、一番ベーシックなJCBカードを紹介します。

JCB一般カード(JCBオリジナルシリーズ)と呼ばれているカードが普通のJCBカードです。(新規受付終了しています)

年会費は初年度無料で、2年目以降は税込みで1,375円かかります。

MyJチェックに登録した上で年間利用額が税込50万円を超えた場合は、翌年の年会費が無料になる仕組みがありますので、メインで使うのであれば年会費無料にしやすいですよ。

1ヶ月平均42,000円以上で年間50万円になります。

| 年会費 | 税込1,375円 (条件付きで年会費無料) |

|---|---|

| ポイント還元率 | 0.5〜1.0% |

| ポイント有効期限 | 2年間 |

| 海外旅行傷害保険 | 利用付帯 |

| 空港ラウンジ | なし |

JCB一般カードは、通常デザインに加えて、ディズニーデザインもありますよ。

ディズニー好きであれば、カード券面をディズニーにしてしまうのもおすすめ!

参考:JCB一般カード(JCBオリジナルシリーズ)の詳細・申込はこちら

JCBゴールドカード

JCB一般カードをランクアップさせたカードがJCBゴールドカードです。

年会費が一般カードと比べて高くなり、2年目以降は税込11,000円かかります。

JCBゴールドザ・プレミアを目指すのであれば、まずはJCBゴールドカードを手に入れるところからですね。

JCBゴールドザ・プレミアは、年間100万円以上を2年間続けると招待が来ます。

上級のカードを目指すのであれば、JCBゴールドカードをメインで使いましょう。

| 年会費 | 税込11,000円 (初年度年会費無料) |

|---|---|

| ポイント還元率 | 0.5〜10.0%(最大還元率はJCB PREMOに交換した場合) |

| ポイント有効期限 | 3年間 |

| 海外旅行傷害保険 | 利用付帯 |

| 空港ラウンジ | 国内・ホノルル |

JCBゴールドカードも、JCB一般カードと同様にディズニーデザインのカードがあります。

ゴールドだけどどこかかわいいデザインになっていますよ。

【招待のみ】JCBゴールドザ・プレミア

JCBゴールドザ・プレミアは、JCBゴールドカードを2年連続で100万円以上利用している方に招待が届いて、そのあとでようやく持てるカードになります。

100万円の集計期間は12月16日〜翌年の12月15日です。

その期間で100万円を超えたら、2月にメールで招待が届きますよ。

JCBゴールドザ・プレミアになると、プライオリティパスを無料で入手できたり、京都駅ビルにある「JCB Lounge 京都」が使えるなど、JCBゴールドカード以上のメリットが多くなります。

年会費も5,500円高くなるだけで、数多くのサービスを受けられるようになるので、すぐに年会費のもとがとれますよ。

| 年会費 | 税込16,500円 【詳細】ゴールド年会費11,000円(税込)+プレミア年会費5,500円(税込) (ただし、ショッピング利用金額合計が100万円(税込)以上の方はプレミア年会費が無料になります) |

|---|---|

| ポイント還元率 | 0.5〜10.0%(最大還元率はJCB PREMOに交換した場合) |

| ポイント有効期限 | 5年間 |

| 海外旅行傷害保険 | 利用付帯 |

| 空港ラウンジ | 国内・プライオリティパス |

JCBプラチナカード

JCBプラチナカードは、年会費が27,500円(税込)かかりますが、もちろんそれに見合った特典がありますよ。

JCBプラチナカードは招待制ではなく、一般申込ができるクレジットカードになります。

| 年会費 | 税込27,500円 |

|---|---|

| ポイント還元率 | 0.5〜10.0%(最大還元率はJCB PREMOに交換した場合) |

| 海外旅行傷害保険 | 利用付帯 |

| 空港ラウンジ | 国内・プライオリティパス |

【招待のみ】JCBザ・クラス

JCBカードで一番ランクが高いのが「JCBザ・クラス」というクレジットカード。

先ほど紹介したJCBゴールドザ・プレミアやJCBプラチナカードよりもさらに上のランクのカードになります。

年会費55,000円かかりますが、このカードを目標にしている話もよく聞くぐらい、人気のクレジットカードです。

JCB CARD W・JCB CARD W plus L

「JCB CARD W」と「JCB CARD W plus L」は、年会費無料で常にポイント2倍になる新しいJCBカードです。

ポイント還元率が1.00%~10.50%(最大還元率はJCB PREMOに交換した場合)となりますので、気軽にポイントを貯めたいと思っている方にはおすすめですよ。

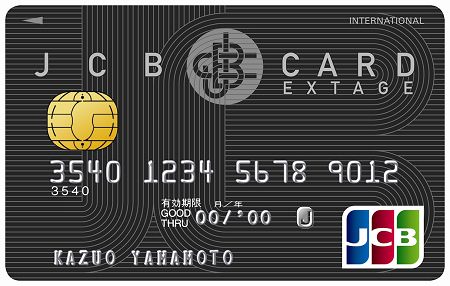

【20代限定】JCB CARD EXTAGE

これまでは、普通のJCBカードについて紹介してきました。

王道を行く場合は、これまで紹介した一般カードやゴールドカードから入るのがいいですけど、他にもいろいろなJCBカードがあります。

まずは、20代が持てるJCBカード「JCB CARD EXTAGE」を紹介。

年会費無料で、ポイントが貯まりやすいのが大きなメリットです。

入会から3ヶ月間はポイント3倍で、それ以降もJCBカードの1.5倍貯まり続けます。

| 年会費 | 無料 |

|---|---|

| ポイント還元率 | 0.75〜1.5% |

| ポイント有効期限 | 2年間 |

| 海外旅行傷害保険 | 利用付帯 |

| 空港ラウンジ | なし |

JCB CARD EXTAGEの更新時にJCB一般カードが届きます。

最長で5年間しか使えないですが、普通のJCB一般カードよりもスペックがいいですよ。

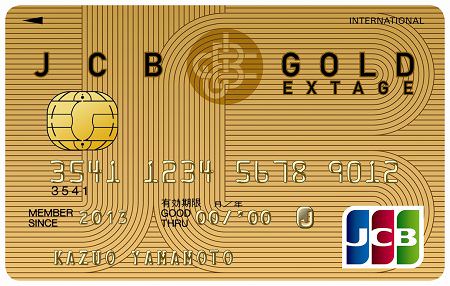

【20代限定】JCB GOLD EXTAGE

20代が持てるJCBカードにもゴールドカードはあります。

名称は「JCB GOLD EXTAGE」です。

先ほど紹介したJCB CARD EXTAGEと同じポイントの貯まりやすさで、さらに空港ラウンジが無料で使えるようになります。

ただ、海外旅行傷害保険は利用付帯になっているので、海外旅行が多いのであれば、他の自動付帯のクレジットカードでカバーしましょう。

| 年会費 | 税込3,300円 初年度無料 |

|---|---|

| ポイント還元率 | 0.75%~10.25% ※最大還元率はJCB PREMO に交換した場合 ※Myチェック等の事前登録が必要 |

| ポイント有効期限 | 2年間 |

| 海外旅行傷害保険 | 利用付帯 |

| 空港ラウンジ | 国内・ホノルル |

20歳以上であれば、申し込みできますので、審査にさえ通過すれば20歳なのにゴールドカードホルダーになれる可能性がありますよ。

また、JCB GOLD EXTAGEもカード更新時には、審査の上自動的にJCBゴールドカードに切り替えされます。

JCB一般カード/プラスANAマイレージクラブ

JCBカードだけでなく、ANAマイレージクラブの機能も加えた「JCBカード/プラスANAマイレージクラブ」があります。

JCBカードの機能のプラスして、ANAの飛行機に乗ることでANAマイルが貯まるのが魅力的なところですね。

カード利用で貯めたOki Dokiポイントを手数料無料でANAマイルに移行できるのも魅力的です。

ANAマイル以外にも、JALマイル・デルタスカイマイルにも交換できます。

招待でしか手に入らないJCBカードを目指す必要がないのなら、おすすめのカードになりますよ。

| 年会費 | 税込1,375円 (条件付きで年会費無料) |

|---|---|

| ポイント還元率 | 0.5〜1.0% |

| ポイント有効期限 | 2年間 |

| 海外旅行傷害保険 | 利用付帯 |

| 空港ラウンジ | なし |

JCBゴールドカード/プラスANAマイレージクラブ

先ほど紹介した「JCBカード/プラスANAマイレージクラブ」の上位カードにあたるのが「JCBゴールドカード/プラスANAマイレージクラブ」です。

カードの機能としては一般カードと大きく変わらないですが、空港ラウンジが使えるようになります。

また、カードデザインもゴールドになりますので、機能面を重視するならゴールドカードもいいですよ。

| 年会費 | 税込11,000円 (初年度年会費無料) |

|---|---|

| ポイント還元率 | 0.5〜10.0%(最大還元率はJCB PREMOに交換した場合) |

| ポイント有効期限 | 2年間 |

| 海外旅行傷害保険 | JCBゴールドカード/プラスANAマイレージクラブ |

| 空港ラウンジ | 国内、ホノルル |

WEB限定デザインもある

JCBオリジナルシリーズには、WEBから申し込んだ人限定のデザインもあります。

※現在WEB限定デザインの受付は2019年9月現在、停止されています。

JCB一般カードの色は、ブラック寄りのグレー。

高級感があるので、チラッと見えたときにも印象がよくなりそう。

通常デザインとの違いは、ラインが入っているかどうか。

あと、全体的にも見た目が違いますので、通常デザインとWEB限定デザイン、お好みのほうを選ぶといいですよ。

どちらのデザインもいい感じに見えるので、かなり迷うなあ・・・。

私の場合、一般カードならWEB限定デザイン、ゴールドカードなら通常デザインを選びます。これは完全に好みですけどね。

個人的におすすめのJCBカードを厳選しました

まずはJCBカードの一覧を紹介しましたが、じゃあどのJCBカードがおすすめなのかが気になりますよね。

独断と偏見になりますが、ノマド的節約術の管理人である私がおすすめだと思うJCBカードを選んでみました。

- JCBゴールドカード

- JCBカード/プラスANAマイレージクラブ

JCBゴールドカードを選んだのは、より上位のカードがおすすめだから。

まずはゴールドカードから始めないといけないので、1つずつステップを踏んでJCBゴールドザ・プレミアやJCBザ・クラスを目指しましょう。

JCBカード/プラスANAマイレージクラブは、やはりJCBカードとANAマイレージクラブが一緒になっている点でおすすめですね。

特に上位カードを目指さないのであれば、JCBカード/プラスANAマイレージクラブがおすすめです。

JCBカードを使うとOki Dokiポイントが貯まる

JCBカードはクレジットカードなので、カード利用額に対してポイントが貯まります。

貯まるポイントは「Oki Dokiポイント」ですね。

基本的には税込1,000円ごとに1ポイント貯まる仕組みです。

1ポイントの価値は3〜5円ですが、ほぼ5円と思ってOK。

ポイント還元率にすると0.5%ですね。

ANAマイルやJALマイルにも1ポイント3マイルのレートで交換できるので、マイルを貯めている方であれば、そこそこいい感じだとは思います。

Oki Dokiポイントについては、以下の記事のほうが詳しいので、より知りたいのであれば、チェックしてみてください。

JCBカード共通の機能

ここからは、それぞれのJCBカードに共通する機能を紹介していきますね。

なんとなくでも知っていると、役立つことがありますよ。

Apple Payが使える

どのJCBカードもApple Payに対応しています。

もしiPhone 7やApple Watch 2以降を持っているのであれば、ぜひ使ってみましょう。

JCBカードでApple Payを使うときは、電子マネーの「QUICPay(クイックペイ)」で支払うことを店員さんに伝えればOKです。

JCBカードのクレジットカード払いよりも時間短縮になります。

また、Apple Payに関連したキャンペーンも多いので、使える状態なのであれば、Apple Payを使うほうがお得になりますよ。

電子マネーのQUICPay・ApplePay・GooglePayに対応している

先ほどのApple Payで紹介したQUICPayですが、JCBカードは対応しています。

Apple PayがないけどQUICPayを使いたい場合は、別途QUICPayを申し込んでカードを届けてもらいましょう。

またQUICPayは、おサイフケータイにも対応していますので、対応している携帯電話を持っているなら、そちらで設定しておくのがいいですよ。

JR東海プラスEXサービスが使える

また、JCBカードの付帯サービスで、JR東海プラスEXサービスを付けることもできます。

年会費1,100円で使え、いつでも会員価格になるので、節約にもなりますよ。

新幹線をよく利用するのであれば、十分に元が取れるサービスです。

また、ICカードが届くので、わざわざ切符を発券する手間も省けて、時間の短縮にもなりますね。

24時間体制で不正利用を監視している

JCBカードに限らず、クレジットカードを使うときに心配になるのが不正利用だと思います。

基本的には自分で管理しておけば大丈夫なのですが、それでも不安になりますよね。

JCBカードでは、24時間年中無休で不正利用を監視してくれています。

万一、不正利用があった場合は、カード利用を一旦保留にしてくれる仕組みです。

ネットでの買い物も場合も、一部のサイトでは「J/Secure」の仕組みがあり、第三者が簡単に決済できないようになっています。

入会時のキャンペーンを利用しよう

JCBカードは、常に入会キャンペーンが行われています。

時期によってキャンペーン内容が変わりますが、だいたいはJCBギフトカードのプレゼントですよ。

JCBギフトカードは使えるお店も多く、有効期限もない商品券ですのでかなり便利です。

私もJCBギフトカードを使って買い物する機会がたまにあります。

審査について・WEB限定だと当日発行可能

ここまでJCBカードについていろいろと紹介してきて、使ってみようかなと思った場合は、次に気になるのが審査に通過するのかということですよね。

当日発行するには以下の入会条件をクリアすることが必要です。

- 9:00~20:00までに申し込む。(受付時間を過ぎた場合は、翌日受付扱い)

- 顔写真付き本人確認書類による本人確認が必要。(運転免許証/マイナンバーカード/在留カード)

※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

審査に通過するかどうかは、はっきり言って申し込んでみないとわかりません・・・。

以前、知り合いが申し込んだときは審査に落ちてしまいました。

ただ、結果がわかるまでの時間がとても早かったので、良くも悪くもすぐに審査結果を知りたいのであれば、その点ではかなりおすすめです。

審査に落ちてしまった方は申込完了から10分以内に結果がわかったと言っていました。

また、JCBカードを早く手元に欲しいのであれば、先ほど紹介したWEB限定デザインもしくは通常デザインを選ぶのがおすすめです。

※WEB限定デザインは2019年9月現在、受付停止中です。

さいごに

ここまでJCBカードの一覧・おすすめ・共通の特徴について紹介してきました。

いろいろとおすすめはありますが、基本的には自分の生活スタイルに合ったJCBカードを選ぶのが一番ですよ!

年齢が若いのであれば、29歳以下向けのJCB CARD EXTAGEでもいいと思います。

招待してもらえないと手に入らないJCBゴールドザ・プレミアやJCBザ・クラスを目指すのであれば、JCB一般カードやJCBゴールドカードを使いましょう。

1つ1つランクがありますので、カードを成長させていくこともできます。

育成することによろこびや楽しみを感じるのであれば、よりピッタリです。

JCBカードは入会キャンペーンも充実していますよ。

JCBカードの申込手順は、以下のページで詳しく説明しています。

おまけ:決めきれず、カード探しをしている方へ

クレジットカードってとにかく多いし、どれがいいのか迷いますよね。

長く使うものになるので、できる限りいいカードを選びたいものです。

以下のページでは、収入ゼロから生き延びた節約家の視点でおすすめしているクレジットカードを紹介しています。