こんにちは!

クレジットカード大好きで、15枚ぐらいは持っている、ノマド的節約術の松本です。

普段の生活に欠かせないクレジットカード。

クレジットカードの中にはランクがあって、キラリと光るゴールドカードに憧れたことはありませんか?

小さい頃からのゴールドカードのイメージは、お金持ちやバリバリのビジネスマンが持っている印象でした。

でも、実は誰でも持とうと思えば持つことができるんですよ。

一度は手にしてみたいゴールドカード、どんな特典があるのかや、手にする前に知っておきたいメリットとデメリットについて詳しく説明していきますね!

ゴールドカードとは何? ステータスはどうなるの?

ゴールドカードって名前はよく聞くと思いますが、どんなサービスがあるのかまではあまり詳しく知らないのではないでしょうか。

名前に「ゴールド」が入っていることから、一般的なカードよりは価値の高いクレジットカードになります。

ゴールドカードならではのサービスもあり、一般カードでは使えないものもたくさんありますよ。

ただ、ゴールドカードが最上位ランクのクレジットカードではありません。

ゴールドカードよりもランクが上になるプラチナカードやブラックカードもありますので、より上位を目指すのであれば、通過点となるクレジットカードです。

最近では、デビットカードでもゴールドカードが出てきていますが、このページでは、クレジットカードのゴールドカードについて説明していきますね。

ここからは、ゴールドカードを使うことでどんなサービスを受けることができるのかや、メリットになることを紹介していきます。

ゴールドカードのメリットと特典

1. 見た目がかっこいい

ほとんどのゴールドカードは、見た目が金色になるので、文字通りゴールドカードになります。

買い物するときにサッとゴールドカードを提示して支払うと、なんとなく優越感に浸れるのではないでしょうか。

とはいえ、直接的な反応をもらえるわけではないですけどね・・・。

私自身も使ったことありますが、基本的にはいつもと何も変わりありません。

かといって、自分がゴールドカードを持っていることを自慢するのもまた違うと思いますので、自己満足でいいと思います。

逆に、ゴールドカードを使っているのが当たり前と思えるように自分自身を磨いていくのが大切ですよね。

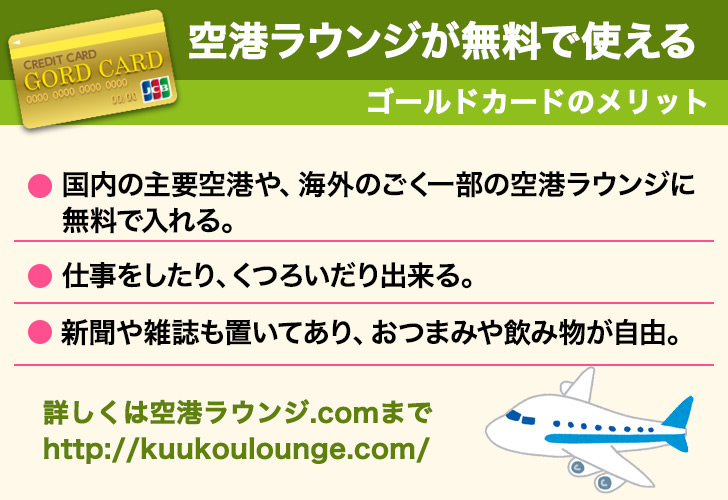

2. 空港ラウンジが無料で使える![福岡の空港ラウンジ]()

↑福岡の空港ラウンジ↑

ゴールドカード以上の大きなメリットの1つが、空港にあるラウンジが使えるようになること。

ほとんどのゴールドカードで、国内の主要空港や、海外のごく一部の空港ラウンジに無料で入れるようになります。

フライトまでの待ち時間をラウンジでゆっくり過ごしたり、キリの良いところまで仕事を片付けたり、といった使い方ができますよ。

私自身も空港ラウンジをよく利用していて、フライト前にしておくことは、フライト中にできる仕事の準備をしています。

空港ラウンジでは、おつまみや飲み物が自由にとれるようになっているので、周りの方はくつろいでいる印象です。

新聞や雑誌も置いてあり、それらを読んでいる人も多いですよ。

ただ、ゴールドカードでは、ANAラウンジやサクララウンジを利用することはできません。

クレジットカード系のラウンジがあり、そちらだけ無料で使えます。

無料で入れる空港ラウンジは、それぞれのゴールドカードごとに異なりますので、入手前や空港ラウンジを使う前に確認しておきましょう。

ちなみに、国内主要空港は以下の通りです。

- 新千歳空港 スーパーラウンジ

- 函館空港 ビジネスラウンジ A Spring

- 青森空港 エアポートラウンジ

- 秋田空港 ロイヤルスカイ

- 仙台空港 ビジネスラウンジEAST SIDE/ビジネスラウンジWEST SIDE

- 新潟空港 エアリウムラウンジ

- 富山空港 ラウンジ らいちょう

- 成田国際空港 ビジネス&トラベルサポートセンター内ラウンジ/T.E.Iラウンジ

- 羽田空港 第1旅客ターミナル エアポートラウンジ(中央)/(南・北)

- 羽田空港 第2旅客ターミナル エアポートラウンジ(南)/(北)/(北ピア)

- 羽田空港 国際旅客ターミナル SKY LOUNGE/SKY LOUNGE ANNEX

- 中部国際空港 プレミアムラウンジセントレア

- 小松空港 メンバーズラウンジ

- 伊丹空港 ラウンジオーサカ

- 関西国際空港 カードメンバーズラウンジ 「六甲」「金剛」「アネックス六甲」「比叡」

- 神戸空港 ラウンジ神戸

- 岡山空港 ラウンジマスカット

- 広島空港 ビジネスラウンジ もみじ

- 米子空港 ラウンジ DAISEN

- 山口宇部空港 ラウンジきらら

- 徳島空港 エアポートラウンジ ヴォルティス

- 高松空港 ラウンジ讃岐

- 松山空港 ビジネスラウンジ

- 福岡空港 くつろぎのラウンジTIME

- 北九州空港 ラウンジひまわり

- 長崎空港 ビジネスラウンジ アザレア

- 大分空港 ラウンジ くにさき

- 熊本空港 ビジネスラウンジ

- 鹿児島空港 スカイラウンジ菜の花

- 那覇空港 ラウンジ 華 ~hana~

空港ラウンジについては、私が別に運営している「空港ラウンジ.com」で情報をまとめたり、利用した感想を載せています。

3. 海外旅行傷害保険が充実している![台湾の病院]()

↑台湾の病院↑

空港ラウンジと合わせて知っておきたいのが、ゴールドカードは海外旅行傷害保険が充実していること。

ほとんどのゴールドカードで、海外旅行傷害保険が自動付帯になっているので、海外に行くときはゴールドカードを持っていくようにしましょう。

空港で保険に加入する必要もありませんので、そのお金は節約になりますよね。

もし、海外でケガしたり病気になったりした場合は、すぐにカード会社に問い合わせできるようにしておきましょう。

ノマド的節約術では、海外旅行傷害保険を使って病院に行った体験談の記事もありますよ。

参考:海外で4回病院に行ってわかった!おすすめの海外旅行保険の選び方

4. 手荷物無料配送サービスが使える

すべてのゴールドカードが対象ではないですが、旅行サービスが充実しているゴールドカードでは、空港から自宅までの往復で不便になる手荷物を無料で配送してもらえるサービスがあります。

スーツケースを引きずって歩くのも疲れますよね・・・。

そういった負担がなくなる上に無料で使えるのはゴールドカードならでは。

ランクの高い「アメリカン・エキスプレス・ゴールド・カード」は、このサービスに対応しています。

参考:アメリカン・エキスプレス・ゴールド・カードをよりお得に使う方法はこちら

私もこのサービスを使ったことがあるのですが、これがあるおかげで空港から家までの移動がとても身軽になって快適でしたよ!

使ってみて、手荷物宅配サービスのよさがより実感できました。

参考:【JAL ABC】手荷物宅配サービスを利用したときの感想と流れ

5. カードの利用限度額が上がる

ゴールドカード以上を持てるということは、カード会社からもそれなりの信頼を得ているということにもつながるので、一般カードと比べると、利用限度額も高くなります。

もちろん、カードによって限度額は異なりますが、100万円以上になるところが多く、ビジネスなどで多く使う場合にも心強いですよ。

私自身も、カードの限度額を気にする機会が多かったので、100万円以上の利用枠があるのは大きなメリットです。

6. コンシュルジュサービスが使えるカードも

ゴールドカードの中には、カードデスクに電話するだけでホテルを予約してくれたりといったサービスもあります。

自分でいろいろする手間が省けるので、便利ですよね。

私はついつい自分でやってしまうタイプですが、いずれはコンシェルジュサービスも使ってみたいと思っています。

7. 健康相談ができるカードも

一部のゴールドカードには、電話で健康相談ができるものもあります。

ちょっと調子が悪いな・・・そう思ったときに気軽に電話で相談できるのはありがたいですよね。

三井住友のゴールドカード以上であれば「ドクターコール24」といったサービスで対応しています。

ゴールドカードのデメリット

ゴールドカードには、普通カードにはないメリットもありますが、もちろんデメリットもあります。

これから紹介するデメリットとメリットを比較して、それでもゴールドカードを使ってみたいかどうか検討してくださいね。

1. 普通のカードよりも年会費が高い

ゴールドカードはステータスの高いクレジットカードということもあり、普通のクレジットカードよりは年会費が高くなっています。

数千円から、1万円を超えるものまで様々です。

ただ、中には年会費無料で持てるゴールドカードもありますので、サービス内容を判断して自分に合うかどうかですね。

基本的には、年会費が高いほどサービスが充実している印象です。

2. 審査も少し厳しい

ゴールドカードは、一般カードよりもランクが高いカードということもあり、一般カードよりは審査が厳し目になると思います。

全くクレジットカードを使ったこともない状態から、いきなりゴールドカードを申し込んでもおそらくは審査に通過しないでしょうね。

ちゃんと一般カードでクレジットカードの利用実績を積み重ねていれば、それだけ信頼を積み重ねていることになるので、審査に通る確率も上がると思います。

参考:元クレジットカード会社の社員が教える審査に通るためのコツはこちら

招待(インビテーション)が来てゴールドカードになるケースも

ゴールドカードの中には、普通に申込することができなくて、一般カードを使っている中で、ある日突然ゴールドカードの招待が届くことがあります。

いくつかそういうゴールドカードがあるので、紹介しますね。

イオンゴールドカード

主にイオングループでお得に使えるイオンゴールドカードは、イオンカードの利用実績に応じてゴールドカードへの招待が来ます。

はっきりとわかっている基準は、年間100万円以上使うこと。

イオンカードセレクトを使っているのであれば、イオン銀行の利用実績に応じても招待が来るそうですが、こちらはコールセンターに問い合わせもオペレーターさんにも基準は伝わっていないとのことでした。

イオンゴールドカードは、数少ない年会費無料で持てるカードですので、安上がりでゴールドカードを持ちたい方は検討の価値ありです。

参考:イオンゴールドカードの招待が来る条件やメリットをまとめた記事はこちら

エポスゴールドカード

エポスカードのゴールドカードにあたるエポスゴールドカードも、エポスカードの利用実績に応じてゴールドカードの招待が来るカードになります。

エポスゴールドカードは、普通に申し込むこともできますが、招待をもらって使うのがおすすめです。

招待が来てエポスゴールドカードになった場合のみ、年会費無料で持てます。

参考:エポスゴールドカードの招待が来る条件をまとめた記事はこちら

年代別ゴールドカードのおすすめ

今では、年代に関わらずゴールドカードを持てるようになってきています。

でも、年代ごとに手に入れやすいゴールドカードがあったりしますので、より確実に手に入れたいのであれば、これから紹介するカードを使ってみるのがいいかもしれません。

10代・20代

若いうちからゴールドカードを持ちたいのであれば、クレジットカード自体を使い始めるのを早くするほうがいいですよ。

審査にさえ通れば、20代であってもゴールドカードを持つこともできます。

1つ確実な方法を紹介すると・・・

三井住友カードの三井住友カード デビュープラスを持てば、カードの更新時に「プライムゴールドカード(ヤングゴールドカード)」に切り替わります。

三井住友カード デビュープラスの審査にさえ通れば、5年後にはプライムゴールドカードになりますので、このやり方はかなりおすすめです。

ゴールドカードを早く持ちたいのであれば、ぜひ検討してみてください。

ちなみに、他のカードがいいのなら、直接申し込みする手もあります。

「セゾンゴールド・アメリカン・エキスプレス・カード」であれば、審査に通るかどうかはともかく、審査結果がわかるまでの時間は短いので、ゴールドカードのステータスが欲しいならチャレンジしてみるのも1つの手ですね。

30代以上

30代になると、仕事もある程度安定してきて、20代の頃とはまた生活スタイルが異なるのではないでしょうか。

となると、持つとお得なクレジットカードも変わってきます。

仕事などでバリバリ使うのであれば、ある程度限度額が大きいカードのほうが便利ですので、ステータスの高いカードを使うのがおすすめ。

例えば、最上級クラスの「アメリカン・エキスプレス・ゴールド・カード」なんかは見た目もいいですし、サービスも充実しています。

AMEXブランド以外のVISAやMasterCardで持つのであれば、「三井住友カード ゴールド」がありますよ。

他にも、イオングループでの買い物が多いのであれば、イオンゴールドカードとかが便利ですよ。

家計が気になる状態であれば、年会費無料で持てるゴールドカードはありがたいです。

利用シーン別おすすめのゴールドカード

これまではざっくりと年代別にゴールドカードをおすすめしましたが、本来は自分の生活スタイルに合わせてゴールドカードを選ぶのが大切です。

ここからは、生活スタイルに合わせたゴールドカードを選んでみましたので、自分に合うカードがあるか探してみてくださいね。

高還元率のゴールドカードならオリコがおすすめ

還元率の高いゴールドカードや、電子マネーの便利さを求めるのであれば、オリコのゴールドカードである「」がおすすめです。

年会費は税込1,986円ですが、ポイント還元率は常に1%で、入会後半年間は2%になります。

電子マネーはiDとQUICPayがカードが一体になっているので、このカード一枚あれば、いろんなところで使えますよ。

それに加えて、海外旅行傷害保険やショッピング保険までついています。

楽天プレミアムカードもポイントが貯めやすい

楽天カードの上位カードにあたる、楽天プレミアムカードも楽天ポイントが貯めやすいです。

カード利用額の1%が確実に貯まりますし、海外旅行傷害保険も当然自動付帯。

プライオリティパスを無料で持てるようになるという最大のメリットもあり、おすすめのカードの1つですよ。

ANAワイドゴールドカードVISA / Master

ANAマイルを貯めているのであれば、VISAかMasterがおすすめです。

年会費はもともと14,000円と高いのですが、マイ・ペイすリボの裏ワザを使えば、年会費を1万円以下まで安くできますよ。

しかも、マイルの貯めやすさも抜群のカードですので、ANAを使うのならぜひ使いたいカードです。

1年間にANAプレミアムポイントを50,000ポイント以上貯めたら、特別なカード「ANAスーパーフライヤーズカード」にもできますよ。

JALカードCLUB-Aゴールド TOKYU POINT ClubQ

ANAではなくJAL派なのであれば、「」がおすすめ。

電子マネーのWAONとPASMOに対応しているので、普段の生活でJALマイルが貯めやすいです。

東急ハンズなどを使うのなら、TOKYU POINTも合わせて貯まってお得ですよ。

dカード GOLD

ドコモ携帯を持っているのなら、確実に持っておきたいのがdカード GOLDです。

年会費は11,000円と高いですが、携帯電話の保険もあるし、ローソン3%引きになるし、すぐに年会費の元が取れる充実さ。

さいごに

ゴールドカードは、年会費こそ高いですが、クレジットカードを利用する機会が多いのであれば、持つことを検討してもいいと思います。

これまで説明してきたように、一般カードと比べると、明らかにサービスが充実しているから。

特に飛行機利用が多かったり、海外に行くことが多いのなら、ゴールドカード以上を持っていることによる恩恵は大きいですよ!

空港・海外での快適な過ごし方を検討するならぜひゴールドカードを検討してください!