毎月の家計を管理していく上で、それぞれの支出を分類していくことが大切です。

「消費・浪費・投資(しょう・ろう・とう)」の割合を考える話を聞いたことはないでしょうか?

家計を改善して、将来的にお金に困らないようにしていくために、消費・浪費・投資の割合をどうすればいいのかを考えてみましょう。

一般的な消費・浪費・投資の割合

まずは、一般的な消費・浪費・投資の割合から見ていきましょう。

消費・浪費・投資は、一般的に以下の割合がいいとされていますね。

お金に関する本でよく見かける話です。

- 消費:70%

- 浪費:5%

- 投資:25%

いきなり「消費」「浪費」「投資」という言葉が出てきましたが、そもそもどのような定義をされているのかを知っておくと、自分の行動を振り返るきっかけにもなりますよ。

言葉の定義を理解した上で、自分の家計管理に取り入れていく場合、何を意識して、何に注意すればいいのかもあとで紹介していきますね。

「消費」とは?

消費とは、毎日の生活に最低限必要な食費、水道光熱費、生活日用品などへの支出のことです。

つまり「使ったお金 = 価値」となります。

消費は生きていくために必要な支出で、どうやってもゼロにはできません。

消費に関しては、細々とした節約の方法を使って減らすことができます。

一番有効なのは、消費自体があとで説明する浪費になっていないか、ということです。

消費は欠かせない出費ですが、定期的に見直してできるだけ減らせるようになれば、それに越したことはありません。

いわゆる消費も、考え方次第では投資にできますよ。

「浪費」とは?

浪費は、払ったお金よりも将来に渡って得る利益・メリットが少ない支出のことを言います。

簡単にいうと、必要のないムダな支出のことですね。

つまり「使ったお金 > 価値」となります。

必要以上の贅沢や賭け事などはもちろん、他にもっと安い、もしくはお金がかからない代替が存在するものなどです。

例えば、見栄を張ろうとして自分の収入に見合っていないブランド品・高級品や車などを買ったり、多すぎる飲み会費用、必要以上のオシャレ代、買物時の衝動買い、長電話による携帯代などがそれにあたります。

また、自分への投資のつもりでジムに通ったり習い事に通ったりしたけれど、途中で通わなくなったりする場合なども浪費ですね。

浪費は5%が基準となっていますが、なるべく0%に近付けるようにしていくことが重要です。

「投資」とは?

投資とは、「将来的に資産を増やすために、現在の資産を投下すること」。

ここでは、将来自分の知識・能力・財産を向上させるために使う出費とします。

昇進のために英会話教室に通ったり、月に一回美味しい物を食べモチベーションを保つなど、使ったお金以上の見返りが後々に期待できる支出です!

教養を深める書籍代、人脈を築く交際費、今ある資産を増やすための出費などは、できるだけ多くかけていきたいものです。

「使ったお金 < 得られる価値」ということですね。

投資の割合をなるべく増やしていけば、金融資産も増えますし、自分自身の健康や仕事にもプラスになります。

お金をつかうときは、「これは投資になるのか?」ということを常に考えておくといいですよ。

理想的な割合は?

「消費」「浪費」「投資」の一般的な割合を紹介しましたが、理想的な割合がどれぐらいかを知っておくのも大切ですね。

究極的には、投資だけを100%にして、他の2つは0%にすることです。

これが一番いいのは、少し想像すればイメージできるかなと思います。

とはいえ、さすがに投資100%にはできないと思いますので、現実的なところでの理想的な割合を考えてみました!

- 消費:20〜50%

- 浪費:0%

- 投資:50〜80%

3つの中で、浪費が一番よくないお金の使い方です。

そのため、できることなら0%にしておきましょう!

ちなみに私は浪費が0%の生活を何年も続けていますよ。

ストレス発散で衝動買するとか、コンビニでモノを買うとか、ムダな飲み会に参加するとか、そういったことは一切していません。

水だけを飲み、タバコも吸わないので、コーヒー・紅茶・お酒などの嗜好品にお金がかかることがなく、それをすべて投資に回せていますよ。

消費も投資の意識に変えてみる

生きていくために最低限必要な消費。

家賃や食費などがそれに当たりますよね。

なるべく消費の割合を減らせるのがいいのですが、最低限必要な支出なので、カンタンには減らせないと思います。

そこで意識したいのが、消費自体を投資に変えるという考え方です。

特に、食費は自分の体を作るところになるため、投資にしやすいかなと思います。

食材にこだわって、なるべく体にいいと言われているものを取り入れて、風邪などを引きにくくするのがわかりやすい例でしょうか。

外食するときでも、1つお店に行けば、その分だけ店を知れることになるため、仕事やプライベートで誰かを誘うときにも使える可能性が出てきます。

自分の知識や経験が増えることで、次につながる可能性が出てくるため、普段何気なくしていることでも、投資の意識を持っておけば、それは消費ではなく投資になりますよ。

固定費にあたる消費は最低限に減らしましょう

消費にあたるお金で、毎月支払っている固定費にあたるものは、今よりサービスが落ちずに値段だけ下げられないかを意識してみましょう。

特に携帯電話の料金は、格安SIMに変えるだけで劇的に料金を安くできる可能性がありますよ。

月に10,000円かかっているという話をよく聞きますので、それを月3,000円にできれば、月に7,000円・年に84,000円も消費を減らせますよね。

そうやって毎月の消費を減らすことができれば、その分だけ投資の割合を増やせます。

投資には2種類ある

なるべく「投資の割合を増やしましょう!」と伝えてきましたが、投資の中でも2種類あると思っています。

- 自分自身への投資

- 金融資産への投資

それぞれ詳しく見ていきますね。

自分自身への投資

投資と聞くと、あとで紹介する金融資産への投資をイメージするかもしれません。

でも、一番投資をしたほうがいいのは、自分自身です!

自分自身の人生はこれからも続きます。

人生をこれから楽しくしていくためにお金を使うことは投資に当たりますよ。

私の場合は以下のようなことに使いました。

- 睡眠環境を快適に整える

- 下手なものは食べない

- 仕事環境を快適に整える

- 仕事道具への出費は惜しまない

- 体を鍛えるための出費

- 各地を旅行する

- 人と話すための時間や交通費

人間には「食欲・睡眠欲・性欲」の三大欲求があると言われています。

この中で一番お金がかからないのは睡眠欲ですよね。

そんな睡眠欲でも、人生の3分の1の時間を使うため、それをなるべく快適にしておくことで、残りの3分の2の過ごし方が変わってきます。

そこで私は、自分の体にフィットしたマットレスや、極限まで軽くて温かい布団にお金をかけました。

いくら高級なものを買ったとしても、100万円もあれば睡眠環境はほぼ整うと思います。

私自身、なるべくいい環境にしたかったので、30万円ぐらい使いましたが、それでもわずか30万円で睡眠環境が快適になるなら、コストパフォーマンスが抜群にいいですよ!

食欲の部分に関しても、なるべくジャンキーなものは食べないようにすることだけを意識して、あとはできることならいい食材であることを意識するぐらいです。

そして、これまた大きな時間を割くことになる仕事も、なるべく疲れず快適にできるように投資を惜しまないようにしています。

古くて動作が遅いパソコンを使うよりも、新しくて動作が早いパソコンを使うほうが、その分だけ早く仕事が進むし、結果的にそこから発生するお金も多くなり、収入が増えますよ。

自分の普段の生活パターンを見直して、そこをすべてより快適にするようにしていけばいいと思います。

金融資産への投資

自分への投資を最優先でやることが基本ですが、ある程度できたと思ったのなら、金融資産への投資をするのもおすすめです。

自分だけでなくお金に働いてもらって、お金を増やしていくような感じですね。

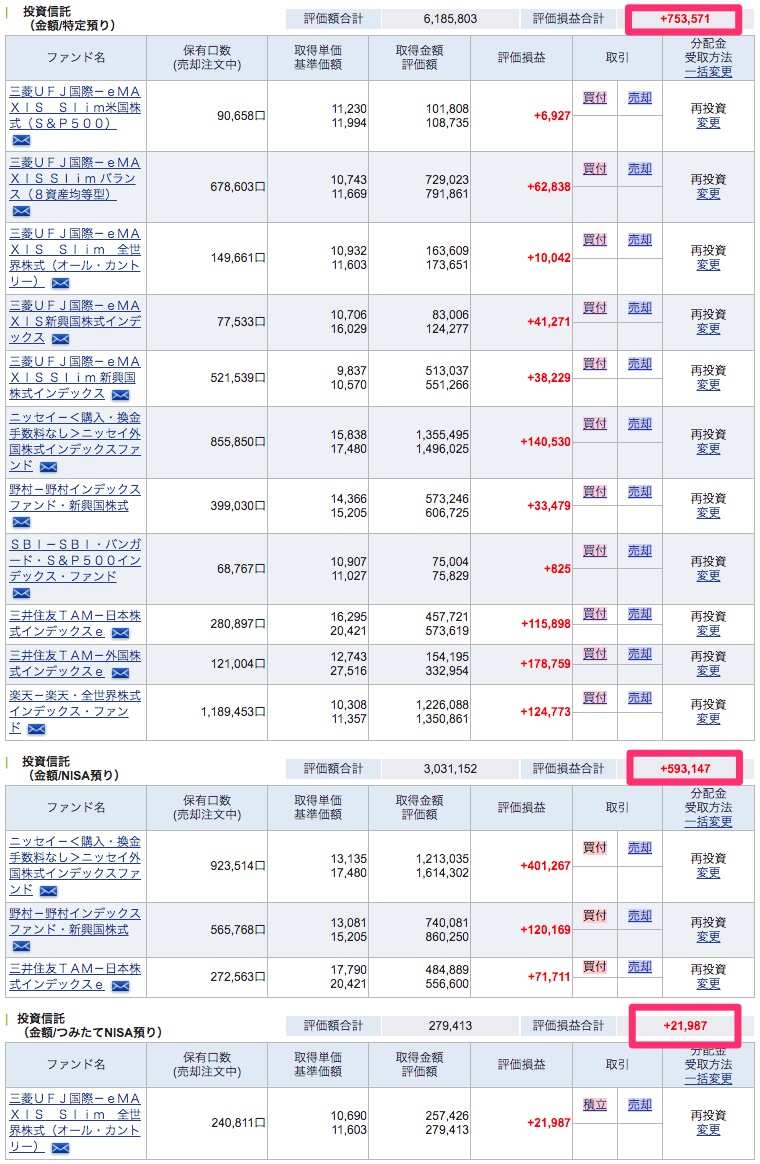

私はあまり金融資産への投資に時間をかけすぎたくないのがあるので、投資信託の積立をメインに行なっていますよ。

▼2011年から積立を続けていたら、いつの間にか100万円以上も増えていました。(私のSBI証券の口座です)

個人的には、あまり時間をかけずに投資をしていくのがいいと思っています。

他にも株式投資や不動産投資などがあり、どれを選ぶのか迷うと思いますので、そんなときは以下のページを参考にしてみてくださいね。

家計簿をつけて、割合をチェックしてみよう

「消費」「浪費」「投資」それぞれの割合を実際に確認したいのであれば、まずは1ヶ月間でいいので家計簿をつけてみましょう。

そうしないことには、自分自身の割合を出しようがありませんからね。

自分自身がどのようなお金の使い方をしているのかを客観的に見てから、それをどのように変化させていくのかを考えると、これからが楽しみになってきますよ!

ちなみに家計簿をこれからつける場合は、ノマド的節約術オリジナルの家計簿テンプレートが無料で使えます。

気になる場合は、以下のページからダウンロードして使ってみてくださいね。

自分で家計簿をつけるのが面倒なら、クレジットカードや銀行口座などを取り込んで自動的に家計簿を作れるマネーフォワードのアプリを使ってみましょう。