私は1人で仕事をしていることもあり、独立してからは個人事業主(フリーランス)で仕事をしている人と出会うことが多くなってきました。

知り合った時は会社員だったけど、その後独立したという人も私の周りには結構な人数います。

独立すると、今までは会社がしていた仕事も自分でしないといけません。

特に経理関係なんかは独立してから苦労する部分だと思います。

私も独立する前から、独立したあともお金のことは必死に勉強していますよ!

独立すると自分で確定申告して、自分で税金を払わないといけません。

その際に何も知らないと、余分に税金を払うことになりかねませんからね。

ちょっと知って、ちょっと行動するだけで支払う税金は少なくできます。

当然ですが、このページで紹介するのは、すべて合法的なやり方です。

節税のことは知ってるかどうかだけで大きく負担が変わってくるので、1人でやっていくなら絶対に勉強しておきましょう!

これから紹介するのは、私が行ってきたフリーランスができる節税術のまとめです。

青色申告(10万円:現金主義会計)

確定申告の時に、白色申告と青色申告を選べると思います。

2014年から白色申告でも帳簿が必要になるので、白色申告のメリットがなくなりました。

迷わず青色申告を選んでください。

あまり稼ぎが多くないという方で、簡易的に済ませたい場合は、青色申告の10万円を選び、かつ現金主義会計にするのがおすすめです。

私自身も2013年は現金主義会計を利用して、めちゃくちゃ簡単に確定申告を済ませました。

お小遣い帳を付けるような感覚で仕訳できるし、提出書類も簡単なものです。

現金主義会計を利用するには、その年の3月15日までに申請が必要です。

現金主義だと、売掛金や買掛金という概念がありません。

うまく活用すれば65万控除よりも節税できたりしますよ。

青色申告(65万円:複式簿記)

青色申告で複式簿記の方を選ぶと65万円の所得控除があります。

簿記を理解している方であれば、全く問題ないと思いますが、そうでない方にとってはなかなかハードルが高いものです。確定申告で提出する書類も多くなりますね。

複式簿記だと、特に年度をまたぐ取引がややこしくなります。

私は今、お世話になっている方に記帳代行していただいてますよ。

自分で帳簿をつけるなら、いろいろなサービスがありますので、それを使うのがいいと思います。

全自動の青色申告であれば、freeeやMoney Forwardクラウド確定申告が有名ですね。

老舗では、やよいの青色申告オンラインがあります。

フリーランスで活動している知り合いは、やよいの青色申告オンラインが使いやすいと話していましたよ。

確定申告のやり方については、以下のページも合わせてどうぞ。

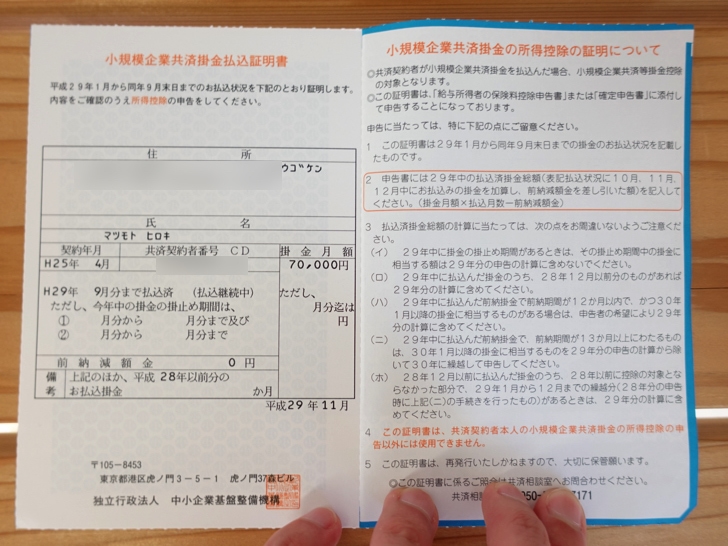

小規模企業共済

まずは、小規模企業共済から。

こちらは月に1,000〜70,000円掛け続けることができます。掛け金は全額所得控除です。

掛け金は廃業した時や解約した時に受け取れます。

20年以内の解約だと元本割れしますが、それ以上に控除になる金額の方が大きくなりますよ!

個人でやっていくなら月1,000円でもいいので、すぐに入ることをおすすめします。

私は独立してから2年弱入ってなかったので、その分は損したな〜とちょっと後悔・・・。

デメリットは、毎月お金を掛けることになるので、現金がその場からなくなることです。

多少税金を多く支払ったとしても、手元に現金が多い方がいい時もあるので、その兼ね合いも考えて掛けていくことを考えるようにしましょう。

ちなみに私は今月に70,000円掛けています。

最初は月に10,000円でしたけど、売上の増加とともに少しずつ増やしていきました。

掛け金の変更も申請すればできますので、大丈夫です。

減額も気軽にいつでもできますよ!

個人型確定拠出年金(iDeCo)

次は、確定拠出年金です。

iDeCo(イデコ)という略称で知られています。

小規模企業共済は問答無用で入るべきだと思っていますが、iDeCoは加入するなら慎重にならないといけません。

これも月に最大で68,000円掛けることができて、全額が所得控除になりますので、節税効果はかなり大きいです。

ただし、60歳になるまで掛け金を引き出せません。

これが最大のデメリットで加入を迷うところです。

小規模企業共済の場合は最悪、解約すれば少なくとも8割以上は戻ってきますが、iDeCoはそもそも解約できません。

今後事業を大きく伸ばしていきたいと思っているのであれば、特に加入には慎重になったほうがいいです。

小規模企業共済のところでも説明したように、毎月掛けていく分は手元から現金がなくなっていきます。

現金がなくなることで、大きく事業に投資できなくなる可能性がありますので、慎重になる必要があるんですよね。

節税ばっかりを目当てにした結果、投資してより大きな売上を伸ばせたかもしれなかったのを、節税したばっかりに売上は伸びなかったのであれば意味がありませんので。

iDeCoに入った方がいいと思うのは、老後資金を貯めることを優先させたい場合や、よっぽど売上が増えて、他に投資するところがない場合だけです。

ちなみに私は月に67,000円掛けています。

(法人化したあとは月に23,000円に強制変更)

個人事業主の場合は最大で月に68,000円ですが、国民年金の付加年金(月400円)にも加入すると、最大で67,000円しか掛けれません。

今はいろいろな銀行や証券会社でiDeCoに申込できますが、一番おすすめなのはSBI証券のセレクトプランです。

SBI証券は、iDeCoではない普通の証券口座としても持っておいたほうがいいぐらいですよ。

証券口座のSBI証券を持っていれば、iDeCoの口座開設の手間が少し省けます。

ふるさと納税

フリーランスの節税で最も手軽なのは、これから紹介する「ふるさと納税」かもしれません。

日本各地の地方自治体に対して税金を納めることで、掛け金が寄付金控除となって、所得控除になります。

その年の売上が多くて、所得もかなり多くなるのであれば、ふるさと納税でいろんなところに先回りで納税するのもいいですよ。

ふるさと納税すると、納税した地方自治体の名産品などが特典としてもらえることもあるので、節税以外にもメリットがあります。

中にはふるさと納税だけで食費をまかなうという強者もいるほどです。

所得が1円以上になるのが分かっているのであれば、ふるさと納税を使って節税してみましょう。

ふるさと納税は会社員でもできる節税のテクニックです。

会社員はフリーランスと違って、所得をコントロールする術がほとんどないので、ふるさと納税はかなり貴重ですよ。

ふるさと納税は、地方を応援するという意味もあるので、普通に税金を払うなら地方が潤う方がうれしいですよね。

また、自分で税金の用途を決めれる唯一の方法なので、目的意識を持って納税したい方にもおすすめ。

今はいろいろなサービスからふるさと納税できるようになりましたね!

ふるさと納税するなら、以下のページも合わせて読んでおきましょう!

青色専従者給与

結婚されているのであれば、配偶者(旦那様や奥様)と一緒に仕事をして、青色専従者として申請しておくと、青色専従者給与として支払ったお金が全て経費になります。

青色専従者給与は、これまで紹介してきた節税テクニックよりも効果が大きいですよ。

もちろん、支払う給料は自分で設定できるので、先回りして計算することで、支払う税金を安くすることができます。

計算ができるなら、所得税率を考慮に入れた上で給料を設定することで支払う税金を少なくできますね。

上記3つを併用する

青色専従者として給料払っている場合も当然ながら、個人として小規模企業共済・iDeCo・ふるさと納税を使うことができます。(ただし、小規模企業共済は共同経営者でないといけない)

これら3つを併用しつつ、青色専従者給料を設定すれば、設定額次第ではめちゃくちゃ節税できます。

デメリットは、配偶者にも確定申告をしてもらう必要があるぐらい。

その代わり、うまく活用すれば、源泉徴収で支払った税金の還付を受けることもできます。

この部分はあまり深く言及するとマズい気もするので、これぐらいで。当然合法ですけどね。

倒産防止共済(経営セーフティ共済)

あと、フリーランスや小規模な会社を経営されている方であれば、経営セーフティ共済(倒産防止共済)にも入れます。

月の掛け金は最大で月5,000円〜20万円までいけます。

その代わり、最大で800万円までしか積立できないのがデメリットですね。

掛け続けている期間は、経費にして節税できますが、満期になって解約する時は所得扱いになるので、結局は税金の先延ばしになるだけです。

それでも利用価値はありますので、徹底的にこだわるなら掛けておくのも1つの手ですよ。

先の見えにくい小規模企業共済やiDeCoよりも節税効果が分かりやすいし、かなりおすすめの方法です!

ちなみに、私も加入していて、1年分前納することもできます。

国民年金を免除してたら追納することで節税にもなる

もし、フリーランスになったときに国民年金の支払いが厳しくて免除していた場合は、あとで追納することもできます。

国民年金を追納すると、その金額が控除になるため、その分だけ支払う税金は減らせますよ。

ただし、追納するときはその分だけ支払いがとても大きな金額になるので、仕事がかなり軌道に乗ってきたという確信があるときだけするようにしてくださいね。

私も国民年金の追納をしたことがあり、そのときは夫婦2人で年間200万円ぐらい払うハメになり、かなりキツかったです…。

先ほど紹介したiDeCoを使うのであれば、国民年金の追納が必要になるため、iDeCoを使いたい場合もやっておかないといけませんね。

仕事に関する経費を使う

ここまでは、節税に関する裏ワザ的な方法を紹介してきました。

ひと通りやっておくと払う税金を減らせますよ。

私もこれらの方法を使っていたので、かなり節税できました。

売上がそこまで多くなかった頃は、節税していたことで支払う税金をゼロにできたぐらいです。

何もしていなければ払っていたところなので、やってて良かったですね。

あと、節税する上で大切なのは、仕事に関する支出はちゃんと経費として計上しておくことです。

例えば打ち合わせでカフェやホテルラウンジを使った場合、その費用は仕事のためのものになるので、経費になります。

打ち合わせのために電車やバス移動した場合は、その交通費も経費ですね。

その際は、なるべくクレジットカードやデビットカードなどで払うようにしておくのがおすすめですよ。

クレジットカードやデビットカードだと、先ほど紹介した会計ソフトと連携できるので、帳簿をつける作業を節約できますからね。

基本的なことでありますが、これをやっているとムダに税金を払わずに済みますのでとても大切です。

まだクレジットカードを持っていないのであれば、事業用にすぐにでも作ったほうがいいですよ。

少なくとも1ヶ月に1回は帳簿をつけておく

節税するために大切なのは、そもそも今は利益が出ているのかどうかを数字でハッキリと見える状態にしておくことです!

少なくとも1ヶ月に1回は月単位の帳簿をつけておけば、今年は利益が出ているのか、赤字になっているのかがひと目でわかりますよ。

これ自体は節税にならないですが、数字でハッキリと見えていれば、そのあと対策を立てやすいです。

何も数字が見えていないと、今年はちゃんと利益が出ているのかどうかがわからず、不安で投資もしづらいと思います。

もし利益が出ていたとしても何も見えていないと動きづらくなるため、経費を使うことができず結果的に税金が高くなってしまうことも多いですよ。

私の周りでもお金の流れを把握していないことで、税金がめちゃくちゃ高くなってしまったという話はよく聞きます。

当たり前のことなんですが、帳簿をこまめにつけておくのが一番重要だったりしますよ。

年末に翌年の投資として使う

フリーランスの場合は、12月末で仕事の1年が終わりますね。

もしそれまでに利益が出ることがハッキリとわかっているのであれば、翌年以降に仕事で必要なものをあらかじめ買っておくのをおすすめします。

そうすることで経費を増やすことができますからね。

翌年以降も同じように利益が出るとは限りませんので、先行投資しておきましょう。

先行投資することが結果的に税金の節約になります。

10万円未満のものだと買いやすいのではないでしょうか。

番外編:税金を払うときに得する方法

ここまでやっておくと、個人事業主の税負担はかなり軽くできるはず。

私が個人事業主の頃はできる限りのことを尽くして、知らずに損してしまうことを防いでいました。

でも、いくら頑張っても売上が伸びてくると税金の支払いは出てくるものです。

税金の納付書が届いたら、それをコンビニ払いしましょう。

セブンイレブンだと、電子マネーのnanacoで支払えます!

これらの電子マネーにクレジットカードでチャージするとポイントが貯まることができます。

一部のクレジットカードだけしかポイントが貯まりませんが、この方法を使うことで、高い税金の支払いでたくさんポイントを貯めることもできますよ!

具体的なやり方は以下の記事が詳しいです。

さいごに

私が知っている範囲&自分で実践していた節税術を一通り紹介しました。

これらの仕組みをうまく活用して、自分のところにお金がより多く残るようにしましょう。

誰か分からないところにお金が渡るよりも、自分で自由にお金を使えるようにするには、こういったテクニックを知っていると大いに役立ちますよ!

私の場合は、節税したお金を自分の事業に投資したいので、これらのテクニックを使っています。

浮いたお金を使って、お世話になっている方に仕事もお願いできるので、普通に税金を払うよりもその方が有意義だとの考えからです。

おまけ:詳細記事まとめ

このページで紹介した、それぞれのテクニックについて詳しく説明した記事を下にまとめました。