フリーランスでライター兼セミナー講師をしている、ワーキングマザーのなつみとです。

共働きかつ夫婦ともに共働きだと、年収もそれなりに多くなってきますよね。

我が家の場合、少し前に世帯年収が800万円になりました。夫が年収400万円、妻であるわたしが年収400万円と、ちょうど半分ずつ稼いだという感じになっています。

ほんの数年前までは、シングルマザーだったこともあり世帯年収は200万円。そのときには「年収800万円の生活」なんてまったく想像できませんでした。

このページでは、年収800万円の生活がどんな感じなのか、実際の手取り金額や月々の生活費について、当時のデータを振り返ってみたいと思います。

実際に使える「手取り月収」はいくら?

年収というのは税金や社会保険料が引かれる前の総支給額のことを指します。

つまり、たとえ総支給額が800万円あったとしても、実際に使える金額はもっと少なくなる、ということです。

夫は会社員で、平均すると手取り月収26万円でした。

フリーランスであるわたしは、平均の手取り月収が23万円。

夫婦の手取りを合わせると、1か月あたり49万円ということになりますね。

さらに、子供が1人いるので児童手当が4か月に1回、4万円支給されています(1か月あたり1万円ずつ)。

これらの収入を合計すると、1か月あたり50万円です。

平均すると手取り月収50万円の我が家ですが、実際には変動も多いです。夫は会社員でも残業等で変動がありますし、フリーランスであるわたしも当然、月によって変動があります。

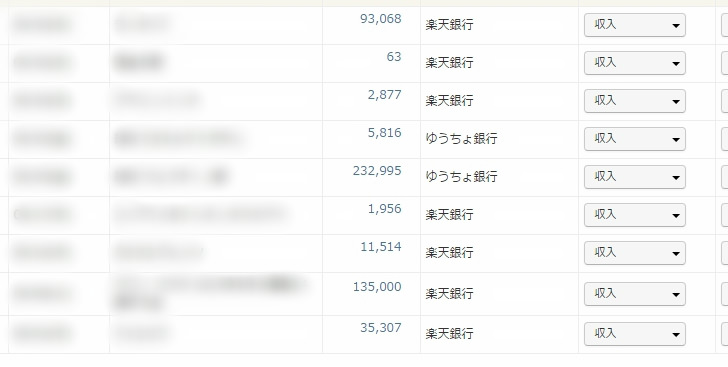

ある1か月の収入です。

年収が800万円になったときでも、少ない月だと手取り月収が35万円程度になっている月もありましたよ。

家賃・光熱費など生活費の内訳について

毎月の生活費も多少変動はありますが、30~35万円の範囲に収まっています。

1か月の内訳はこんな感じです。

| 費目 | 金額 |

|---|---|

| 家賃 | 70,000 |

| 水道光熱費 | 13,000 |

| 通信費 | 20,000 |

| 奨学金返済 | 30,000 |

| 食費+日用品代 | 60,000 |

| 子供費 | 5,000 |

| 夫婦の小遣い | 60,000 |

| レジャー・雑費 | 30,000 |

| 生命保険 | 30,000 |

| 合計 | 318,000 |

それぞれの費目について詳しく見ていきましょう。

住居は賃貸2LDKのハイツ

家賃は約70,000円で、京都市に住んでいると思えばかなり安いと思いますよ。今も同じところに住んでいます。

間取りは2LDKで築20年以上経っていますが、リフォーム済の物件なのできれいです。水回りだけは少し古さを感じるものの、特に問題はりません。

わがままを言えば、もう少し広いキッチンがほしいですね。

できれば中古の戸建てを購入したいと思っていて、たまに近所の住宅情報をチェックしていますよ。格安な物件なら、住宅ローンも短期間で済みますし、返済額が今の家賃より安くなる可能性すらあります。

住居費は少しエリアを変えるだけでもぐっと下がることもあります。わたしは住居費はなるべく抑えたいと思っているので、今のエリアを選んで正解でした。

虫が多く、サルやシカもたまに出没するようなところではありますが、買い物に困るほどでもありませんし、電車やバスも十分あるので不便はありません。

水道光熱費はそこまで切り詰めていない

わたしは以前もっとお金に苦労したことがあり、一時期は水道光熱費もギリギリまで抑える生活をしていました。夫も無駄遣いはしない人です。

2人とも無駄遣いをしない習慣はあるので、今は特に意識していることはありません。

もちろん季節によって変動するものですが、平均すると13,000円前後になっていますよ。

また、わたしは基本的に在宅で仕事をしているので、冷暖房費はなかなか削れません。無理に我慢しても体調を崩してかえって医療費がかかる、なんていうことになっては本末転倒ですよね。

冬の寒さが厳しいエリアなので暖房費だけは、少し意識して控えることもあります。

具体的には、朝に家族が家を出てからは一度エアコンを切り、家事をしている間はなるべく動かしています。ついでに筋トレしたりして体を温めて、エアコンをつける時間を少し遅らせる、といったことをしていますよ。

通信費は夫婦の携帯+自宅のネット

子供は小学5年生。そろそろ携帯を持つ子もちらほら見るようになりました。でも、我が家ではまだ持たせていません。

わたしは格安SIMを利用しています。当時はまだ端末の分割払いが残っていて、合計4,500円ぐらいでした。

今は、端末代が無いのでわたしだけなら月額2,000円程度です。かなり安いですよね。

一方、夫は通信費の節約については「しない派」

一時期は必死に格安SIMに変更してもらおうとしていたのですが、無理強いは良くないので今は何も言わないようにしています。

よく考えたら、通信費の数千円の節約をめぐってケンカするのも馬鹿らしいですよね。

生活に困窮しているなら無理にでも見直してもらいたいですが、そうでもないので必死になる必要はないな、と気づきました。

奨学金返済は2人分あるから高い!

夫は大学時代、わたしは高校と大学の両方、奨学金を利用していました。

毎月3万円以上返済していたので「もったいないな」と思っていましたね……。

借りたものを返すのは当然ですが、夫の奨学金は利息が付くタイプだったので、今は繰上返済(一括返還)しています。

わたしが借りていた奨学金は無利子なのでまだ返済中ですが、今ではお金もだいぶ貯まってきたので近々一括返還します。

奨学金の一括返還についてはこちらに詳しく書いていますよ。

参考:大学の奨学金を繰上返済するメリットとは?一括返還すると利息分を得して精神的にもゆとりが出ておすすめ

食費+日用品代は外食費込み

わたしは、昔から食費と日用品代を一括で予算を組んでいます。

というのも、日用品代って数千円なんですよね。

無駄遣いするような費目でもありませんし、一緒に管理しています。

ここには家族での外食代も含まれており、内訳はだいたいこんな感じになっていました。

- 食材+日用品……4万円

- 外食費……2万円

外食は焼肉やお寿司を食べに行くことが多いので、1回あたりの金額は1万円前後で、月に2回ぐらい外食していましたよ。

子供費は習い事込み

子供費は、学校で購入する教材費や子供の被服費、それから習い事にかかる費用が含まれています。

当時、習い事はサッカーのみ。しかもスポ少(スポーツ少年団)なので、年間18,000円とすごく安いんです。1か月あたり1,500円ですからね!

サッカーを習っていると練習着やトレーニングシューズなど必要なものも多いですが、一度買えば長く使えるものが多いですし、ママ友からおさがりでもらうこともあるので思っていたほどかかりません。

ただ、学年が上がるにつれ試合や合宿も増えていくので、わずかですが今の方が支出は増えています。

また、今はピアノも習っているのでプラス5,000円ほどかかっていますよ。

小遣いは理由があって抑えていた

夫婦のお小遣いは合計60,000円。夫30,000円、妻(わたし)30,000円となっています。

前述のとおり返済中の奨学金があり、一括返還するためにお金を貯めたかったのでお小遣いを抑えて貯金に回すようにしていました。

お小遣いにはお酒代も含まれるので、お酒が好きな夫は大変だっただろうな、と思います。

とは言え、「お小遣いは手取りの1割が理想」なんていう話も聞くことがありますから、その基準からすると妥当な金額だったのかもしれませんね。

ただ、小遣いとは言っても子供のお小遣いとは事情が違うはず。個人的には大人が自分で管理するお金なので、なるべく多い方がいいのではないかと思っています。

ただ消費するだけでなく自分への投資にも使うものですから、今はもっと増やしていますよ。

レジャー・雑費は使い切る

映画を見に行ったりテーマパークに行ったりといった家族のレジャーでは、あまりお金を使わない方かもしれません。京都市内はお金を使わなくても遊べるところがたくさんあります。

だから、レジャー費が余ってしまう月も珍しくありませんでした。

でも、基本的にレジャー費は後取り貯蓄するようなことはせず、毎月使い切ってもいいというつもりで使っていましたよ。

予算にゆとりがある月は外食を1回増やすなど、家族が楽しくなるようなお金の使い方をするようにしていました。

生命保険は学資保険込み

生命保険は、夫婦それぞれの生命保険に加え、わたしの母の保険料と、子供の学資保険が含まれています。

母の生命保険料についてはこちらに書いていますよ。

生活費に含んでいない臨時支出は年間40万円ほど

生活費に含まれない支出は、家族旅行のお金と冠婚葬祭費です。

それぞれ、このようにやりくりしていました。

家族旅行は年に1~2回の1泊旅行

夫は連休が取りづらい仕事をしているので、旅行に行くとしても1泊2日で近場の旅行がメインになります。

わたしは特に伊勢志摩に行くのが好きすぎて、毎年のように行っています。3人で行っても6万円に収まってしまうんですよ。

三重県が圧倒的なシェアを誇る「あおさ」が大好きで、行ったときには必ず買うようにしています。

冠婚葬祭費は当時がピークだった

冠婚葬祭費のほとんどが、結婚式のご祝儀です。

年齢的に、結婚式がとても多かったんですよね。

最近は結婚式関連の出費は減ってきて、代わりに出産祝いが増えています。

結婚祝いも出産祝いも、どちらもあらかじめ分かっている支出なので、逆算して貯めるようにしていましたよ。この合計が、年間で40万円ほどかかっていました。

年収800万円になってお金を使うようになったところ

正直、当時のわたしは「順調に収入が増えてうれしいけど、生活水準も上げてしまいそうで怖い」と思っていました。

でも、実際には生活水準はあまり変わりません。

必要なものを買えるようになったという意味では変わっていますが、贅沢らしい贅沢はしていないですね。

今も5,000円のバッグを使っていますし、お気に入りの靴も実は、リサイクルショップで2,000円未満で購入したものです。

一方で、お金を使うようになったところというのはこんなところです。

- 交通費

- 食費

交通費は費用対効果を考えてカード払いが増えた

年収が少なかったころは、極力自転車を使うようにしていました。

世帯年収が600万円程度になったときには少しずつ電車やバスに乗るようになりましたが、それでも「お得なきっぷ」を使うようにしていました。

たとえば「昼間割引回数券」などを金券ショップで購入し、こまかく節約していたんですね。

仕事が忙しくなり年収800万円ぐらいになったころから、PiTaPaを使うようになりました。

回数券に比べると割引は少ないですが、時間と手間を節約できると思えば、金券ショップへは何かのついでに行くだけにした方がお得だと思います。

タクシーも、時間と体力の節約のために使うことが増えてきました。

それでも滅多に乗りませんが、出張で遠征するときにはタクシーに乗ることが多いです。

美味しいものにお金を使うようになった

わたしも夫も、美味しいものを食べるのが好きです。

夫は平日の休みが多いので、子供が学校に行っているあいだに2人で外食することもあります。

家族で外食するときにも、食べ放題の焼肉に行くことが減ってきました。ただ回数自体は月に2回だったのが3回になったぐらいなので、基本的には家で食べています。

普段買う食材も、あまり節約しないようになり、食費は全体的に増えました。もちろん無駄遣いはしませんよ。

より質の高い食材を選ぶようになったことで、食費が増えたという感じですね。

貯金は「勝手に貯まる」を意識している

貯金が上手な人ほど「自動でお金が貯まる仕組みづくりをしている」というイメージがありませんか?

わたしも、勝手にお金が貯まるように工夫しています。

手取り月収が50万円に対して生活費が30万円ぐらいですから、貯金は毎月20万円できることになりますよね。年間では240万円です。

このうち40万円ほどが臨時支出にまわるので、純粋に貯まる金額としては200万円ということになります。

ただ、手取り月収には変動があるので、20万円を自動積立定期預金にする、といった方法は難しいんです。収入の変動が無ければなるべく多めに積み立てる方がいいのですが……。

自動積立定期預金はごく少額しか貯めておらず、基本的には「給与口座にそのまま貯めておく」というスタイルにしていました。

毎月、必要な分だけを引き出します。夫はキャッシュカードを持ち歩きませんし、わたしは面倒くさがりな性格。

わたしが1か月分をまとめて引き出して、追加で引き出すことが無いように気を付けて使っています。

カード入れに入れていると、出すのも面倒になり結果的に節約につながるかもしれません。

もちろん、クレジットカードを使いすぎると危険ですが、大きな買い物は必ず夫婦で話し合ってからにしているので使いすぎるようなことはありません。

わたしは楽天銀行をメインバンクにしていて、楽天銀行だと楽天証券を使えば普通預金の利率を0.1%にする方法があるんですよね。だから、生活費は夫の給与口座(ゆうちょ)から引き出し、わたしの楽天口座はなるべく触らないようにしていますよ。

年収800万円に到達したころには仕事もだいぶ忙しくなっていましたし、極力手間をかけずに貯めることを意識していました。

我が家は子供が1人でまだ小学生ですし、地方住まいで生活費もあまりかからないので、年収800万円もあればゆとりのある生活ができます。

今はもう少し世帯年収が増えていますが、基本的には年収800万円のころとは変わりませんよ。

年収が増えても生活水準を同じように上げていけばお金は貯まりませんから、今後も生活水準はあまり上げないようにしていきたいですね。