これから投資を始めようとしていると、「ドルコスト平均法」という言葉を耳にすることがあるのではないでしょうか。

ドルコスト平均法って「一体どういう意味なの?」と気になりますよね。

そこでこのページでは、ドルコスト平均法の仕組みや、ドルコスト平均法のメリット・デメリットについて詳しく説明していきますね。

投資信託を始めたり、今だとビットコインなどの仮想通貨を始めるときにも知っておくとおすすめです。

ドルコスト平均法とは? シミュレーションしてみました

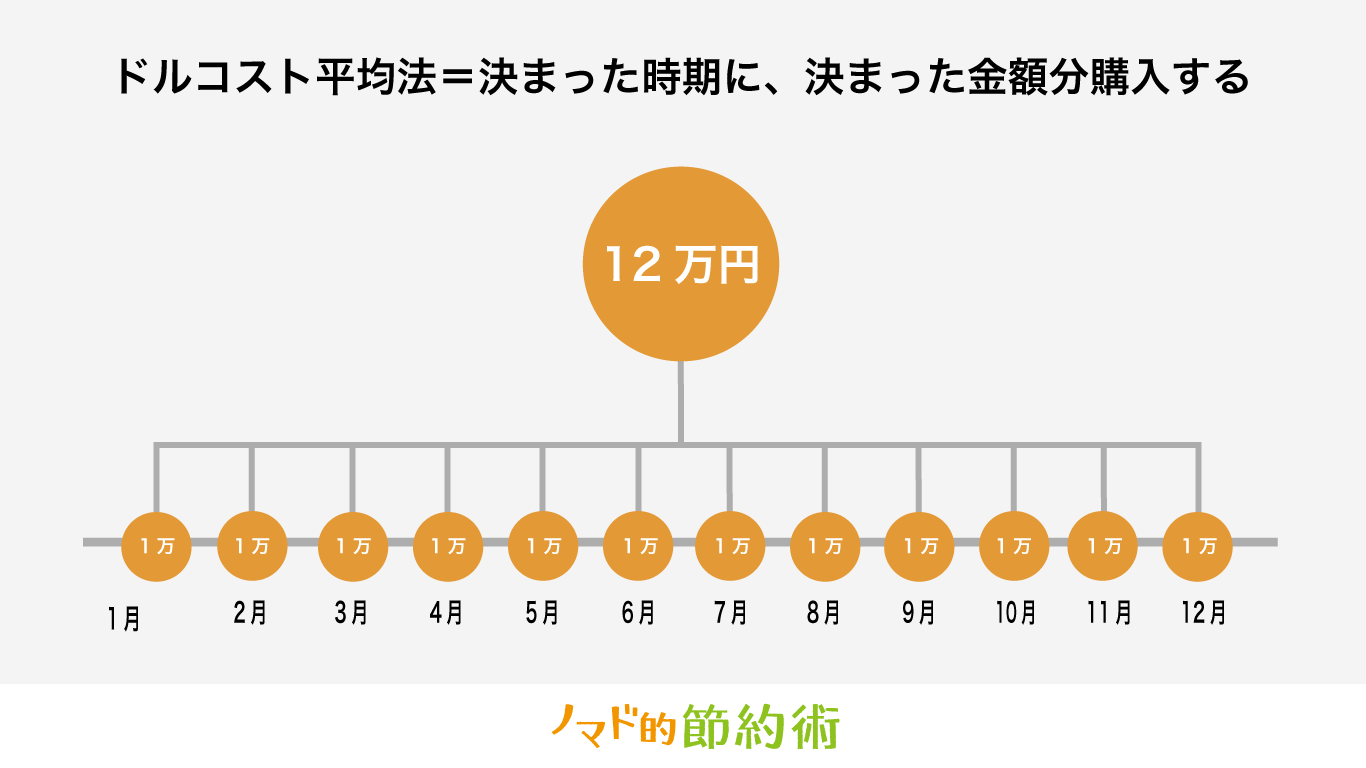

ドルコスト平均法と聞くと、難しく感じるかもしれませんが、簡単に一言で説明するなら、ずばり金融商品を「定時定額購入」することです。

例えば、投資信託を始めるために12万円資金を用意したとき、普通なら欲しい銘柄を一度に買いますよね。

しかしドルコスト平均法では、毎月10日に1万円ずつ同じファンドを買い続けるなどして、12万円を1年かけて使い切るという投資方法なのです。

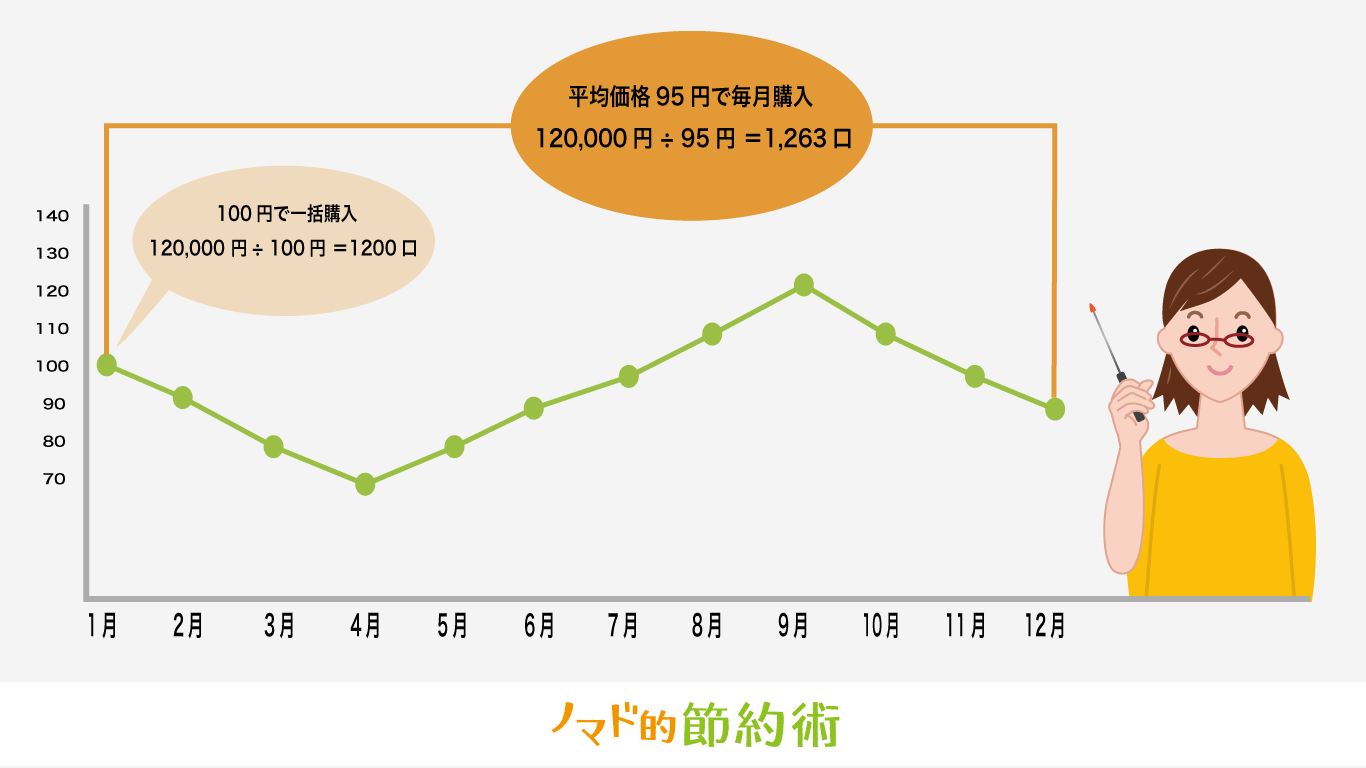

仕組みをもっとわかりやすく理解してもらえるように、表でも解説してみますね。

| 期間 | 購入単価 |

|---|---|

| 1月 | 100円 |

| 2月 | 90円 |

| 3月 | 80円 |

| 4月 | 70円 |

| 5月 | 80円 |

| 6月 | 90円 |

| 7月 | 100円 |

| 8月 | 110円 |

| 9月 | 120円 |

| 10月 | 110円 |

| 11月 | 100円 |

| 12月 | 90円 |

単価100円の時期に同じ銘柄を一括で買えば、購入口数は12,000÷100=1,200口です。

しかし、ドルコスト平均法なら12か月分の平均単価が95円となり、12,000÷95=1,263口となります。

必ず1年でドルコスト平均法の方が有利になるとは限りませんが、長期的に続ければ一括で買うよりも低い単価で多くの口数を保有できる可能性がありますよ。

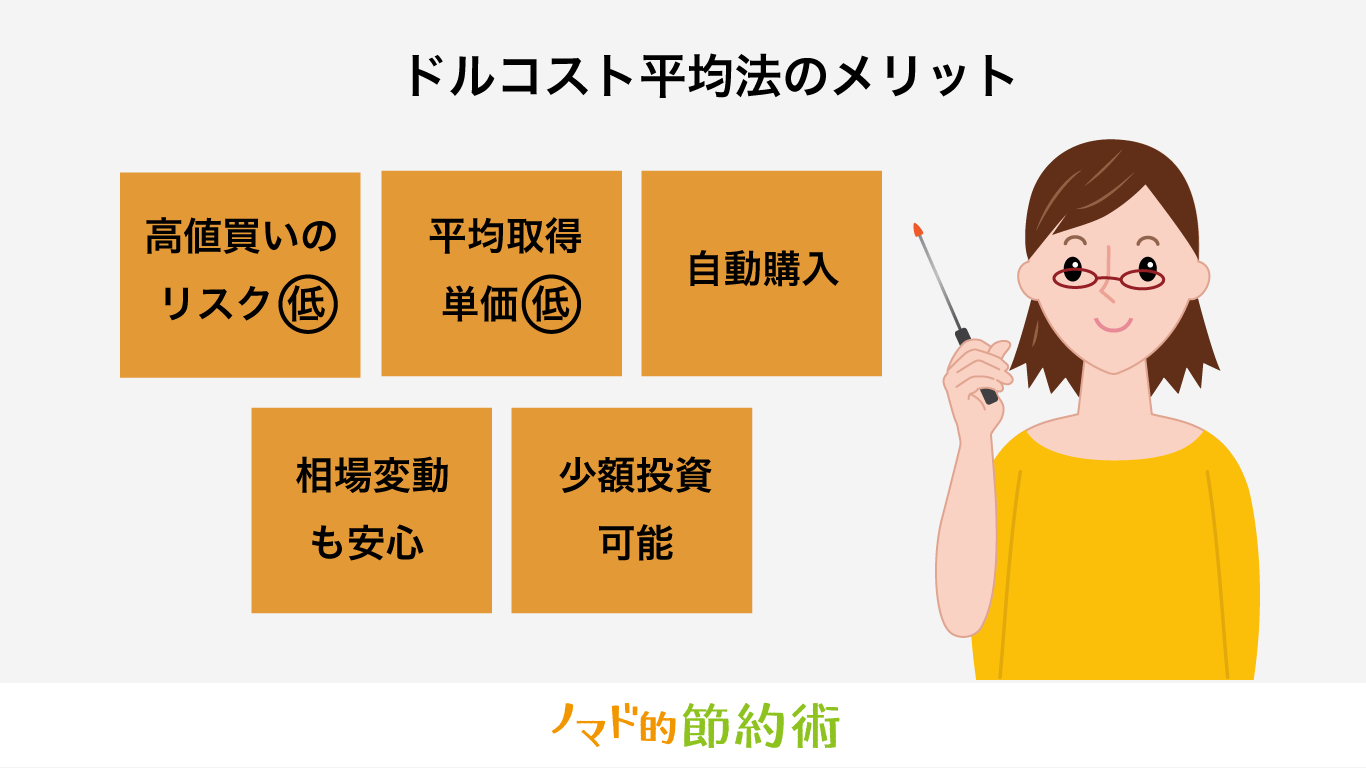

ドルコスト平均法のメリット

そんなドルコスト平均法は、どんなメリットがあるのか、一覧にしてみました。

- 高値買いのリスクを最小限にとどめることができる

- 平均取得単価を下げることができる

- 毎月自動的に買える

- 相場の変動に一喜一憂しなくて良い

- 少額でも投資ができる

ドルコスト平均法は、どんなに相場が変動しても、毎回の購入金額は同じです。

そのため「単価が安いときには多く買えて、逆に単価が高いときには少なく買える」という特徴があります。

たまたま高値で買ってしまった日があっても、次回以降に安く買うことができれば、平均取得単価(個別元本とも呼ばれています)を下げることができますよ。

また、自動で少額から買えるということも、投資を長く続ける上では魅力的なポイントです。

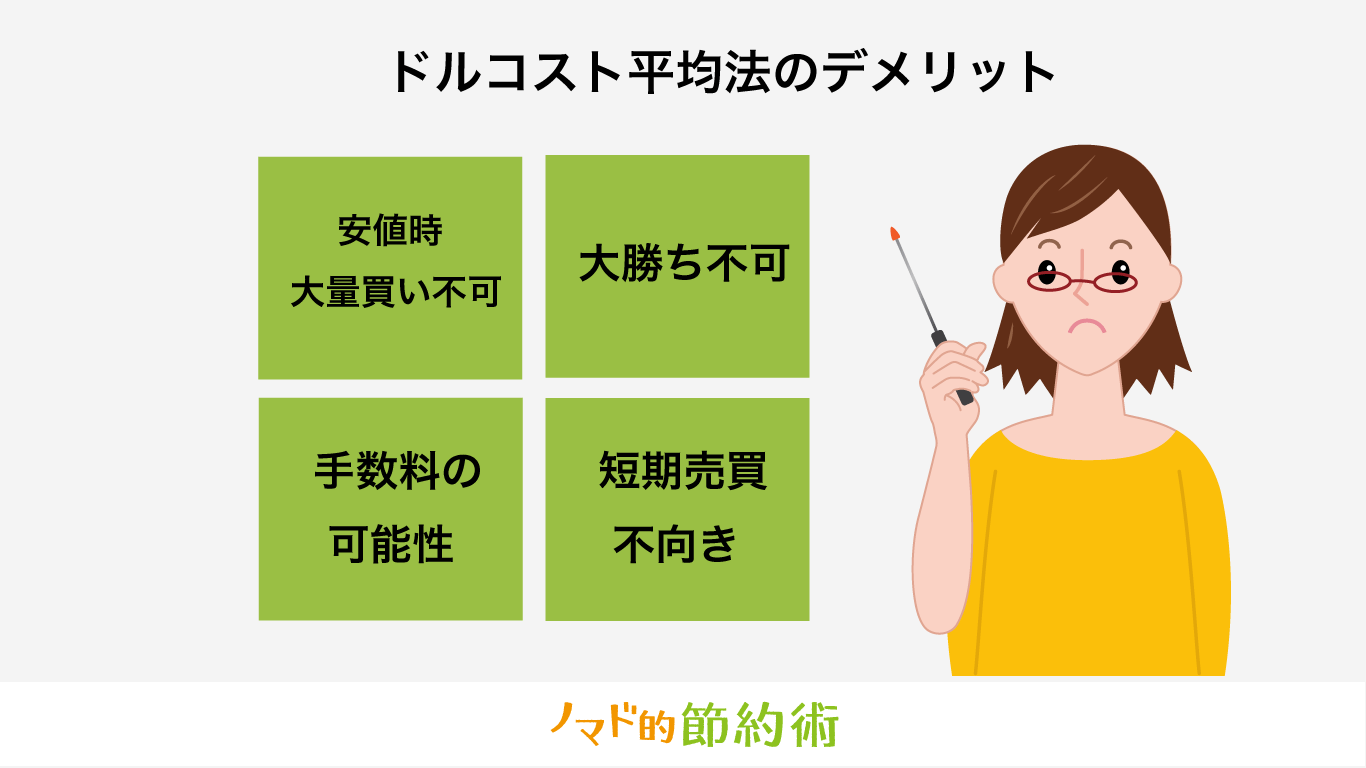

ドルコスト平均法のデメリット

ドルコスト平均法にはメリットがある一方で、もちろん以下のようなデメリットも考えられます。

- 安値のときに大量買いができない

- 大負けはしないが大勝ちもできない

- 短期売買に向かない

- 毎回、手数料がかかることがある

ドルコスト平均法は、高値買いのリスクを抑えることができますが、同時に安値のとき大量買いもできないという特徴があります。

一発大量買いで大儲けを狙ったり、デイトレードのような短期売買をするには、ドルコスト平均法は向きません。

あと、ドルコスト平均法を使うときに注意しておきたいのが、手数料のこと。

投資信託の場合は「ノーロード」のものを選べば購入手数料はかかりませんので、そこは最低限意識しておきましょう。

信託報酬のパーセンテージが低いものを選べばより手数料は安くできますよ。

ちなみに、手数料の割合は商品によって決まっています。

1%でも高いですが、3%以上の商品もたくさんあるため、ドルコスト平均法での長期投資には使わないようにしましょう。

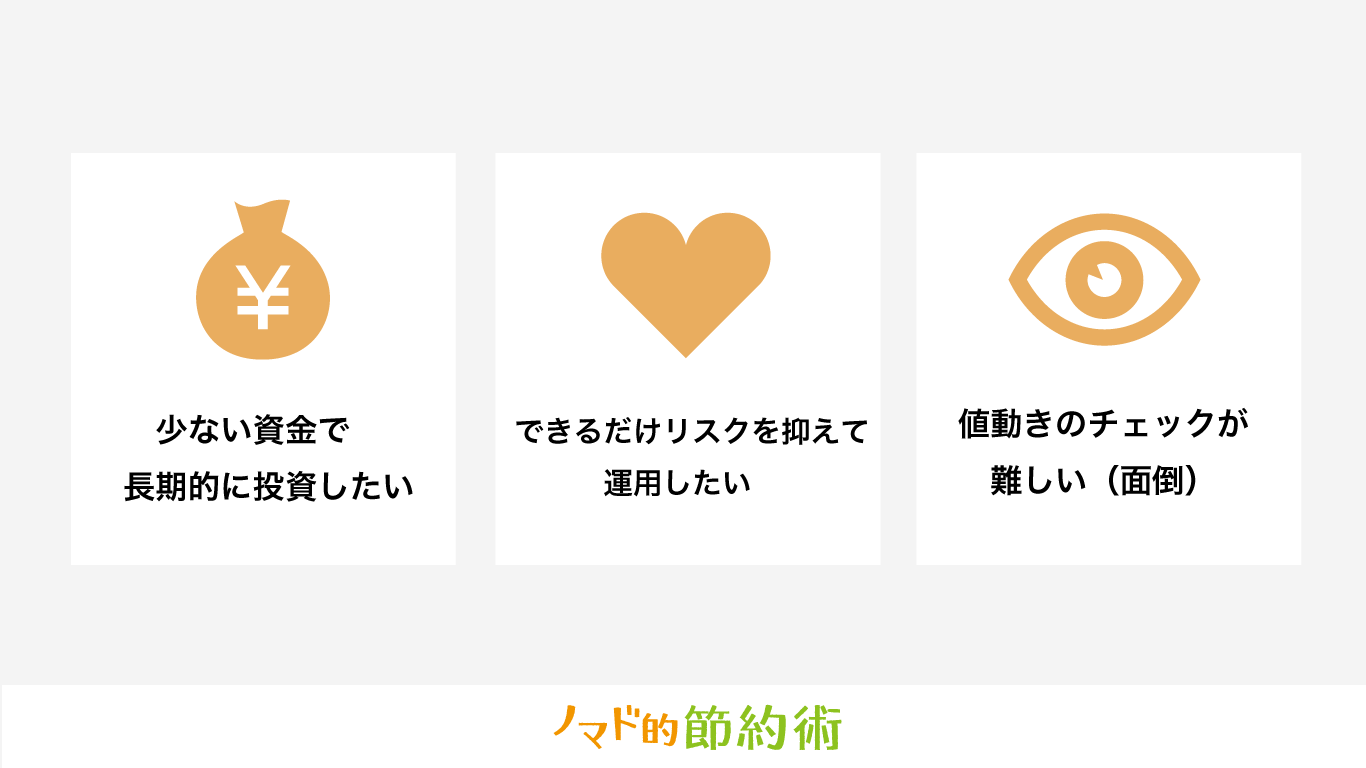

ドルコスト平均法はどんな人がおすすめ?

メリットもデメリットもあるドルコスト平均法は、以下のような条件に当てはまる場合におすすめの投資方法です。

- 少ない資金で長期的な投資をしたい人

- できるだけリスクを抑えた運用をしたい人

- 日々の値動きをチェックして投資をするのが難しい(面倒な)人

ドルコスト平均法なら、低資金・低リスクで投資を始められるので、初めてでも無理なく続けられる投資方法です。

また、忙しくてタイムリーな相場チェックができない人でも、自動積立なら自動的に購入してくれるのでマイペースに投資を続けることができます。

投資信託の積み立てでドルコスト平均法の恩恵を受ける

ドルコスト平均法を使うなら、投資信託がおすすめです。

どの金融機関でも自動積立できる銘柄が豊富にそろっていますし、キャンペーンなども頻繁に行われていますよ。

さらにおすすめなのが、複数の銘柄を購入する分散投資です。

株・国債・不動産など、あらゆる分野に投資して、リスクの分散を行ってみてください。

株で同じことをしようと思うと大金が必要ですが、ドルコスト平均法は少額で投資できるので、より幅広い市場に長期投資できますよ。

投資信託の場合は、つみたてNISAやイデコといった方法もありますので、そちらで始めてみるのも1つの方法です。

他には、ウェルスナビやテオなどのロボアドバイザーを使ってもいいですね。

ネット証券会社で買うのがおすすめ

ドルコスト平均法を実践して投資信託を買ってみようと思ったのであれば、ネットの証券会社に口座開設して買うようにしましょう。

ネットの証券会社の場合は、手数料無料で買える投資信託が多いですし、いつでも成績を確認できる点でおすすめです。

ノマド的節約術としては、SBI証券や楽天証券がおすすめですよ。

特に今だと楽天証券でつみたてNISAするのがおすすめで、投資信託を積み立てるときに楽天ポイントが使えます。

また、投資信託の積み立てで楽天カードを使っての購入もでき、月5万円までの購入分に対しては1%の楽天ポイントが貯まるため、錬金術のようなお得さがありますよ!

楽天カードを作ると、通常ポイントが2,000ポイントもらえますので、2,000円分は無料で投資信託が買えますね。

ドルコスト平均法での購入方法・買い方

ドルコスト平均法を使って投資信託を買う場合は、積み立てで購入することになります。

それぞれの証券会社では、積立購入ができるようになっていますので、画面に従って手続きすれば、ドルコスト平均法での買付ができますよ。

FXでドルコスト平均法を使う場合はSBI FXが使える

投資信託以外でドルコスト平均法を使ってみたいと思うこともあるのではないでしょうか。

例えば外国為替取引のFXで使えたら、スワップポイントという利息がもらえるし・・・と思うかもしれませんね。

FXでドルコスト平均法を使うのであれば、SBI FXという業者の場合は毎日コツコツと買うことができるため、ドルコスト平均法が使えます。

さいごに

専門家の中には「ドルコスト平均法は最善ではない」という声もあります。

確かに人によってベストな投資方法は違うはずですし、ドルコスト平均法にはデメリットもあるので注意が必要です。

しかし、これほど投資へのハードルを下げて長期的に運用できる方法は、他になかなかないと思います。

投資をする以上はトライ&エラーはつきものですから、まずはドルコスト平均法で運用してみて、少しずつ自分にとってベストな方法を模索してみましょう。

あまり考えないのであれば、ドルコスト平均法で運用するのがいいですよ。