投資の利益が非課税になるNISA(ニーサ)には、「ロールオーバー」という制度があります。

言葉を聞いたことはあっても、ロールオーバーの仕組みはよくわからないかもしれませんね。

NISA口座で株や投資信託を運用するなら、ロールオーバーについて理解しておくと運用成績の向上につながりますよ。

また、ロールオーバーはメリットだけでなく、デメリットや注意点もあります。

そこでこのページでは、NISAのロールオーバーの仕組みやメリット・デメリット、注意点について詳しく説明していきますね。

NISAについておさらい

ロールオーバーについて確認する前に、NISAについておさらいしておきましょう。

NISAの特徴をざっくりとまとめました。

- 年間120万円(最大600万円)までの投資の利益が非課税になる

- 非課税期間は最大5年間

- 上場株式や投資信託が投資対象

- いつでも売却して引き出せる

- 投資可能期間は2023年まで

- 非課税期間終了後はロールオーバーできる

株や投資信託の売却益、配当金、分配金には、約20%の税金がかかります。

しかし、NISAは年間120万円の非課税投資枠があり、最大600万円(120万円×5年間)を非課税で運用できますよ。

たとえば、株の売却益が100万円の場合、通常は約20万円(100万円×20%)の税金を差し引かれますが、NISA口座なら100万円がそのまま手元に残ります。

NISAは2023年までの制度であるため、金融商品を購入できるのは2023年までです。

2023年に購入した商品も、5年間(2027年まで)は非課税で運用できますよ。

非課税期間終了後は3つの選択肢がある

NISAでは、5年間の非課税期間終了後は3つの選択肢が用意されています。

- 課税口座へ移す

- 売却する

- ロールオーバー

5年間の非課税期間が終了すると、自動的に課税口座へ移されます。

課税口座へ移す場合は、非課税期間終了時点の時価が新たな取得価額となりますよ。

また、非課税期間が終了する前に売却して、利益(損失)を確定してもいいですね。

そして、もう一つの選択肢が、翌年の非課税投資枠に移すロールオーバーです。

NISAのロールオーバーとは

NISAでは5年間の非課税期間が終了したときに、保有している金融商品を翌年の非課税投資枠に移すことができます。

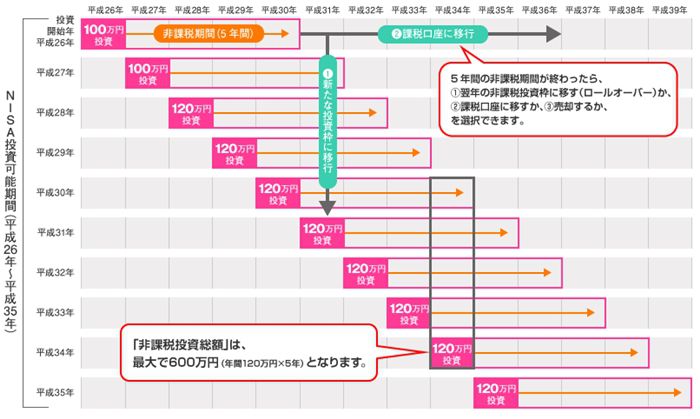

▼下の図は金融庁のサイトに掲載されている資料です。

平成26年にNISA口座で投資を開始した資産は、5年間の非課税期間終了後は課税口座に移すか、平成31年(令和元年)の新たな投資枠に移行するかを選択できることがわかります。

ロールオーバーするとさらに5年間非課税で運用できるため、最大10年間非課税で運用できますよ。

また、ロールオーバーする場合は課税口座へ移すときのように取得価額は変更されず、当初の取得価額のまま運用が継続されます。

ロールオーバーのメリット

ここでは、ロールオーバーのメリットについて説明していきますね。

非課税で運用できる期間が増える

ロールオーバーすると、非課税で運用できる期間が増えるのが最大のメリットです。

NISAの非課税期間は最大5年間ですが、ロールオーバーすれば最大10年間非課税で運用できますよ。

運用を続けて含み益が増加すれば、利益に課税されないため手取り額をさらに増やせます。

また、配当金や分配金を受け取っている場合は、さらに5年間非課税で受け取れるのでお得です。

評価額が120万円超でもロールオーバーできる

NISAの非課税投資枠は年間120万円までですが、評価額が120万円を超えていてもロールオーバーは可能です。

たとえば、ロールオーバーをするときの評価額が150万円の場合、150万円全額をロールオーバーできますよ。

ただし、その年の非課税投資枠を使い切ってしまうことになるため、追加で商品を購入できなくなるので注意してくださいね。

もしロールオーバーする資産の評価額が120万円を超えない場合は、残りの非課税投資枠を利用して商品を購入できます。

含み損が確定されない

NISA口座の資産に含み損がある場合、ロールオーバーすれば運用が継続されるため、含み損が確定することはありません。

ロールオーバー後に株価や基準価額が値上がりし、含み益が発生した段階で売却することも可能です。

今後値上がりする可能性があると判断すれば、ロールオーバーして運用を継続するといいでしょう。

ロールオーバーのデメリット

ロールオーバーには、デメリットはほとんどありません。

評価額が120万円超の資産をロールオーバーすると非課税投資枠を使い切ってしまい、新たな商品を購入できなくなることくらいですね。

120万円を超える資産を非課税でさらに5年間運用できるので、むしろメリットのほうが大きいと私は思います。

ロールオーバーできるのは2018年購入分まで

ここまでロールオーバーのメリット・デメリットを確認してきましたが、NISAでロールオーバーできるのは2018年購入分までとなりますよ。

今のところ、NISAの投資可能期間は2023年までと決まっています。

2019年購入分は運用6年目が2024年のため、ロールオーバーしたくてもできないのです。

長く非課税で運用したい場合は、最大20年間非課税で運用できるつみたてNISAを選ぶほうがいいかもしれません。

ただし、つみたてNISAの非課税投資枠は年間40万円までとなっており、年間120万円のNISAより小さくなるので注意してくださいね。

ロールオーバーするときの注意点

NISAでロールオーバーするときは、いくつか注意しなければならないことがありますよ。

ここでは、ロールオーバーするときの注意点について説明しますね。

翌年分のNISA口座の開設が必要

NISAでロールオーバーするには、翌年分のNISA口座の開設が必要です。

ずっとNISA口座で運用している場合は問題ありませんが、つみたてNISAを開設しているなら注意しなくてはなりません。

現在つみたてNISA口座を開設している場合、ロールオーバーするなら翌年はNISAに変更する必要がありますよ。

手続きをしないと課税口座へ移管される

NISAで非課税期間が終了するときに何も手続きをしないと、自動的に課税口座へ移管されます。

もしロールオーバーする場合は、証券会社で手続きが必要なりますよ。

手続きの方法は証券会社によって違うので、利用している証券会社のWebサイトなどで確認しましょう。

他社のNISA口座にある資産はロールオーバーできない

他社のNISA口座にある資産はロールオーバーできません。

たとえば、B証券でNISA口座を利用しているときにA証券のNISA資産をロールオーバーする場合は、翌年からA証券で取引できるように金融機関を変更する必要がありますよ。

過去に金融機関を変更したことがある場合、ロールオーバーできるかどうかは事前に確認しておきましょう。

さいごに

NISAの非課税期間は最大5年間ですが、ロールオーバーすると最大10年間非課税で運用できます。

ただし、NISAの投資可能期間は2023年までのため、ロールオーバーできるのは2018年購入分までになりますよ。

2019年購入分からはロールオーバーできないので、NISAを利用するかどうかよく検討しましょう。

NISAよりも非課税投資枠は小さくなりますが、非課税で長く運用したい場合はつみたてNISAを利用するのがおすすめです。