ふるさと納税をしたいなと思ったとき、気になるのはいくらまで寄付できるかという部分ですよね。

実は、ふるさと納税によって受けられる控除限度額は年収ごとに決まっています。

損をしないためにも、控除限度額を知った上でふるさと納税をしましょう。

ただ、初めてふるさと納税をする場合など、何を目安に限度額としたらいいのかわかりませんよね。

私も、最初はいくらまでならお得にふるさと納税できるのかわからず、悩んでいました。

このページでは、ふるさと納税の年収ごとの控除限度額、目安となる金額や限度額を超えてしまったときの対処法について詳しく説明していきます。

ふるさと納税の年収による控除限度額はいつわかる?

ふるさと納税の控除限度額は、年収や家族構成によって決まってきます。

つまり、控除限度額を知るためには年収を知っておく必要があるということですね。

もし、自分以外にも働いていて収入がある家族がいるのであれば、家族の年収も合わせて計算する形になりますよ。

具体的な限度額を知りたい場合は、源泉徴収票がもらえる12月に計算するのが一番です。

源泉徴収票がもらえない場合でも、月々の収入がわかっていれば年収を計算することはできますよ。

お得にふるさと納税するためにも、上限となる控除限度額を知っておきましょう。

年収によるふるさと納税の控除限度額を計算する方法

ふるさと納税では、限度額内で寄付をすると寄付した合計額から2,000円を差し引いた分が、所得税や住民税から還付されたり、控除対象となります。

つまり、ふるさと納税をすると実質2,000円で節税できるというわけですね。

ふるさと納税の控除限度額を計算したいときは、さとふる公式サイトにあるふるさと納税還付・控除限度額計算シミュレーションを使いましょう。

シミュレーションできる内容は、以下の通り。

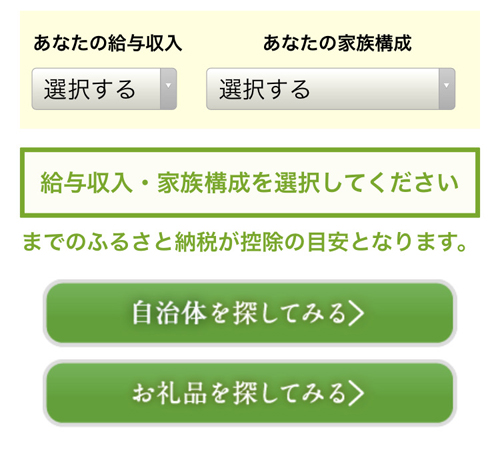

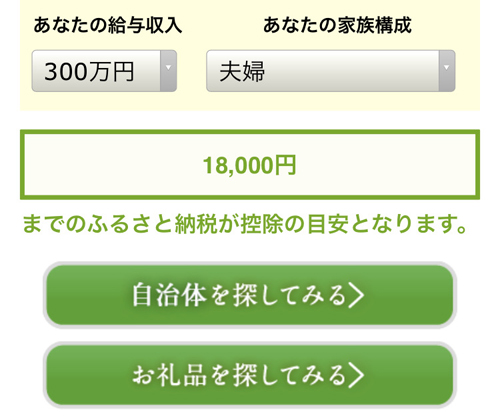

- かんたんシミュレーション:家族構成と年収だけで限度額を計算

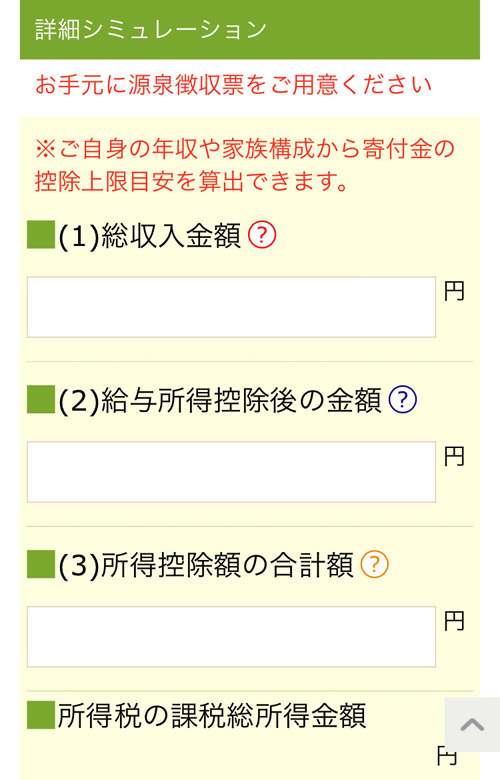

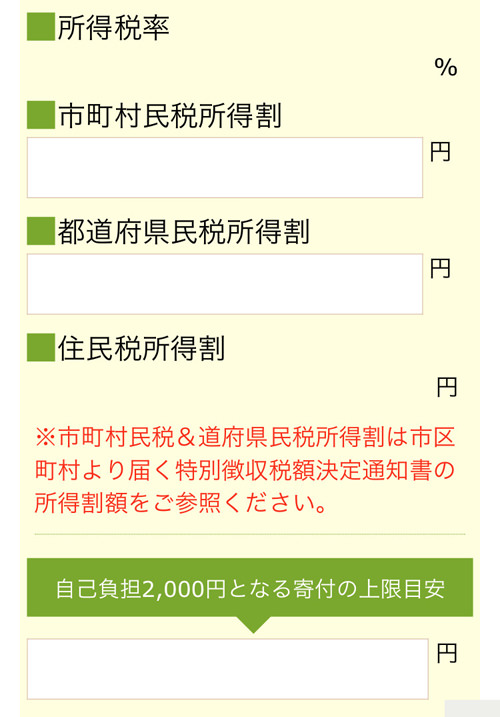

- 詳細シミュレーション:社会保険料・医療費控除・住宅ローン控除を含めて限度額を計算

▼かんたんシミュレーションする場合、給与収入と家族構成を入力するだけでOK。

▼詳細シミュレーションする場合、源泉徴収票をもとに総収入金額・給与所得控除後の金額・所得控除額の合計額・市町村民税所得割・都道府県民税所得割などを入力して計算します。

ふるさと納税をする前に、目安となる控除限度額をシミュレーションしてみてくださいね。

年収別ふるさと納税の控除限度額の目安

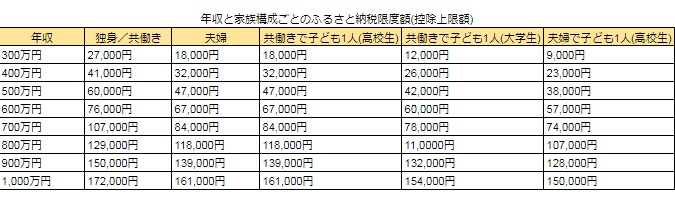

年収ごとによる、ふるさと納税の控除限度額を一覧にしてみました。

この限度額の範囲であれば、実質2,000円の負担で寄付できますよ。

ふるさと納税する際の目安にしてみてくださいね。

共働きは配偶者控除を受けていない場合、夫婦は配偶者に収入がない場合の計算になっています。

高校生は扶養親族、大学生は特定扶養親族なのでそれぞれ金額がちがいますよ。

ちなみに、中学生以下の子どもは計算に入れなくても大丈夫です。

アルバイトなどで収入が得られるようになる、高校生以上の子どもから計算に入れる形となりますよ。

住宅ローンや医療費控除を受けた場合のふるさと納税の控除限度額

住宅ローン控除や医療費控除を受ける場合も、ふるさと納税はできます。

ただ、控除を受けるとき、ふるさと納税の控除限度額をどのように計算すればいいのか迷いますよね。

住宅ローン控除を受ける場合は、入居期間によって控除額がちがってきます。

入居期間ごとの控除額は、以下の通り。

| 期間 | 控除限度額 |

|---|---|

| 平成26年3月までの入居 | 課税所得の5% |

| 平成26年4月~令和元年6月までの入居 | 課税所得の7% |

住宅ローン控除や医療費控除を受ける場合、寄付による控除限度額はどうしても小さくなってしまいますよ。

ちなみに、ふるさと納税と住宅ローン控除や医療費控除を併用すると、ワンストップ特例制度は使えなくなります。

ワンストップ特例制度を使いたい場合は注意してくださいね。

住宅ローン控除や医療費控除を受けてふるさと納税するのであれば、必ず確定申告をしましょう。

ふるさと納税を使うと「寄付金受領証明書」が自治体から届くので、確定申告のときはこれを使って申告する流れとなりますよ。

ふるさと納税の控除限度額を夫婦の年収で計算する場合

共働きの場合は、夫婦の年収を合わせて計算する形となります。

たとえば夫の年収が300万円、妻の年収が150万円とした場合、夫婦の年収は450万円という計算になりますよね。

夫婦2人分の年収を合わせた上で、限度額を計算してみましょう。

ちなみに、配偶者に収入がない場合は、計算に入れなくても大丈夫ですよ。

専業主婦のふるさと納税の控除限度額について

もし、専業主婦で収入がないという場合でも、ふるさと納税はできます。

ただ、扶養に入っている専業主婦の場合、ふるさと納税を申請するときは夫の名義で申請する形となりますよ。

収入がないのにふるさと納税して意味があるの?と思うかもしれませんが、住民税の減税などをすることができます。

少ないながらも所得税の還付金があるので、お得感はありますよね。

ふるさと納税の限度額を調べたい場合は、以下のものを用意しておきましょう。

- 夫の源泉徴収票

- 夫の納税通知書

あとはシミュレーション手順に従って、限度額を計算していきます。

▼年収300万円の夫+専業主婦で計算した場合の限度額がこちら。

自己負担たった2,000円で全国のおいしいものが取り寄せできたり、住民税が減税できるのであれば魅力的ですよね。

少しでも節税したいというのであれば、専業主婦でもふるさと納税してみる価値はあります。

個人事業主の年収によるふるさと納税の控除限度額について

個人事業主の場合でも、ふるさと納税はできます。

ただ、給与所得控除がないので限度額の計算が少しちがってきますよ。

個人事業主の場合、給与所得控除の欄には、確定申告を行う年の総所得金額を入れましょう。

青色申告をしているのであれば、特別控除額を引いた金額を入力しますよ。

特別控除額は、簿記の種類によってちがいますので注意してください。

簿記の種類ごとの特別控除額は、以下の通り。

- 簡易簿記…特別控除額10万円

- 複式簿記…特別控除額65万円

たとえば、特別控除額65万円で年収が200万円だった場合、給与所得控除の欄に入力するのは以下の通り。

135万円と給与所得控除の欄に入力します。

ちなみに、所得控除額の合計は以下のように計算しますよ。

所得控除額の合計金額は、前年度の確定申告で出した金額を参考にしてみましょう。

個人事業主の限度額について説明してきましたが、フリーランスや自営業で働いている場合も同じような形で計算しますよ。

年金をもらっている場合のふるさと納税の控除限度額

年金しか所得がない場合でも、ふるさと納税はできます。

ただ、もらっている年金収入の合計が年間150万円の場合、控除限度額はほぼ0円です。

かえって自己負担が増えてしまうので、あまりおすすめはできませんね。

年金を平均以上もらっているのであれば、ふるさと納税をすることで節税ができます。

ちなみに、年金収入ごとのふるさと納税の控除限度額は以下の通り。

| 年金収入額(年間) | ふるさと納税の限度額 |

|---|---|

| 150万円 | 0円 |

| 200万円 | 8,000円 |

| 300万円 | 19,000円 |

| 400万円 | 36,000円 |

| 500万円 | 59,000円 |

あくまで目安程度ですが、年金をもらっている状態でふるさと納税する場合は参考にしてみてくださいね。

また、扶養している配偶者がいる場合や、医療費控除を受けている場合、限度額はさらに小さくなります。

ふるさと納税の控除限度額をオーバーしてしまった場合

ふるさと納税の控除限度額をもしも超えてしまった場合、どうすればいいのか心配になりますよね。

しっかり計算していたつもりでも、限度額をオーバーしてしまうこともあります。

結論からいうと、ふるさと納税の控除限度額を超えてしまっても問題はありません。

特に何かを言われたり、手数料がとられたりすることもありませんよ。

ただ、自己負担金が増えてしまうので控除限度額はなるべく超えないようにしたいですね。

たとえば、控除限度額60,000円のところ、65,000円ふるさと納税してしまった場合、自己負担が2,000円から7,000円に増えてしまいます。

5,000円分、余計に払ってしまう計算になりますね。

限度額を超えないためにも、事前にいくら寄付したらお得なのか計算することをおすすめしますよ。

さいごに

ふるさと納税の限度額について説明してきましたが、そこまで複雑に考えることはありません。

計算するとなると難しそうなイメージがあるかもしれませんが、そこはシミュレーション計算を上手く使っていきましょう!

ふるさと納税の控除限度額を知っておけば、少ない自己負担でお得な返礼品がもらえる上、節税にもつながります。

フリーランスや個人事業主として働いているのであれば、特におすすめしたい節税方法ですよ。

これからふるさと納税をしてみようかな?と思っている場合は、このページを参考に控除限度額を計算してみてくださいね。