こんにちは!

金融ライターの大西カツシです。

株式投資をしていると、どの銘柄に投資するか迷うのではないでしょうか。

どの銘柄に投資したらいいかわからない場合は、高配当株がおすすめですよ。

しかし、高配当株に興味があっても、高配当株の探し方がわからないかもしれませんね。

また、高配当株に投資する場合は、注意しなければならないこともあります。

そこでこのページでは、高配当株の探し方やメリット・デメリット、注意点、おすすめの銘柄について説明していきますね。

高配当株とは?

高配当株とは、配当利回りが高く、多くの配当金を受け取れる株のことです。

東証一部企業の平均配当利回りは約2%(2019年6月時点)で、一般的には配当利回り3%以上の銘柄を高配当株と言いますよ。

配当利回りは以下の算式で計算できます。

たとえば、株価(購入価格)が1,000円、1株あたりの年間配当金額が20円の場合、配当利回りは2%(20円÷1,000円×100)です。

日本は低金利の影響で、メガバンクや地方銀行の普通預金金利は0.001%しかないため、銀行に預けておくだけではお金を増やせません。

それだけに、配当利回り3%以上の高配当株は、魅力的な投資対象として注目されていますよ。

高配当株のメリット

高配当株には、以下の2つのメリットがあります。

- 定期的に多くの配当金を受け取れる

- 株価が下落しにくい

高配当株は、年に1~2回多くの配当金を受け取れるのが一番のメリットです。

100万円投資する場合、高配当株の配当金とメガバンクの普通預金でもらえる利息を比較してみました。

| 投資金額 | 高配当株(配当利回り3%) | メガバンクの普通預金(金利0.001%) |

|---|---|---|

| 100万円 | 3万円(100万円×3%) | 10円(100万円×0.001%) |

100万円をメガバンクの普通預金に預けても10円しか利息をもらえませんが、高配当株なら配当金を3万円もらえます。

この差は大きいですよね!

高配当株は普通預金とは違い、元本割れリスクはありますが、保有しているだけで定期的に多くの配当金を受け取れるのは魅力です。

また、高配当株は株価の下落局面でも売却されにくく、株価が下落しにくい特徴もありますよ。

株価が下がると配当利回りが上がるので、購入するタイミングを待っていた投資家の買いが入りやすくなります。

ただし、業績不振や不祥事が理由の株価下落は、下げ止まらないことが多いので注意してくださいね。

高配当株のデメリット

高配当株は利回りが高く、株価が下落しにくいのが魅力ですが、デメリットもありますよ。

高配当株のデメリットは以下の2つです。

- 短期で資産を大きく増やすのは難しい

- まとまった資金を投資しないと利益は少ない

高配当株は3%以上の利回りが期待できますが、それでも短期で資産を大きく増やすのは難しいですよ。

高配当株(配当利回り3%)に100万円投資した場合、1年間にもらえる配当金は3万円(100万円×3%)なので、元本が変動しなければ、1年後の資産は103万円(100万円+3万円)です。

運用成績としては悪くありませんが、キャピタルゲイン(売買益)狙いの株式投資のように、1年で元本を2倍以上に増やすことはできません。

また、高配当株はまとまった資金を投資しないと、得られる利益が少ないのもデメリットです。

高配当株に投資する場合、投資金額によって利益がどのように変わるかまとめました。

| 投資金額 | 年間配当金額(配当利回り3%) |

|---|---|

| 10万円 | 3,000円(10万円×3%) |

| 100万円 | 3万円(100万円×3%) |

| 1,000万円 | 30万円(1,000万円×3%) |

| 1億円 | 300万円(1億円×3%) |

投資金額が10万円の場合、もらえる配当金は年間3,000円ですが、投資金額が1億円なら年間300万円もらえます。

1億円あれば、株の配当金だけで生活できそうですね。

このように、高配当株は短期で大きく増やすのは難しく、まとまった金額を投資しないと得られる利益は少ないですよ。

高配当株に投資するときの注意点

高配当株に投資するときは、配当利回りの高さだけで銘柄を選ばないことが大切です。

ここでは、高配当株に投資するときの注意点を2つ紹介しますね。

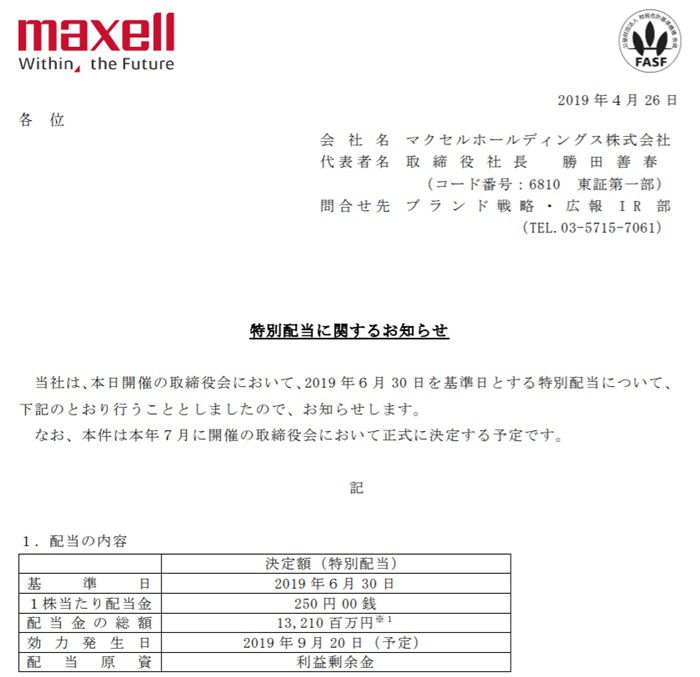

特別配当・記念配当に注意する

特別配当とは、業績が極めて好調だった場合などに、特別という名目で普通配当にプラスされる配当です。

一方、記念配当は「創業10周年」のように、企業の創立・創業を記念して増配される配当ですよ。

特別配当や記念配当が実施されると、一時的に配当利回りが高くなることがあります。

▼たとえば、マクセルホールディングス(6810)は、2019年6月30日を基準として特別配当を実施することを発表しました。

▼ヤフーファイナンスで確認すると、配当利回り(2019年7月31日時点)はなんと20%を超えていますね。

しかし、配当基準日は2019年6月30日なので、これからマクセルホールディングス株を購入しても特別配当はもらえません。

また、マクセルホールディングスは毎年配当を実施していますが、通常の配当利回りは1%~2%台で、高配当株には該当しませんよ。

このように、特別配当や記念配当によって、その年だけ配当利回りが高くなっている場合があるので、高配当株を探すときは必ず過去の配当実績も確認しましょう。

タコ足配当に注意する

タコ足配当とは、配当原資となる利益を超えて配当を出すことです。

タコが自分の足を食べるのに似ていることから、タコ足配当と呼ばれます。

利益を超えて配当を出すには、企業が蓄えた余剰金を取り崩す必要があるので、企業の財務や業績に悪影響を与える可能性がありますよ。

記念配当などで、その年だけ利益を上回る配当が実施される場合はそれほど気にしなくてもいいと思います。

しかし、継続して行われている場合は注意が必要です。

▼たとえば、高配当株として有名な武田薬品工業(4502)の業績を確認すると、2015年3月期~2019年3月期の5年間で、1株当たりの利益が配当を上回っているのは1回(2018年3月期)しかありません。

「有名企業だから大丈夫」という考えもあるかもしれませんが、これだけタコ足配当が続くと、個人的には投資するのをためらってしまいますね…。

タコ足配当が続くと配当が突然ストップする可能性があるので、長期保有を前提に投資する場合は注意したほうがいいですよ。

高配当株の探し方(画像付き)

ここまで高配当株について説明してきましたが、どのように高配当株を探したらいいのか気になると思います。

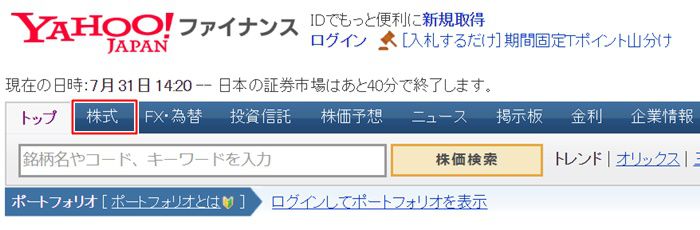

ここでは、ヤフーファイナンスで高配当株を探す方法を説明していきますね。

▼ヤフーファイナンスのトップページにある「株式」を押します。

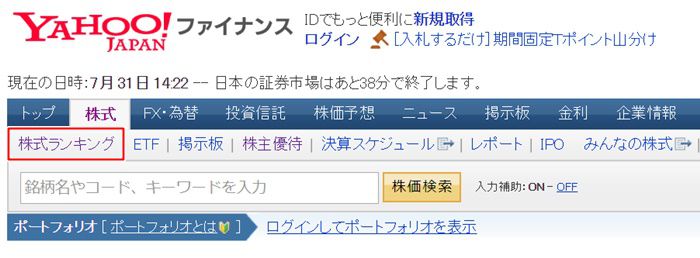

▼「株式ランキング」を押しましょう。

▼画面左側のマーケット関連ランキングにある「配当利回り(会社予想)」を押します。

▼配当利回りが高い銘柄がピックアップされました。

配当利回りが6%を超える銘柄もありますね!

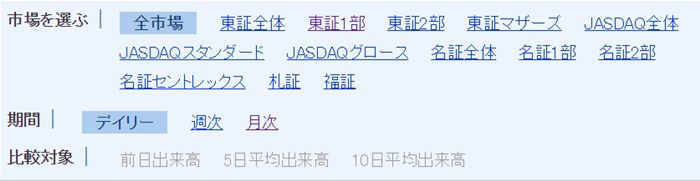

▼東証一部上場企業だけに投資したい場合などは、市場や期間を選んで探すこともできますよ。

先ほども説明したように、実際に投資する場合は現在の配当利回りだけでなく、過去の配当実績や特別配当・記念配当の有無も確認するようにしてくださいね。

高配当株はNISA口座で購入するのがおすすめ

高配当株は、NISA口座で購入するのがおすすめです。

株の配当金には通常20.315%の税金がかかりますが、NISA口座で購入すれば非課税になりますよ。

たとえば、配当金が10万円の場合、税金が約2万円(10万円×20.315%)差し引かれるので、手取りは約8万円です。

しかし、NISA口座の場合は10万円がそのまま手元に残るので、効率よく資産を増やせますよ。

ただし、NISAで投資できる金額は年間120万円までと決まっています。

また、金融機関は1つしか選べず、つみたてNISAとは併用できないので注意してくださいね。

高配当株で個人的におすすめの銘柄を紹介

ここまで高配当株について説明してきましたが、具体的にどの銘柄に投資すればいいのか気になると思います。

そこで、個人的におすすめの高配当株を5銘柄ピックアップしてみました。

- JT(2914)

- SUBARU(7270)

- 住友商事(8053)

- NTTドコモ(9437)

- コマツ(6301)

すべて時価総額が1兆円以上の東証一部上場企業で、予想配当利回り(2019年7月31日時点)は4%を超えています。

最低投資金額が30万円以下なので、比較的少額から投資できますよ。

毎年安定して配当が出ていますし、利益を超えて配当を出すタコ足配当もほとんど実施されていません。

これらの銘柄を購入しても、必ず利益が得られるわけではありませんが、高配当株を選ぶときの目安にしてくださいね。

さいごに

このページで紹介した手順通りに進めると、高配当株を探すことができます。

高配当株は定期的に多くの配当金を受け取れるうえに、株価が下落しにくいのが魅力です。

長期保有してコツコツ資産を増やしていきたいなら、高配当株への投資がおすすめですよ。

ただし、高配当株を探すときは配当利回りだけで判断せず、特別配当や記念配当、タコ足配当に注意してくださいね。

また、高配当株に投資するときは売買手数料を節約するために、手数料が安いネット証券を利用しましょう。