私はフリーランスとして活動していますが、会社員であっても、税金のことって気になりますよね。

毎年必ず税金を払っているので、できることなら少しでも節税したいのではないでしょうか。

節税方法だけでなく、老後の備えとしても注目されているのが、確定拠出年金(401k)です。

2017年から法律改正でほとんど誰でも使えるようになることもあり、今後要注目ですよ!

ちなみに、私自身も既に401kを利用しています。

ただ、401kを使うまでにはかなり迷いました・・・。

401kにもいいところと悪いところがあるので、このページで仕組みを紹介しますね。

401kは、メリットだけでなく、デメリットに特に注目するようにしましょう!

確定拠出年金(401k)とは? 2017年1月1日から新しくなる

確定拠出年金という言葉だけ聞いてもピンと来ないかもしれませんが、自分で用意する年金のことです。

自分自身で運用することができます。

そのため、運用成績次第では、プラスにもマイナスにもなる可能性があるということ。

ちなみに、2016年5月に改正法案が通り、2017年から401kの制度が新しくなります。

以前は加入できなかった公務員や主婦(主夫)も対象になり、国民年金を免除していない限りはほとんどの人が対象になりました。

確定拠出年金には、企業型と個人型の2種類がありますが、ここでは個人型確定拠出年金について説明していきますね。

401kのメリット

401kの仕組みがあるのも、利用者にとってメリットがあるからです。

ここから、メリットとデメリットを両方紹介していきますので、自分の今後の資産運用計画を考えつつ、使えるかどうか判断してみてくださいね。

1. 掛金が所得控除になる。つまり節税になる

401kを使う最大のメリットは、401kへの掛け金が全額所得控除になることです。

つまり、節税になるんですよね。

仮に、月2万円を掛け金にして年間24万円401kに回した場合は、24万円に対してかかってくる所得税と住民税の分だけお得になります。

これが毎年続くことになりますので、節税のメリットはとても大きいですよ。

年収別の節税額シミュレーション

節税になるのはわかったけど、実際にどれぐらい節税できるのかが気になるところですよね。

仮に月に2万円、年間24万円を401kにまわしたらどれぐらい節税になるのか計算してみました。

| 課税所得 | 節税額 |

|---|---|

| 300万円 | 48,000円 |

| 400万円 | 72,000円 |

| 500万円 | 72,000円 |

| 600万円 | 72,000円 |

| 700万円 | 72,000円 |

| 800万円 | 79,200円 |

| 900万円 | 79,200円 |

| 1000万円 | 103,200円 |

公務員ともなると、少なくとも年収600万円以上はあると思いますので、必然的に課税所得も大きくなります。

課税所得が大きいほど、401kの節税効果が大きくなりますよ。

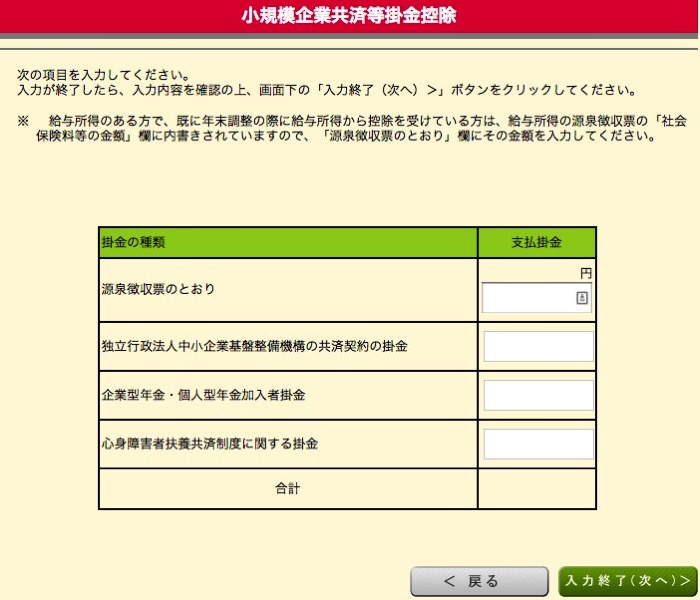

年末調整の場合は、右下に記入欄がある

11月ぐらいになると年末調整の時期ですよね。

401kに加入していれば、年間の掛け金を記入しておきましょう。

右下に「個人型又は企業型年金加入者掛金」の欄があるので、そこに記入すればOKです。

自分で確定申告するときのやり方

自分で確定申告するときは、「企業型年金・個人型年金加入者掛金」の欄に年間積立額を記入しましょう。

年末が近づいてくると、1枚のハガキが届きます。

そこに年間拠出額が書かれていますので、転記してくださいね。

2. 受取時は退職所得になるので、支払う税金が安くなる

60歳以上になったら、401kに掛けていたお金を受け取れるようになります。

受け取るときに気になるのが、またまた税金ですよね。

401kの受け取りは、退職所得扱いになりますので、支払う税金は軽減されます。

掛け金も所得控除になる上に、受け取るときも税金支払いが少なくて済むのは二重でメリットですよね。

毎月掛け続けている間は、節税以外のメリットを実感することはないでしょうが、いざ受け取るときにはやってて本当によかったと思えそうです!

3. 運用で得た収益は非課税になる

投資で得た収益は、普通だと課税対象になります。

でも、401kの場合は、運用の結果で出た収益に対して非課税です。

長い目で見て運用すればするほど、この非課税のメリットはとても大きいですよ。

掛け金も所得控除になるし、運用益も非課税って、改めてすごいなあ・・・。

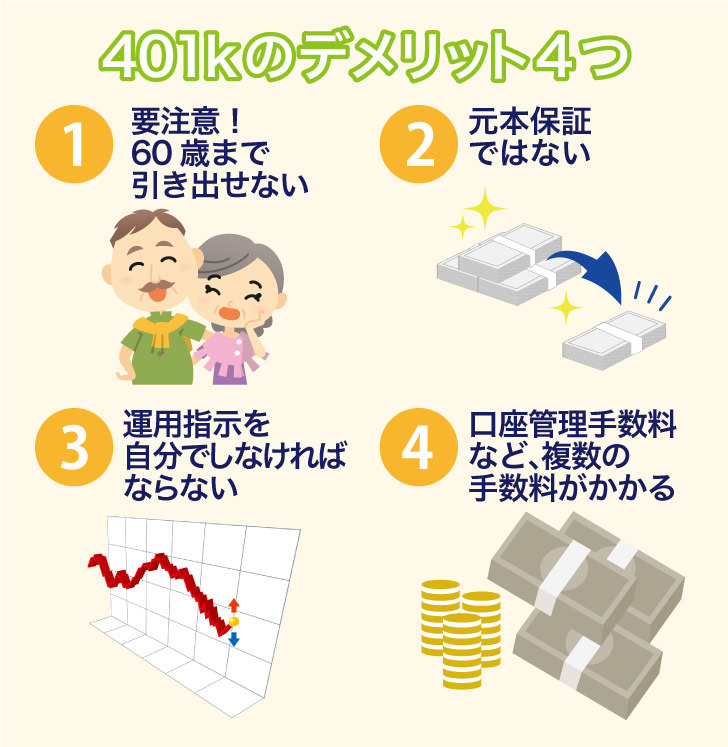

401kのデメリット4つ

メリットが大きな401kですが、それ以上に知っておきたいのが、401kのデメリットです。

メリットばかりに気が向いて、申し込んでからあとで後悔してしまっては意味がありません。

これから紹介する401kのデメリットをしっかりと理解した上で、自分自身は許容できるかどうか判断してくださいね。

1. 要注意!60歳まで引き出せない

401kの一番のデメリットが、一度預けたお金を60歳になるまで引き出せないことです。

年齢が若ければ若いほど、資金を長く拘束されてしまいますので、いざというときに困りますよね。

私は30歳で401kに加入しましたが、その数年前から401kに入るべきかどうかを悩んだ末にようやく入ることを決めたぐらいです。

毎月401kに掛けるお金は、なかったとしても全く問題ないと思わない限り、やらないほうがいいと思います。

いくら節税になるとはいえ、慎重になるほうがいいですよ。

公務員など、ある程度安定した収入が毎月見込めるのであれば、毎月の家計を運用しやすいです。

その結果、貯金できる体質になっているなら401kのデメリットはあまり感じないと思います。

2. 元本保証ではない

401kを始めると、自分で資産を運用していかないとダメなので、運用商品の成績次第では、元本割れする可能性もあります。

投資信託に積み立てしていると、当然ながら値動きがあるので、買い付けたときよりも下がってしまうこともあります。

節税になるのは大きなメリットですが、自分で運用する以上は、マイナスになる可能性もあることを意識しておきましょう。

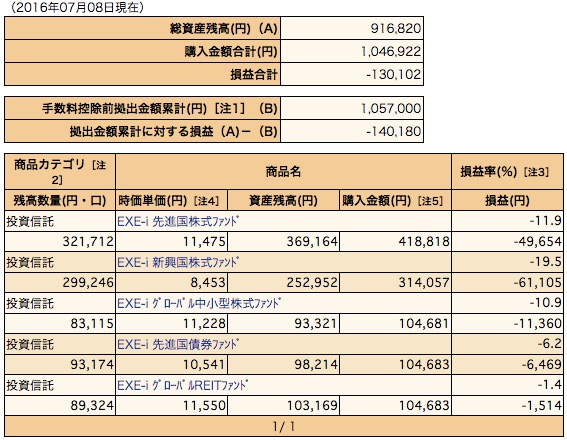

▼以下の図、2016年7月時点での私の運用結果です。

普通に元本割れしてますね・・・。今すぐ引き出すわけではないですが、こうなることも当然ありえます。

ただ、マイナスになっているということは、今後同じ掛金で多く積み立てできるので、戻ったときは大きな利益になる可能性が出てきます。

10,000円を使う場合、株価100円と株価50円なら、どちらが多く買えますか?

これと同じことが投資信託でも言えるわけです。

なので、積立期間中に下がっているのは特段気にすることではありません。

3. 運用指示を自分でしないといけないので面倒かも

あと、地味に面倒なのが、自分で運用指示をしないといけないことです。どの金融商品に投資するかの判断が必要になります。

401kは、自分の将来のために使うものなので、当然といえば当然ですけどね。

誰かに何でもやって欲しいと思う性格だと、運用指示するのは面倒に感じると思います。

4. 口座管理手数料など、複数の手数料がかかる

401kの運用はタダではできません。

どうしても手数料が発生していまいます。

この点も、401kを使う前にかなり迷ったポイントでした。

401kを使うことでかかる手数料は以下の通りです。

- 国民年金基金連合会手数料:月103円×12か月 年1,236円

- 事務委託先金融機関手数料:月64円×12か月 年768円

- 運営管理機関手数料:サービスごとに異なる

運営管理機関手数料は、選ぶ証券会社や銀行によって異なります。

なるべく毎月の費用が安いところを選びましょう。

それでも、最低で年間2,004円のコストはかかりますので、この点はしっかりと意識してくださいね。

手数料が高ければ高いほど、運用結果が悪くなりやすいですから。

仮に20年運用したら、国民年金基金連合会手数料と事務委託先金融機関手数料だけで、40,080円もかかります。

それに加えて運営管理機関手数料もありますからね。

この費用をいかに下げるのがどれだけ大切かイメージできるかと思います。

401kのデメリットを解消する方法や考え方を紹介します

401kには、4つの大きなデメリットがありましたね。

では、これを解消するためにはどうすればいいのでしょうか。そこが一番気になるところだと思います。

ここからは、401kのデメリット解決策を提案していきますね。

1. 40代以上だと、そこまで運用期間が長くならない

資金が拘束されるのは一番のデメリットです。

年齢が若ければ若いほど、401kへの加入を迷うのではないでしょうか。私自身もかなり迷いましたし・・・。

でも、40歳以上であれば、60歳までの年数も短くなってきますよね。

早い人であれば、住宅ローンの返済も終わって、今後の資産運用も考えるのではないでしょうか。住宅ローン控除以外の節税方法も気になるところでは?

40代以上だと、60歳になることもイメージしやすいですし、普通に投資信託に積立するよりも節税効果が大きいので、401kを使うのがおすすめです。

40代半ばで子供が産まれた方は学資保険代わりに401kを使ってみては?

40代以降に子供が産まれた場合は、学資保険の代わりに401kで積み立てする使い方もおすすめですよ!

というのも、お金のかかる大学生になる頃に60歳以上になっていれば、いつでも引き出せるからです。

401kに積み立てしている期間は、当然ながら節税になりますので、子育て期間中の家計の助けにもなりますよね。

例えば、42歳で子供が産まれたら、60歳になるときは子供が18歳です。

学資保険だと節税はできませんが、401kだと相当な金額を節税しつつ子供のためのお金も残すことができます。

401kの本来の使い方とは少し異なりますが、自分自身だけでなく、家族のために大いに役立つ方法です。

【50代向けの提案】老後資金の積み立てに使う

さっきは、遅くに子供が産まれたときのことを説明しましたが、逆に20〜30代前半ぐらいで子供が産まれると、50代になると子供も独り立ちしますよね。

そうなると、家計にも余裕が出てきて、退職後のことも考える時期だと思います。

この期間に401kを始めて、積み立てしていけば、60歳までも近いですし、ほとんどデメリットを感じることなくできるのではないでしょうか。

例えば、53歳のタイミングで子供が独り立ちした場合は、残り7年間で401kを使って60歳以降の資金も用意しておくといいかもしれませんね。

また、その頃になれば子供も結婚して孫ができるかもしれません。

60歳を過ぎたら401kで積み立てたお金を引き出せるので、そのお金を孫のために使うというストーリーも考えられます。

自分自身のために使うのもいいですが、子供や孫のために401kに入っておくのもよさそうです。

2. 必ず余裕資金で運用すれば、元本割れも気にならない

401kは、基本的に余裕資金を使って運用するものです。

余裕資金をそのまま貯金だけしてても仕方ないと思いますので、その場合は多少元本割れしても気になりにくいと思います。

あってもなくてもいいお金を運用していけば、精神的にも安定しますし、年に1回運用成績を見るぐらいでOKです。

60歳まで引き出せないのだから、余裕資金を401kにして、長い目で見ていきましょう。

3. 元本割れしたくないなら、401kの定期預金にする方法も

どうしても元本割れするのが嫌であれば、401kの中にある運用商品で、定期預金を選びましょう。

定期預金であれば、元本割れすることもありませんよね。

大きなリターンは望めませんが、節税になっている分だけ、普通に定期預金しているよりも断然お得です。

私が使っているSBI証券のiDeCo(SBIベネフィット・システムズ)だと、スルガスーパー定期という商品がありました。

ただし、金利は0.01%とめちゃくちゃ低いですけどね・・・。

4. 運用指示は最初の1回で基本的には大丈夫

面倒に感じる、運用商品の選び方ですが、基本的には毎月積み立てていく形になるので、最初の1回だけで大丈夫ですよ。

運用結果が気になるのであれば、年に1〜2回ぐらい見直して運用商品を変更してもいいかと思います。

私自身がおすすめする投資信託のファンドや選び方のポイントはこのあと紹介していきますね。

おすすめの401kサービスはどれ?選び方のポイントを説明します

401kのメリットとデメリットを理解して、いよいよ使ってみようと思った場合は、どのサービスを使って401kを始めるかが問題です。

個人的な選び方のポイントは、手数料が安いことと、運用できる金融商品の種類の多さです。

SBI証券(SBIベネフィット・システムズ)

私が使っているのは、SBI証券のiDeCo。

SBIベネフィット・システムズという名前のサービスですよ。

50万円までは運営管理機関手数料が月330円で高くなってしまいますが、50万円を超えた途端に運営管理機関手数料が無料になるので、最安になります。

投資できる金融商品も多いので、今のところは使い勝手に満足です。

楽天証券

楽天証券でも、2016年9月末から401kの取り扱いを始めることになりました。

2017年12月までは運営管理機関手数料が無料になるキャンペーンもあります。

残高が20万円以上だと、運営管理機関手数料が無料になるので、2017年12月までに積み立てを続けて20万を超えてしまえば、あとはずっと無料で使えますよ。

401kと楽天証券は別ですが、運用結果や資産総額を確認するためには楽天証券の口座が必要です。この機会に作っておくのもおすすめ。

長年使っていますが、楽天証券は年々サービスが改善されて良くなってきています。

スルガ銀行

スルガ銀行は、昔から401kのサービスがあります。

こちらも、資産が50万円以上になると、運営管理手数料が無料になりますよ。低コストでの401k運用ができますね。

選べる金融商品の数が多いのが特徴です。

401k選び方3つのポイント

401kで使う証券会社・銀行口座を選ぶときに、共通して見ておくべきポイントがあります。それが以下の3つですね。

- どんな金融商品があるのか

- 信託報酬が低く設定されているか

- 口座を維持する手数料が安いか

どんな投資信託があるのかと、信託報酬が低いかどうかをしっかり見ておきましょう。

手数料が高ければ高いほど、パフォーマンスが悪くなってしまいますので、運用結果にも影響してきます。

あと、サービスごとに口座を維持するための手数料である運営管理機関手数料が変わってきます。

こちらは毎月掛かってくる費用ですので、いかに安くできるかがかなり重要です。基本的には無料のサービスを選びましょう。

支払う手数料は、国民年金基金連合会手数料と事務委託先金融機関手数料だけにしておくのが最低限の考え方です。

他にもいろいろと紹介していますので、気になる方は以下の記事をどうぞ。

運用はどのようにすればいい?

401kの口座を作ったら、自分自身で運用する商品を決めないといけません。

金融のことに詳しいならまだしも、何に投資すればいいのかすぐには判断できないと思います。

私自身が既に401kで運用していますので、長い目で見てどれを選ぶのがおすすめなのかを考えてみました。

元本割れしたくないなら定期預金で

先ほども説明しましたが、掛け金を絶対に元本割れさせたくないなら、定期預金を選びましょう。

定期預金の利回りが低くても、節税で得する金額の方が圧倒的に大きいですからね。

普通に定期預金するのと比べても、401kの定期預金はおすすめです。

市場全体に投資する「インデックス系」がおすすめ

私が投資している金融商品は、いわゆるインデックスと呼ばれるものです。

世界全体の株式市場とか、日本株式市場とか全般的なところに投資しています。

日本でいうと、日経平均やTOPIXといったもののことです。

これらのインデックス系は、運用してもらうことでかかる信託報酬という手数料がかなり低く抑えられます。

また、市場全体への投資なので、個別株のように一喜一憂することもそんなにありません。

私が使っているSBI証券ベネフィット・システムズでは、以下の商品に投資しています。

- EXE-i 先進国株式ファンド:40%

- EXE-i 新興国株式ファンド:30%

- EXE-i グローバル中小型株式ファンド:10%

- EXE-i 先進国債券ファンド:10%

- EXE-i グローバルREITファンド:10%

個人的な考え方ですが、年齢が若いなら、株式ファンドの割合を高くすればいいと思います。

60歳が近かったり、あまり激しい値動きにしたくないのなら、債券ファンドと株式ファンドの割合を同じぐらいにすれば、値動きの幅を抑えられますよ。

気になる疑問をまとめました

401kを使う上で気になるであろう疑問を以下でまとめました。

Q. 転職したらどうなる?

もし、転職した場合に、今の401kはどうなるのか気になりますよね。

これ、個人版の401kを使っている場合は、特に気にする必要ありません。

個人に紐付いているので、企業が変わろうが影響がないからです。

企業版401kの場合だと考える必要がありますが、ここでは個人版の記事なので割愛しますね。

Q. 掛け金の変更ができるかどうか?

401kは、毎月自分のお金を掛け続けていきます。

家計に余裕が出てきたり、逆に苦しくなったりで、掛け金を変更したい場合も出てきますよね。

その場合ですが、問題なく掛け金を変更できますよ。

ただし、年1回しか掛け金の変更ができません。

要点のまとめ

2017年から、401kの対象が増えて、今まで以上に注目されるようになると思います。

60歳までお金を引き出せない大きなデメリットがありますけど、余裕資金があるのなら、401kにまわして節税&資産運用していきましょう。

さいごに、401kの特徴とこのページで紹介したことをまとめますね。

まずはメリットから。

- 掛金が全額所得控除になる

- 受け取るときは退職所得扱いににある

- 運用益が非課税になる

続いて、デメリットも。

- 60歳まで引き出せない

- 元本保証ではない

- 運用を自分でしないといけない

- 手数料がかかる

ただし、デメリットは自分の考え方やサービスの選び方でカバーできますよね。説明してきた通りです。

この機会に、資産運用のことを見直して、今後は余計なお金の心配をせずに済むようにしていきましょう!

そのための401kです。お金のことを気にしないために、今しっかりお金のことを考える。

ノマド的節約術のこの記事が、そんなきっかけになればうれしいです。