「配当落調整金(はいとうおちちょうせいきん)」という言葉を聞いたことはありますか?

配当落調整金は株式の信用取引で発生するもので、株主優待を取得するためにつなぎ売りをするときは支払う必要があります。

私も支払ったことがありますが、企業からもらえる配当金とは少しだけ金額に差がありましたね。

どんなものかいまいち理解できていなかったので、配当落調整金について調べてみました。

このページでは、信用取引で配当落調整金が発生する理由や税金、確定申告、つなぎ売りで実際に支払ったケースについて説明していきますね。

配当落調整金とは?

配当落調整金には、株式の信用取引で配当金相当額を調整する役割があります。

信用取引は証券会社からお金や株式を借りて取引するので、信用取引で株式を購入しても株主の権利はありません。

しかし、株主の権利を取得する権利確定日の翌日は、配当金の分だけ株価が下がってしまいます。

そのため、権利確定日をまたいで信用取引を行っている場合は、配当落調整金で株価下落分が調整されますよ。

配当金と配当落調整額の金額は少しだけ差があります。

株主優待を取得する目的でつなぎ売りを行う場合、もらえる配当金よりも支払う配当落調整金のほうが少し高いですね。

配当金と配当落調整金の金額に差がある理由は、次の見出しで詳しく説明します。

信用売りの場合は配当落調整金を支払う

つなぎ売りのときなど、信用取引で売り建てた場合は配当落調整金を支払います。

一般信用と制度信用で支払う金額に差があり、以下のように計算しますよ。

- 一般信用:配当金の100%

- 制度信用:配当金の84.685%

たとえば、配当金が1,000円のケースについて考えてみましょう。

現物株式を保有している場合、配当金1,000円から20.315%の税金が差し引かれるので、受取額は「1,000円-203円(1,000円×20.315%)=797円」です。

それに対して、一般信用で売り建てた場合は配当落調整金を1,000円(配当金の100%)、制度信用で売り建てた場合は846円(配当金の84.685%)を支払います。

配当金よりも一般信用は203円(1,000円-797円)、制度信用は49円(846円-797円)配当落調整金を多く支払うことになりますね。

このように、配当金と配当落調整金は計算方法が違うことから金額に差がありますよ。

配当落調整金は儲かるの?

株主優待や配当金の権利確定日に信用売りをしておけば必ず儲かるのでは?と思ったかもしれませんが、この配当落調整金を支払うことになるので、儲かることはありません。

信用売りで利益は出るかもしれませんが、結局は配当落調整金の金額のほうが高くなるのでマイナスになる可能性が高いです。

信用買いの場合は配当落調整金をもらえる

信用売りとは反対に、信用取引で買い建てた場合は配当落調整金がもらえます。

配当落調整金の計算方法は、先ほど信用売りのところで説明した方法と同じですよ。

ただし、配当落調整金は税金計算上、株式の売却益と同じように「譲渡所得」として扱われるので、もらうときに税金が差し引かれます。

たとえば、配当金が1,000円のケースについて考えてみましょう。

現物株式を保有している場合、配当金の受取額は「1,000円-203円(1,000円×20.315%)=797円」となりますね。

それに対して、制度信用で信用売りした場合、もらえる配当落調整金は846円(配当金の84.685%)です。

さらにここから税金が差し引かれるので、最終的な受取額は「846円-171円(846円×20.315%)=675円」となります。

現物株式よりも122円(797円-675円)受取額が少ないですね。

このように、配当落調整金をもらう場合は税金が差し引かれるので、配当金よりも受取額は少なくなりますよ。

配当落調整金はいつ発生するの?

配当落調整金は、配当金の支払いと同じタイミングで発生します。

配当金の支払時期の後になるため、つなぎ売りの場合は配当金の支払いよりも少し遅れて発生することが多いですよ。

配当落調整金は証券口座で精算されることが多く、支払う場合は証券口座に入金しておく必要があるので注意してくださいね。

配当落調整金は損益通算できる

配当落調整金は株式の売却益と同じように、税金計算上は「譲渡所得」として扱われるので損益通算できます。

損益通算とは、投資の利益と損失を相殺することです。

株式の売却益には税金がかかりますが、売却損と相殺すれば支払う税金が少なくなりますよ。

たとえば、株式の売却益10万円、売却損10万円の場合、合計すると利益は0円なので税金を支払う必要はありません。

配当落調整金を支払う場合、税金の計算上は損失となります。

株式の売却益があれば、証券会社が特定口座内で損益通算して証券口座に税金を払い戻してくれますよ。

また、配当金の受取方法を株式数比例配分方式(証券口座での受け取り)にしておけば、配当金と配当落調整金の損益通算も可能です。

配当落調整金は確定申告が必要?

信用取引で配当落調整金が発生しても、特定口座(源泉徴収あり)なら損益通算されるので確定申告は不要です。

ただし、配当落調整金を支払ったことで損失が残った場合、確定申告をすると損失を3年間繰り越すことができます。

翌年以降の利益と損益通算すると節税できるのでお得ですが、確定申告するかは損失の額で判断するとよいでしょう。

損失が少ない場合は、わざわざ確定申告する必要はないと思いますよ。

特定口座(源泉徴収なし)や一般口座で取引している場合は確定申告が必要です。

つなぎ売りで配当落調整金を支払ったケースを紹介

SBI証券でつなぎ売りをしたときに配当落調整金を支払ったので、そのときの取引明細や入出金明細を紹介しますね。

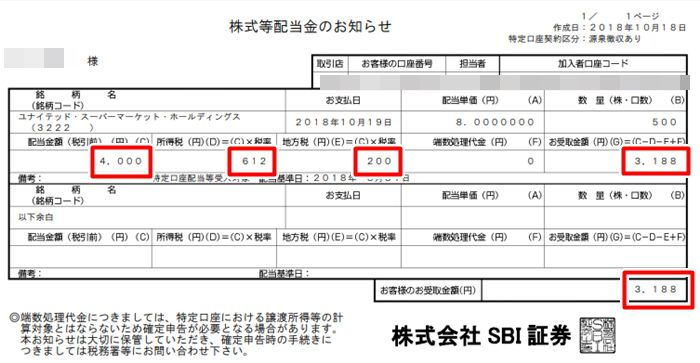

▼現物株式分の配当金の明細です。

配当金が4,000円で、税金(所得税612円、地方税200円)を差し引かれたあとの受取額は3,188円ですね。

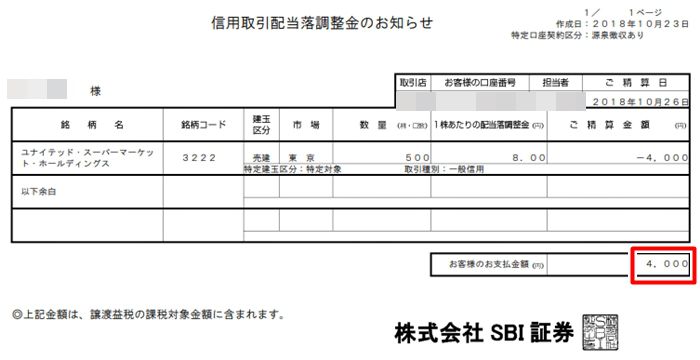

▼こちらは配当落調整金の明細です。

一般信用でつなぎ売りをしたので、配当落調整金を4,000円(配当金の100%)支払いました。

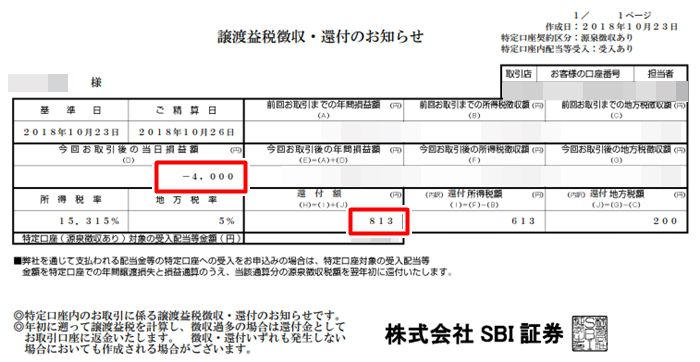

▼配当落調整金を支払ったため、売却益との損益通算で税金が還付されましたよ。

還付額は813円(所得税613円、地方税200円)です。

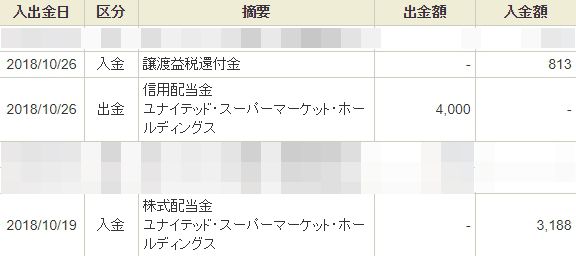

▼こちらは配当金と配当落調整金、還付金の入出金明細です。

配当金の入金よりも、配当落調整金の支払いが少し遅れているのがわかりますね。

還付金も証券口座に入金されています。

もらった配当金が3,188円に対し、支払った配当落調整金が4,000円なので、負担した金額は812円(4,000円-3,188円)です。

しかし、損益通算で税金が813円還付されたため、結果的には1円多く入金されました。

株主優待を取得するのにつなぎ売りをする場合、配当金と配当落調整金は損益通算されるので負担する金額は小さくなりますよ。

さいごに

配当落調整金は権利確定日をまたいで信用取引をするときに発生し、信用売りでは支払い、信用買いでは受け取ります。

一般信用と制度信用で計算方法が違うこと、税金の調整が入ることから、配当金とは金額に差が出ますよ。

- 現物買い:配当金がもらえる

- 信用買い:配当額に相当する配当落調整金もらえる(実際にもらえる金額は配当額より少し低い)

- 信用売り:配当落調整金を支払う

また、株主優待を取得するためにつなぎ売りをする場合、配当落調整金は配当金と損益通算されるので負担額は小さくなります。

配当金と損益通算するために、配当金の受取方法を「株式数比例配分方式(証券口座に入金)」にして、特定口座(源泉徴収あり)で取引するのがおすすめですよ。