「ゼロクーポン債」という言葉を聞いたことはありますか?

ゼロクーポン債は外貨建て債券のひとつで、個人でも証券会社を通じて簡単に購入できます。

証券会社が積極的に販売している商品ではありませんが、うまく活用すれば手間をかけることなく資産を増やせますよ。

実際に私はゼロクーポン債で資産形成に取り組んでいます。

そこでこのページでは、ゼロクーポン債の特徴やリスク、メリット・デメリットなどについて説明していきますね。

ゼロクーポン債とは?

ゼロクーポン債とは、利息の支払い(クーポン)がない代わりに、額面金額よりも低い価格で発行される債券です。

ゼロクーポン債を購入して満期まで保有すると、額面金額分の償還金が受け取れるので、購入価格と額面金額の差額が利益になりますよ。

たとえば、額面金額100万円分のゼロクーポン債(残存期間10年)を80万円で購入するケースについて考えてみましょう。

10年後の満期日まで保有すると償還金100万円受け取れるので、差額の20万円(100万円-80万円)が利益になります。

ただし、ゼロクーポン債は外貨建て債券なので、実際に受け取る金額は為替相場の影響を受けますよ。

また、ゼロクーポン債は中途解約できますが、時価で売却するため損失が出る場合もあります。

ゼロクーポン債と利付債の違い

利付債(りつきさい)とは、定期的(年1回または年2回)に利息が支払われる債券です。

ゼロクーポン債とは違い、保有期間中は定期預金や個人向け国債のように利息を受け取れますよ。

たとえば、額面金額100万円の利付債(年率2%、残存期間3年)を100万円で購入するケースについて考えてみましょう。

3年後の満期までは年間2万円(100万円×2%)の利息を受け取り、満期まで保有すると償還金100万円を受け取ります。

満期まで保有すると償還金を受け取れるのは同じですが、ゼロクーポン債と利付債は利息の支払方法に違いがありますよ。

ゼロクーポン債の3つのリスク

ゼロクーポン債には3つのリスクがあるため、投資する前にリスクを理解しておくことが大切です。

ここでは、ゼロクーポン債の3つのリスクについて詳しく説明していきますね。

価格変動リスク

価格変動リスクとは、市場金利の変動によりゼロクーポン債の価格が変動するリスクのことです。

ゼロクーポン債は株式と同じように毎日価格が変動しており、中途解約する場合は時価で取引されます。

購入価格より高い価格で売却すれば利益を得られますが、購入価格より低い価格で売却すると損をしてしまいますよ。

ゼロクーポン債は、満期まで保有すれば額面金額分の償還金を受け取れます。

しかし、中途解約すると損をする可能性があるので注意してくださいね。

信用リスク

信用リスクとは、ゼロクーポン債の償還金(元本と利息)の支払いが遅れたり、その一部または全部が支払われなかったりするリスクのことです。

ゼロクーポン債を購入することは、発行元にお金を貸すことを意味します。

満期まで保有しても、発行元に返済するお金がなければ、償還金が支払われない可能性もありますよ。

ゼロクーポン債を購入するときは、信用リスクを判断するために格付けを確認するのがおすすめです。

投資家が信用リスクを確認するために、S&Pやムーディーズなどの格付機関がゼロクーポン債の信用リスクを格付けしています。

格付けは「AAA」「BB」「C」といった記号で表わされ、「AAA」が最も格付けが高く(信用リスクは低く)なりますよ。

一般的には「BBB」以上は投資適格債、「BB」以下は投資不適格債で信用リスクが高いと判断されます。

ゼロクーポン債は、信用リスクの格付けを確認してから購入しましょう。

為替変動リスク

為替変動リスクとは、為替相場の変動によって外貨建て資産の価値が変動するリスクのことです。

ゼロクーポン債は外貨建て債券なので、円安になれば資産は増えますが、円高になると資産は減ってしまいます。

たとえば、額面金額1万米ドルのゼロクーポン債を購入した場合について考えてみましょう。

満期を迎えた日の為替相場が1米ドル=100円なら、償還金は100万円(1万米ドル×100円)です。

しかし、1米ドル=80円なら、償還金は80万円(1万米ドル×80円)と少なくなります。

このように、ゼロクーポン債は為替相場の状況によって償還金の額が変わることを理解しておきましょう。

投資するならどんなゼロクーポン債がいいの?

ゼロクーポン債は国が発行する国債のほか、金融機関が発行するものなどがあります。

個人が証券会社で購入できる、主なゼロクーポン債(国債)をまとめてみました。

- 米国国債(米ドル)

- カナダ国債(加ドル)

- フランス国債(ユーロ)

- イタリア国債(ユーロ)

- ドイツ国債(ユーロ)

- ベルギー国債(ユーロ)

- スペイン国債(ユーロ)

- オランダ国債(ユーロ)

さまざまなゼロクーポン債が発行されていますが、投資をするなら米国国債がおすすめですよ。

ここからは、米国ゼロクーポン債について詳しく説明していきますね。

米国ゼロクーポン債のメリット

米国ゼロクーポン債は、満期まで保有すれば高い確率で資産を増やせます。

また、安全性が高く、手間がかからないメリットもありますよ。

ここでは、米国ゼロクーポン債のメリットを3つ紹介しますね。

満期まで保有すれば高い確率で資産を増やせる

米国ゼロクーポン債は、残存期間が長いものを満期まで保有すれば、高い確率で資産を増やせます。

野村證券で販売されている米国ゼロクーポン債を確認すると、残存期間27年3か月に「42.68」という数字があります。

この数字は購入単価を表しており、額面金額の42.68%が購入価格になりますよ。

たとえば、額面金額1万米ドル分の米国ゼロクーポン債(残存期間27年3か月)は、4,268米ドル(1万米ドル×42.68%)で購入できます。

そして、満期まで保有すれば償還金1万米ドルを受け取れるので、投資元本は約2.3倍(1万米ドル÷4,268米ドル)に増えますね。

27年で投資元本が約2.3倍に増える理由は、米国ゼロクーポン債が複利運用される商品だからです。

2018年10月現在、米国債の利回りは3%を超えており、27年間複利運用すると元本は約2.3倍に増えます。

満期まで保有するだけで投資元本が2.3倍に増えるのは魅力的ですよね。

米国ゼロクーポン債の投資元本の増え方は残存期間によって異なり、残存期間が長いものほど投資元本が大きく増えますよ。

ただし、実際に受け取る金額は為替相場の影響を受けるので注意してくださいね。

安全性が高い

ゼロクーポン債には信用リスクがあり、満期まで保有しても償還金が支払われない可能性があります。

しかし、米国ゼロクーポン債は米国が発行しているので、米国が破綻しない限り償還金を受け取れます。

米国は世界有数の経済大国であり、今のところ米国が破綻するような状況は考えにくいです。

また、米国ゼロクーポン債の格付けはS&Pが「AA+」、ムーディーズが「Aaa」と高く評価されています。

将来は何が起こるか予測できませんが、個別株のように一企業への投資に比べると、米国への投資は安全性が高いですよ。

手間がかからない

米国ゼロクーポン債は、購入後は満期まで保有するだけでやることはありません。

個別株やFXのように株価や為替相場の動きを気にする必要もないので、手間がかからないのがメリットです。

私は年に1回だけ、残存期間27年前後の米国ゼロクーポン債を額面1万米ドル分購入しています。

満期まで保有することを前提に投資をしているので、完全にほったらかしですね。

購入後は本当にやることがないので、投資に手間をかけたくないならおすすめですよ。

米国ゼロクーポン債のデメリット

米国ゼロクーポン債は満期まで保有すれば高い確率で資産を増やせますが、デメリットもあります。

ここでは、米国ゼロクーポン債のデメリットを紹介しますね。

中途解約すると元本割れの可能性がある

米国ゼロクーポン債は価格変動リスクがあるので、中途解約すると元本割れの可能性があります。

満期まで保有すれば高い確率で資産を増やせるので、中途解約せずに保有し続けることが大切ですよ。

米国ゼロクーポン債の価格は市場金利と関係が深く、金利が上昇すると価格が下がります。

また、外貨建て債券なので、円高のときに中途解約すると元本割れしやすくなりますね。

急にお金が必要になることもあると思いますが、米国ゼロクーポン債は満期まで保有することを前提に購入しましょう。

短期間で資産は増えない

米国ゼロクーポン債は購入価格と額面金額の差額が利益になるので、購入するときに利益は決まります。

ただし、資産を増やすには残存期間の長いものを満期まで保有する必要があり、資産を大きく増やすには20年以上必要です。

米国ゼロクーポン債は、長い年月をかけてゆっくり資産を増やすには最適ですが、短期間で資産を増やすことはできません。

どうしても短期間で資産を増やしたいなら、個別株やFXなど、別の投資方法を検討しましょう。

円高になるともらえるお金が減る

米国ゼロクーポン債は米ドル建ての債券なので、為替変動リスクがあります。

満期日の為替相場が円安なら償還金の額は増えますが、円高になると減ってしまいますよね。

ただし、残存期間が27年前後の米国ゼロクーポン債を満期まで保有すれば、1米ドル=50円を超えるような円高にならない限り、元本割れすることはありません。

また、円高のときに満期を迎えてしまった場合は償還金を米ドルで受け取り、円安になってから円に交換する方法もありますよ。

為替相場によって償還金の額は変わりますが、満期まで保有するならあまり心配しなくてもいいでしょう。

米国ゼロクーポン債が買える証券会社一覧

米国ゼロクーポン債が買える主な証券会社をまとめてみました。

大手証券会社からネット証券まで取り扱っていますが、証券会社によって品揃えに違いがあります。

ネット証券よりも、野村證券や大和証券といった大手証券会社のほうが取り扱いは豊富ですね。

私は毎年購入する予定なので、大和証券を利用していますよ。

試しに購入するだけならSBI証券や楽天証券などのネット証券でも問題ありませんが、毎年安定して購入したいなら大手証券会社がおすすめです。

また、米国ゼロクーポン債は残存期間が同じでも、証券会社によって購入価格に差があるので、安く購入できる証券会社を探す方法もありますよ。

米国ゼロクーポン債の買い方

米国ゼロクーポン債を購入する場合、どのような手順で手続きをすればいいのかをざっくり紹介しますね。

- 証券口座に入金する

- ネットまたは電話で注文する

- 購入できたかどうか確認する

まずは、米国ゼロクーポン債の購入価格を確認し、購入資金を証券口座に入金しましょう。

次に、ネットまたは電話で注文します。

大手証券会社では野村證券がネット注文に対応しておらず、電話注文のみとなっていますよ。

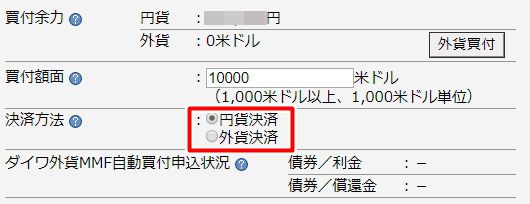

米国ゼロクーポン債は米ドル建て債券ですが、「円貨決済」と「外貨決済」が選べるので、円のままでも購入できます。

上の図は大和証券の注文画面ですが、円貨決済と外貨決済が選べるようになっていますね。

ただし、円貨決済は為替手数料(スプレッド)がかかります。

米ドルを入金して外貨決済をすれば、為替手数料を節約できる可能性があるので、米ドルを保有している場合は外貨決済を検討してもいいと思いますよ。

注文が完了し、購入できたかどうか確認できれば手続きは完了です。

あとは満期まで気長に保有しましょう。

さいごに

米国ゼロクーポン債は中途解約すると元本割れのリスクがあり、短期間で資産を増やすこともできません。

しかし、米国が発行している債券なので安全性が高く、満期まで保有すれば高い確率で資産を大きく増やせます。

購入後は何もすることがないので、資産運用に手間をかけたくないなら米国ゼロクーポン債はおすすめですよ。

私も米国ゼロクーポン債に投資して、じっくり資産形成に取り組んでいきたいと思います。

より詳しくゼロクーポン債のことを知るなら、以下の本がおすすめです。

私も読みましたよ。