会社員の場合、年末が近づいてくると年末調整という一大イベントがありますよね。

でも、担当部署から「書類を提出してください」と案内があるだけで、あまり気にしていないかもしれません。

年末調整の書類だけ渡されるだけで「提出して」といわれても、どうしていいのかわからないこともあるかと思います。

そこでこのページでは、前職の給与課で全従業員約250名分の年末調整の処理を1人でしていた僕が、年末調整書類の書き方・計算方法について紹介します。

年末調整で記入する書類一覧

年末調整には、記入して提出する書類がたくさんあります。

なお、従業員全員が以下の全てを提出するわけではなく、控除が必要な書類に限りますよ。

▼記入する書類は、以下のとおりです。

▼(特定増改築等)住宅借入金等特別控除を行いたい場合は、以下の書類も記入して提出します。

- 住宅借入金等特別控除申告書

「ふるさと納税もやっている!」という場合、年末調整で何か書類を提出して、控除をうけないければならないと思うかもしれません。

でも、ふるさと納税の場合は確定申告で控除手続きをするので、年末調整のときは気にしなくて大丈夫です。

また、会社員の場合はワンストップ特例制度が使える場合もあるので、確定申告する必要すらない場合もあります。

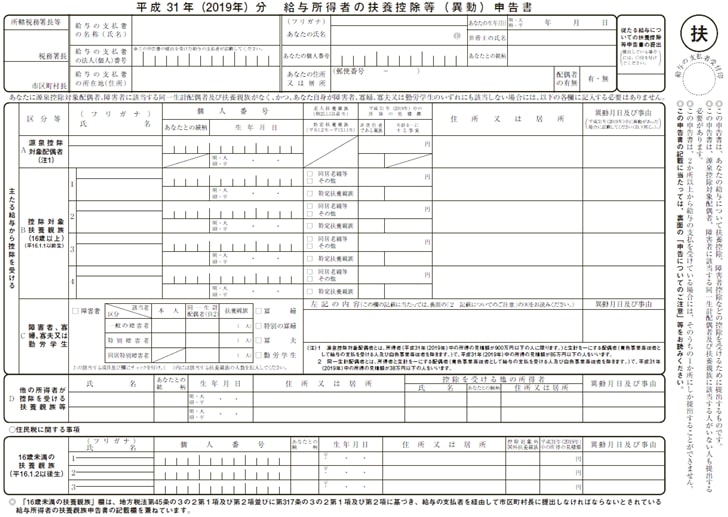

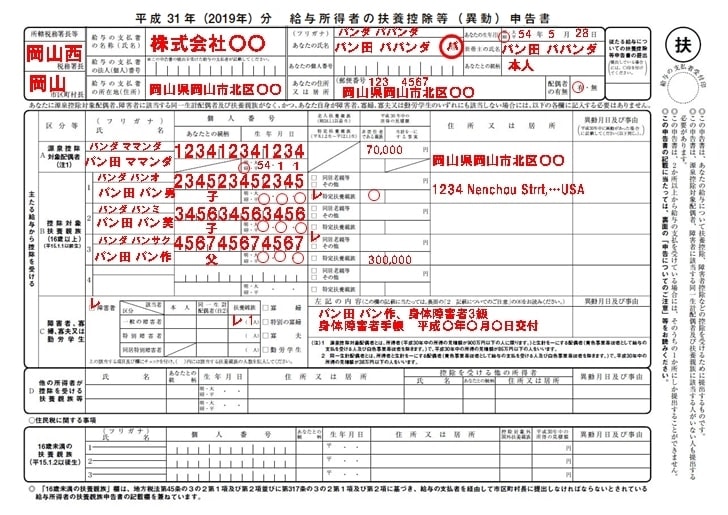

平成31年(2019年)分 扶養控除等(異動)申告書の書き方と記入例

給与取得者の扶養控除等(異動)申告書は、会社から最初の給料を受ける前に必ず提出する書類です。

▼たとえば提出するタイミングは、以下のような場合。

- 入社してすぐ、または最初の給料をもらうまで

- 昨年の年末調整のとき

会社の方針によって、年末調整のときに昨年に記入した用紙が返却されたり、新しく記入しなおしたりします。

基本的に家族の情報を書き込めばよいので、書き方は簡単ですよ。

給与取得者の扶養控除等(異動)申告書への記入は、家庭によってさまざまなパターンがあります。

▼以下は、記入例の1つとして見てくださいね。

▼書き方については、以下のページに画像付きで細かく紹介しています。

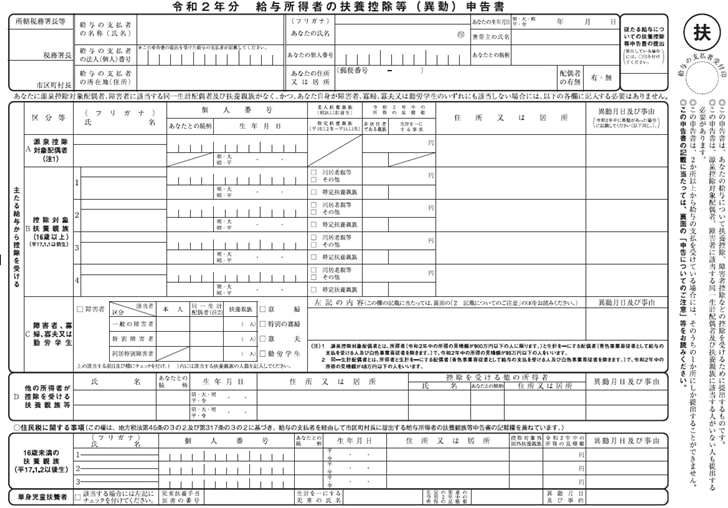

令和2年分 給与取得者の扶養控除等(異動)申告書の書き方

▼基本的に、平成31年(2019年)分 給与取得者の扶養控除等(異動)申告書の書き方と同じです。

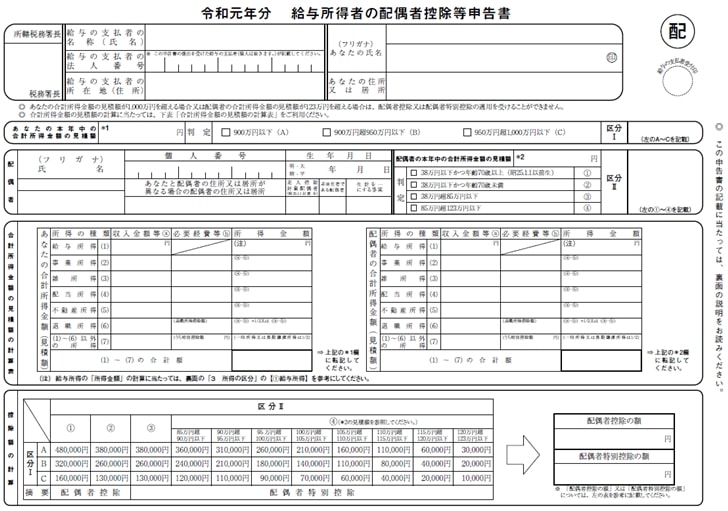

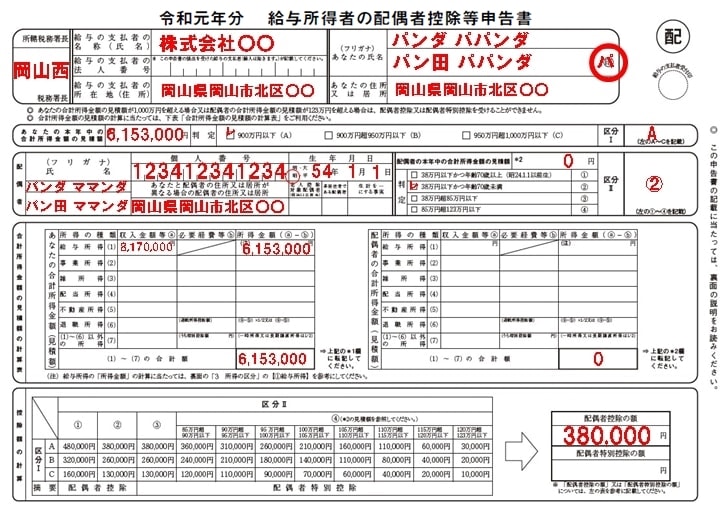

令和元年分 配偶者控除等申告書の書き方と記入例

年末調整書類の書き方は、各家庭によってさまざまなパターンがあります。

配偶者控除等申告書も、そうです。

なお、以下に当てはまる場合、配偶者控除・配偶者特別控除を受けることができません。

- 自分の合計所得金額(見積額)が1,000万円(給与所得だけの場合は、給与の収入金額が1,220万円)を超える場合

- 配偶者の合計所得金額(見積額)が123万円(給与所得だけの場合は、給与の収入金額が2,015,999円)を超える場合

- 配偶者が、自分以外の所得者の扶養親族とされる場合

- 青色事業専従者として給与の支払を受ける場合

- 白色事業専従者に該当する場合

また、夫婦の双方がお互いに配偶者特別控除の適用を受けることはできません。

なお独身の場合、そもそも配偶者がいないので、配偶者控除等申告書は提出不要です。

▼以下は、記入例の1つとして見てくださいね。

▼国税庁には全部で6つのパターンが紹介されています。

基本的に、配偶者控除(配偶者特別控除)の額を求める方法は同じなので、当てはまるものを合わせて参考にしてください。

ノマド的節約術としては、この中から代表として1番目の書き方細かく紹介しています。

- 所得者本人の合計所得金額の見積額が900万円以下で、配偶者の合計所得金額の見積額が38万円以下(収入がない場合)かつ年齢70歳未満の場合

- 所得者本人の合計所得金額の見積額が900万円以下で、配偶者の合計所得金額の見積額が38万円以下かつ年齢70歳未満の場合

- 所得者本人の合計所得金額の見積額が900万円以下で、配偶者の合計所得金額の見積額が38万円超85万円以下の場合

- 所得者本人の合計所得金額の見積額が900万円以下で、配偶者の合計所得金額の見積額が85万円超123万円以下の場合

- 所得者本人の合計所得金額の見積額が900万円超950万円以下で、配偶者の合計所得金額の見積額が85万円超123万円以下の場合

- 所得者本人の合計所得金額の見積額が950万円超1,000万円以下で、配偶者の合計所得金額の見積額が38万円以下かつ年齢70歳未満の場合

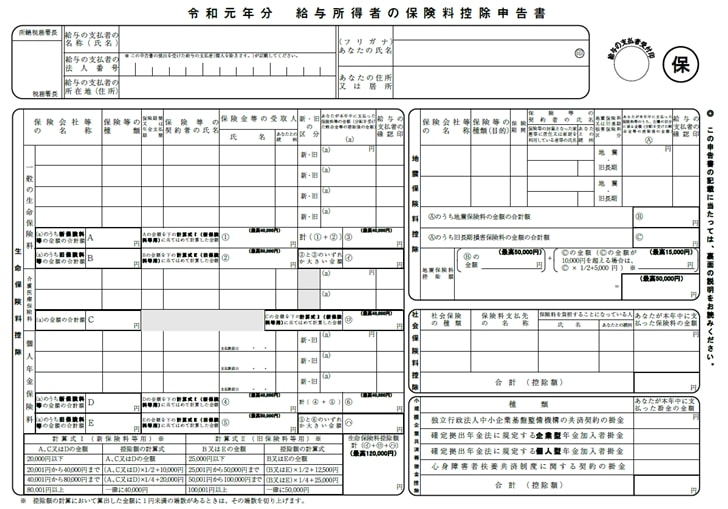

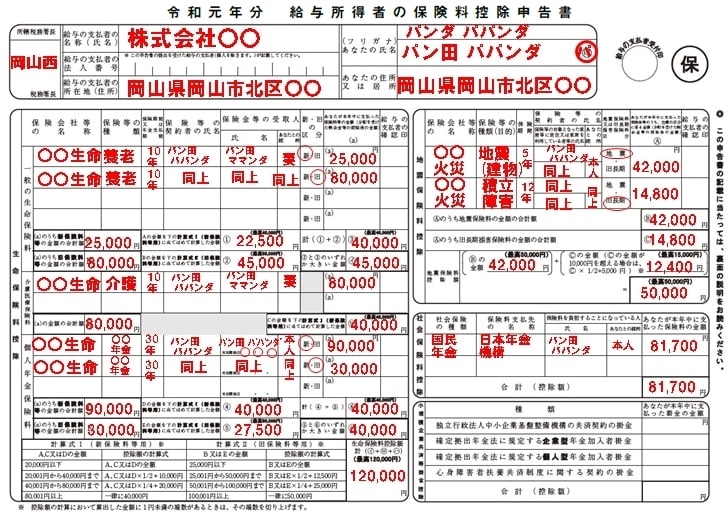

給与所得者の保険料控除申告書の書き方と記入例

加入している生命保険や医療保険、新契約と旧契約で書き方や計算式が変わってきます。

また、社会保険料やiDeCoの掛金を支払った場合にも記入することができますよ。

その逆に何も加入しておらず、保険料控除の必要がない場合は、給与所得者の保険料控除申告書の提出は不要です。

▼以下は、記入例の1つとして見てくださいね。

▼書き方については、以下のページに画像付きで細かく紹介しています。

おまけ:年末調整をなぜするの?

会社員をしていると、毎月会社から給料をもらいます。

給料からは、所得税がひかれていますよね。

実は毎月の給料からひかれる所得税は、ざっくりとした計算(基準)で行われています。

そのため、1年で考えると多く引かれている場合もあったり、逆に少ない場合もあるんですよ。

また毎月の給料からは、たとえば「生命保険料控除」などを考えて所得税をひいているわけでもありません。

1年の終わりにまとめて各種保険料の控除や、扶養控除などを加味し、納付すべき所得税を導き出します。

年末調整をするからこそ、キチンとした所得税が計算されるんですよ。

年末調整をしない場合は、翌年の2月16日から3月15日までの間に、確定申告を自分でやらなくてはいけませんよ!

おわりに

年末調整事務をしている担当部署の担当者は、数多くの書類を見ているので、書き方について詳しいと思います。

わからないときは、聞いてみるのが一番いいですよ。